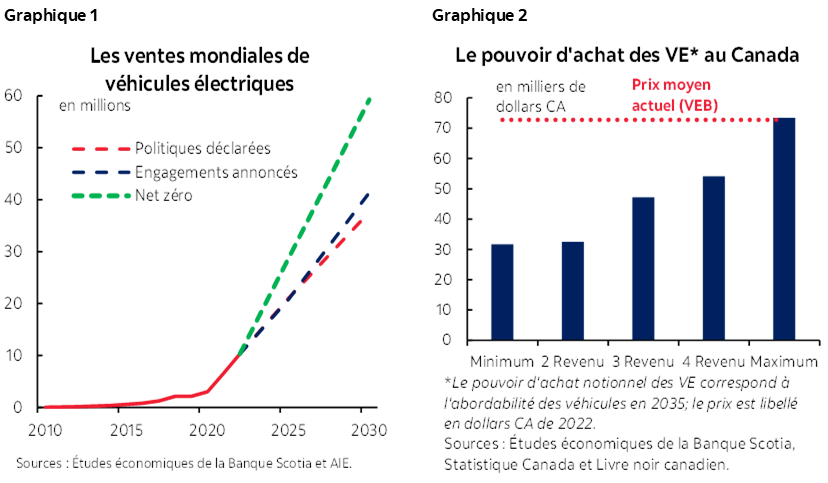

- Le signal du départ est donné pour construire (et électrifier) les véhicules de demain. Les mutations fondamentales du paysage des politiques, de concert avec la demande refoulée et les prix élevés de l’énergie, sont venues étayer l’explosion des ventes mondiales de véhicules électriques dans les deux dernières années (graphique 1).

- L’évolution récente de la conjoncture a amplifié les perspectives, ainsi que les menaces. En raison des guerres commerciales, des pénuries de matériaux et de la concurrence de plus en plus viable de l’étranger, les constructeurs automobiles et les décideurs sont de plus en plus sur leurs gardes.

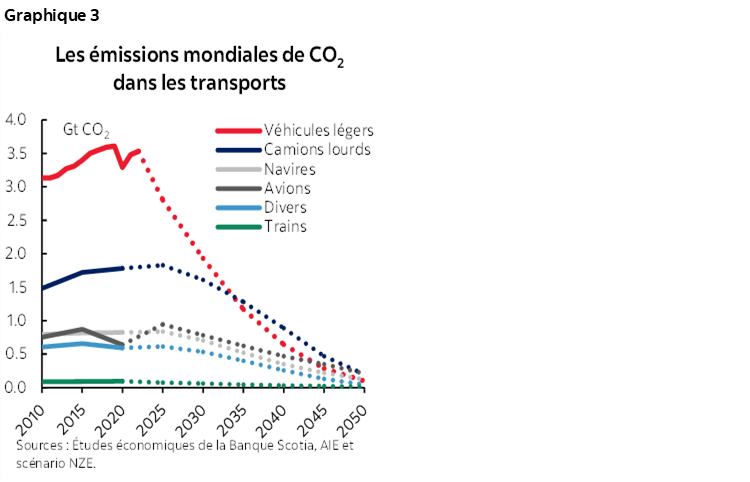

- Le plus grand risque — ou le risque le plus sous‑estimé — est peut‑être que nous pourrions être en train de promouvoir les voitures dont le public veut aujourd’hui, mais qu’il ne pourra pas se permettre demain. Dans les dernières dizaines d’années, les Nord‑Américains ont opté pour des véhicules plus encombrants (et plus coûteux), dont l’abordabilité a été favorisée en partie par des conditions de financement prolongées. Cette élasticité atteindra finalement des limites.

- Pour rejoindre le marché de masse d’ici 2035, il faudra probablement que les prix des véhicules électriques représentent une fraction des prix actuels. Il faudra que les prix baissent d’un tiers pour le Canadien moyen — et de moitié pour les Canadiens dont les revenus sont moindres — en supposant que les tendances statistiques sur les dépenses (et sur le financement) s’inscrivent dans la durée (graphique 2).

- Si les prix affichés ne baissent pas substantiellement par rapport aux sommets distorsionnés actuels des marques et des modèles en Amérique du Nord, seuls ceux dont les goussets sont bien garnis pourront s’offrir demain ces véhicules. D’abord et avant tout, les constructeurs automobiles régionaux décryptent les avertissements et font évoluer leurs offres, au fil du temps, dans l’ensemble du spectre des prix.

- Or, la capacité des constructeurs à réagir rapidement pouvait être entravée par l’incertitude qui pèse sur la demande, sur les prix et sur les politiques, même si la porte s’entrebâille pour les importations issues des marchés qui ont des années d’avance (et des prix nettement moindres) sur la courbe des coûts.

- Il se peut que les décideurs nord‑américains doivent se demander si les programmes d’aide supplémentaires et plus innovants peuvent cibler ces lacunes omniprésentes des marchés pour encourager radicalement la construction d’un plus grand nombre de véhicules abordables qui prendront la route.

- Toujours est‑il que les décideurs nord‑américains doivent relever d’un cran la collaboration régionale. Ériger des barrières pourrait permettre de gagner du temps, mais non nécessairement prendre de l’avance, à l’heure où les Européens apprennent de dures leçons.

- Une stratégie « sans regret » pourrait être plus judicieuse pour l’économie, pour les portefeuilles des ménages et pour les objectifs climatiques du Canada, chemin faisant.

À VOS MARQUES, PRÊT, PARTEZ!

Le signal est lancé dans la course pour construire (et électrifier) les véhicules de demain. Les mutations fondamentales du paysage des politiques, de concert avec la demande refoulée et la hausse des prix de l’énergie, sont venues étayer l’explosion des ventes de véhicules électriques dans le monde entier. Rien que l’an dernier, les dépenses consacrées aux véhicules électriques ont bondi de 50 %. La croissance quasi exponentielle des ventes de véhicules électriques — en hausse de 240 % depuis le début de la pandémie — semble vouloir se poursuivre. Les ventes devraient progresser de 25 % par an sur le parcours menant à la carboneutralité selon l’Agence internationale de l’énergie (AIE).

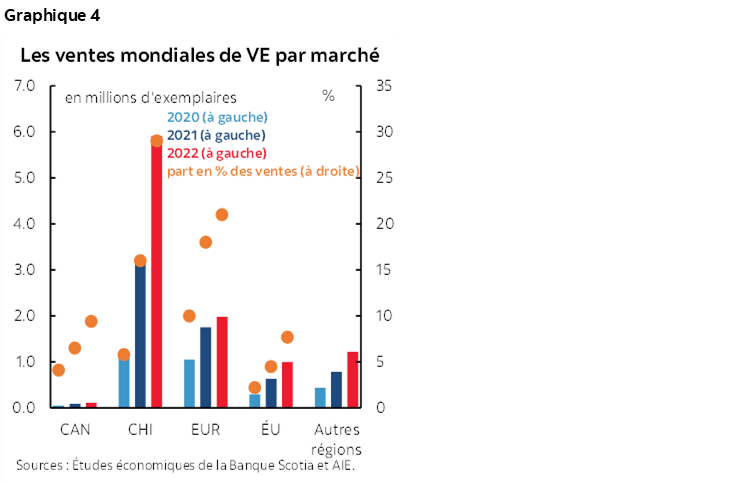

Il s’agit d’une bonne nouvelle dans le parcours qui nous mène à la carboneutralité. Un cinquième des émissions polluantes mondiales est produit par les transports — et environ la moitié de ce chiffre est attribuable aux voitures particulières (graphique 3). Ces parts sont nettement supérieures pour les marchés évolués comme les États‑Unis, sur lesquels les taux de propriété sont plus élevés. L’AIE appelle de tous ses vœux une stratégie « sans regret » dans l’électrification des véhicules — non seulement en raison de leur apport substantiel dans la lutte contre les émissions polluantes, mais aussi grâce à leur potentiel prometteur et prochain de réduction des émissions. Même si les émissions polluantes des véhicules doivent baisser d’environ 6 % par an pour concorder avec un parcours sur la voie de la carboneutralité d’ici 2050, il s’agit de l’un des rares secteurs dans lesquels les politiques déclarées cadrent essentiellement avec cet objectif : les lacunes dans la mise en œuvre sont moindres et les plans de l’industrie sont égaux ou supérieurs à ceux des décideurs selon la trajectoire réactualisée de l’AIE.

Partout dans le monde, les décideurs entendent bien intégrer sans réserve l’électrification des véhicules dans leurs politiques. La Chine déploie depuis longtemps, dans la dernière dizaine d’années, un arsenal de subventions pour les consommateurs et les constructeurs, en plus de consentir des investissements majeurs dans l’aménagement des infrastructures. Depuis 2019, de concert avec son plus récent Plan industriel du pacte vert, qui est favorable aux entreprises, l’Europe s’en remet massivement à une approche portée par la réglementation et au durcissement progressif des normes relatives aux émissions polluantes. Les États‑Unis ne participent à la course que depuis peu : ils ont adopté l’Inflation Reduction Act, qui offre des crédits d’impôt industriels substantiels pour les VE produits sur le marché intérieur, en plus de programmes d’incitation à l’achat des consommateurs, qui sont adaptés en fonction de l’origine des produits. Il ne faut pas oublier de préciser que le Mexique a étoffé ses cibles dans la vente des véhicules électriques avec des chiffres de production : 50 % de l'ensemble de la production automobile du Mexique doivent être électrifiés d’ici 2030.

Le Canada appuie sur l’accélérateur. Après avoir pendant des années agité de modestes programmes d’incitation à l’achat, le gouvernement fédéral a adopté d’ambitieuses cibles obligatoires dans la vente des véhicules électriques, déverrouillé des fonds pour les bornes de recharge et les infrastructures des réseaux, lancé différents crédits d’impôt à l’investissement et déploie aujourd’hui une multitude de subventions directes dans la chaîne de valorisation des véhicules électriques. Dans l’ensemble, la facture se chiffre à des dizaines de milliards de dollars, voire plus, à l’heure où le Canada entend conquérir une plus large part du pactole. À divers degrés, les provinces étoffent ces efforts en adoptant leurs propres mesures.

S’ENDORMIR AU VOLANT

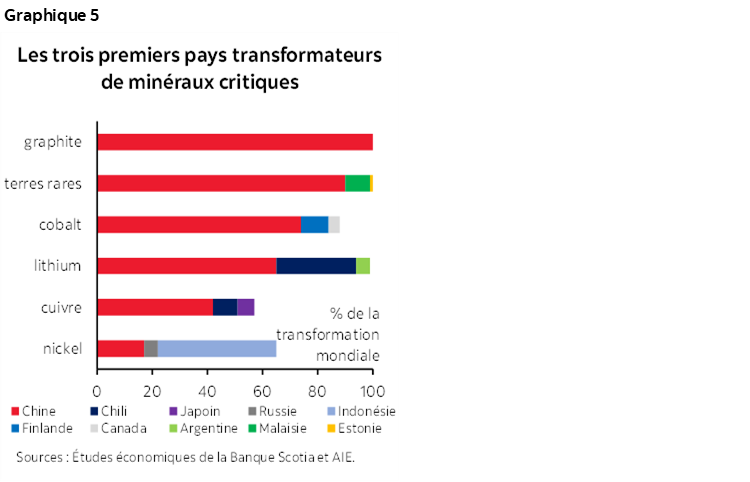

La Chine a des longueurs d’avance sur le reste du monde. L’an dernier, les ventes de véhicules électriques ont représenté presque 30 % de l’ensemble des ventes de véhicules neufs en Chine, qui l’emporte même sur les Européens climatoconsients, puisqu’en Europe, à peine plus de 20 % des automobiles vendues sont électriques. Les consommateurs chinois ont acheté près de 6 millions de véhicules électriques l’an dernier — soit quasiment 60 % du total mondial — ce qui leur donne une nette longueur d’avance sur l’Europe, dont la part de marché est de 25 %. Les États‑Unis — marché suivant pour son importance dans la vente de véhicules — a accompli de modestes progrès dans les dernières années; toutefois, la pénétration des ventes de véhicules électriques est toujours inférieure (moins de 10 % des véhicules neufs vendus sont électriques). Le Canada, qui chemine dans la bonne direction, est loin d’être aussi spectaculaire, quel que soit le baromètre retenu (graphique 4).

Il y en a pour presque tout le monde dans le marché plus mature des véhicules électriques de la Chine, sur lequel la sélection offerte aux consommateurs est multipliée par rapport à d’autres régions. Selon l’AIE, la Chine se targue d’offrir 300 modèles de véhicules électriques — soit deux fois le nombre des marchés européens dominants et trois fois le nombre de modèles offerts aux États‑Unis (et plus de 10 fois le nombre de modèles offerts au Canada). Sur le marché américain, la grande majorité (environ 80 %) des véhicules électriques offerts sont des VUS.

Les points de prix sont eux aussi plus attrayants. En Chine, un petit véhicule électrique à batterie (VEB) (à 10 000 $ US) coûte le tiers d’un VEB vendu aux États‑Unis ou en Europe (même si l’autonomie est moindre), d’après l’AIE. Si l’écart commence à se rapprocher pour les gros modèles de véhicules, le supplément de prix des VUS — de l’ordre de 40 % — est toujours substantiel, même si les différentiels d’autonomie se rapprochent.

La Chine a aussi essentiellement verrouillé les chaînes logistiques de véhicules électriques. Selon l’AIE, la Chine réunit 75 % de la capacité mondiale de construction de batteries. Elle produit aussi presque les deux tiers du lithium du monde (60 % de la demande mondiale de lithium sont attribuables aux véhicules électriques). L’an dernier, un bond de 65 % de la demande de lithium‑ion automobile a porté la demande exprimée pour ce minéral essentiel au‑delà de l’offre. Ce n’est pas l’affaire du lithium seulement, puisque la Chine maîtrise le marché de la transformation pour d’autres minéraux importants qui entrent dans la fabrication des batteries (graphique 5). Sans surprise, les batteries produites par ce pays apportent un avantage du point de vue du prix, qui est amplifié par la croissance tendancielle de la taille des batteries dans les marchés qui vendent des véhicules de plus grand modèle.

LA LISTE DES RISQUES EST LONGUE

Le risque de la concurrence a pris les devants de la scène à l’heure où la Chine mise sur son hégémonie dans la construction des véhicules électriques. L’an dernier, la part de la Chine dans les exportations mondiales de véhicules électriques se chiffrait à 35 % — soit un gain franc de 10 points de pourcentage en l’espace d’une année seulement. L’Europe en ressent les effets, puisque les véhicules électriques construits en Chine représentent 16 % de ses ventes de véhicules électriques en 2022 (soit une hausse de 5 points de pourcentage sur 2021). Ces véhicules ne sont pas tous produits par des constructeurs automobiles qui ont leur siège en Chine; or, le doublement météorique, en un an, de la part du marché mondial de BYD (qui s’est hissée à 18 % en 2022), qui appartient à des intérêts chinois — ce qui la propulse au premier rang — préfigure la menace à l’horizon. Les parts du marché mondial (selon le nombre d’exemplaires vendus) des rivaux les plus proches s’inscrivent à 13 %, 8 % et 6 %.

On est en train de réécrire la règle du jeu, et le reste du monde se fait distancer par la concurrence. Le FMI a lancé un avertissement contre une course vers le fond dans le contexte de l’Inflation Reduction Act des États‑Unis, ce qui agite le spectre de dépenses inutiles ou — pis encore — de guerre commerciale de rétorsion. Il semble que le monde ait aujourd’hui atteint ce seuil, puisque la Commission européenne a ouvert une enquête antisubventions sur les importations chinoises et menace de réagir en adoptant de nouvelles mesures tarifaires. Dans le même temps, le gouvernement fédéral du Canada a entamé des consultations sur des mesures de rétorsion potentielles — ou « de réciprocité » selon l’euphémisme — sans parler expressément de menaces. Bien que l’Europe (et d’autres régions) ait probablement raison, il n’est pas évident que ce soit ce qu’il y a de mieux pour l’industrie mondialement intégrée ni pour l’environnement.

Toute cette évolution se déroule dans un secteur dans lequel les autres risques abondent. Dans son premier Examen des marchés minéraux critiques, l’AIE signale les risques liés aux pénuries de matériaux et à l’ensemble des blocages des chaînes logistiques à l’heure où les pays relèvent leurs ambitions dans la transition verte. En raison de la concentration de plus en plus forte de l’offre parmi quelques pays (et entreprises puisque le secteur s’intègre à la verticale), on vous avertit qu’il est loin d’être certain que l’offre projetée sera suffisante. La même source met en lumière le risque technologique majeur lié en particulier aux efforts misés sur la composition chimique des batteries, dans chaque cas avec des incidences nettement différentes pour les chaînes logistiques. L’OCDE a dans la foulée lancé un avertissement sur le quintuplage des restrictions à l’exportation des matériaux bruts critiques depuis 2009.

La liste des risques dans la colonne de la demande est également longue et complexe. Ailleurs, une multitude de documents fait rigoureusement état des autres vents contraires qui soufflent sur l’adoption des véhicules électriques par les consommateurs, qu’il s’agisse de l’inquiétude vis-à-vis de l’autonomie des véhicules ou de l’adéquation des bornes de recharge (et des infrastructures du réseau d’électricité) ou de la résilience aux climats plus froids comme celui du Canada.

LE GORILLE INVISIBLE

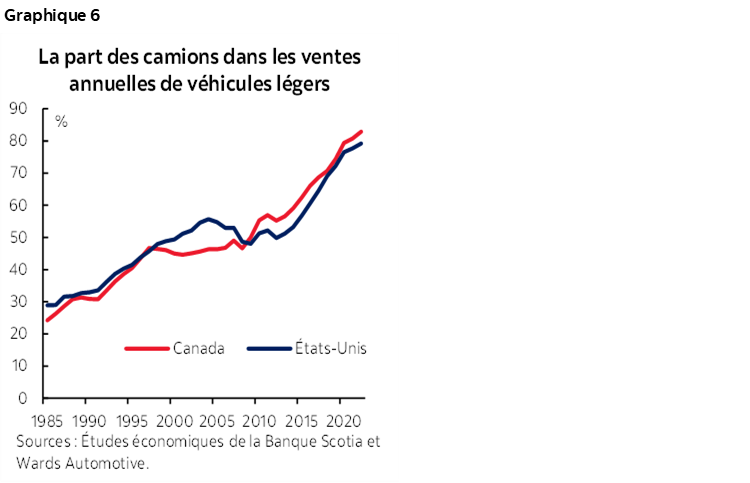

Le risque le plus important — ou le plus sous‑évalué — veut que nous soyons peut‑être en train de promouvoir et de construire les véhicules que le public veut aujourd’hui, mais qu’il ne pourra pas s’offrir demain. Les Nord‑Américains optent de plus en plus pour les véhicules de grand modèle (et plus chers). Par exemple, environ quatre véhicules sur cinq vendus aux États‑Unis et au Canada sont des « camions » (dont les VUS), ce qui représente quasiment une inversion des chiffres depuis les années 1980 (graphique 6). (Il n’est pas nécessaire d’avoir un diplôme en génie pour constater que les véhicules de plus grand modèle réclament plus de matériaux et que les véhicules plus lourds ont besoin de batteries plus encombrantes, ce qui représente une spirale perverse du poids et du prix.)

Les prix des voitures — électriques ou autres — ont augmenté, surtout dans les dernières années. Le prix moyen de tous les véhicules neufs au Canada s’établit aujourd’hui à 66 000 $, selon le Livre noir canadien, ce qui représente une augmentation de plus du tiers depuis le début de la pandémie. Au Canada, un véhicule électrique à batterie (VEB) se vend presque 73 000 $ aujourd’hui, d’après la même source.

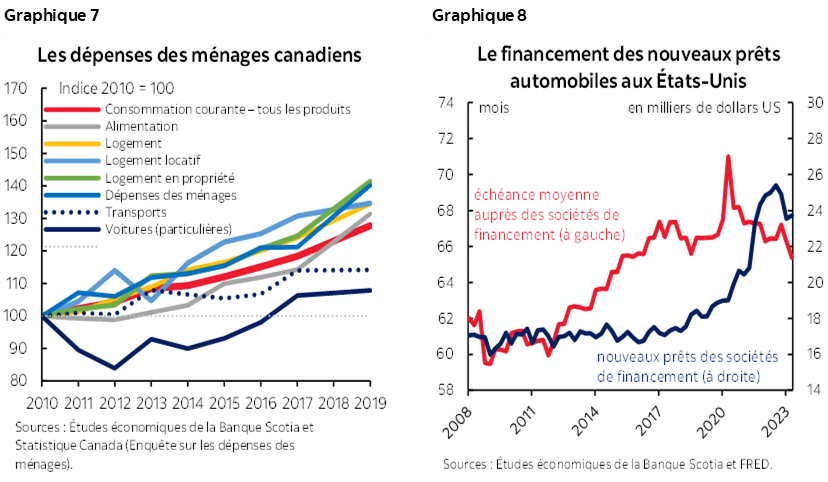

Alors que les prix affichés évoluent à la hausse, les dépenses consacrées par les consommateurs aux voitures n’ont pas suivi le rythme. Les dépenses annuelles des ménages dans le transport privé ont progressé à moins de la moitié du rythme des revenus des familles dans la dernière décennie (avant la pandémie), selon l’Enquête sur les dépenses des ménages de Statistique Canada. Par contre, les coûts du logement ont nettement dépassé la croissance des revenus, surtout pour les propriétaires (graphique 7). De même, les dépenses consacrées par les Américains à la propriété des voitures particulières sont à la traîne de la croissance des revenus. L’abordabilité est en partie favorisée par les conditions de financement prolongées : l’échéance moyenne des nouveaux prêts automobiles aux États‑Unis évolue essentiellement dans le même sens seulement (graphique 8). Ce modèle finira par connaître des limites.

Ce n’est pas parce que les coûts véritables de la propriété des véhicules pourraient baisser que les consommateurs les achèteront nécessairement. Clean Energy Canada estime que les véhicules électriques offrent un avantage sur les coûts viagers par rapport aux véhicules à moteur à combustion interne comparables, alors que le gouvernement fédéral estime que ses cibles de ventes pourraient permettre aux propriétaires de véhicules d’économiser presque 40 milliards de dollars en frais d’énergie nets contre 25 milliards de dollars sur les coûts de la propriété d’ici 2050. Toutefois, en raison de la flambée des prix de l’essence depuis le début de la guerre l’an dernier, moins de la moitié des Canadiens ont pensé à acheter un véhicule électrique, selon JD Power. À l’heure où les prix de l’essence se replient, les consommateurs en font autant dans leur réflexion. Le tiers seulement environ des Canadiens penseraient à acheter un véhicule électrique selon le dernier sondage de JD Power. Les raisons sont beaucoup plus complexes que les motifs financiers; toutefois, les coûts initiaux élevés ne sont d’aucune aide.

On ne connaît pas encore parfaitement l’orientation que suivront désormais les prix. À l’heure actuelle en Amérique du Nord, les prix des véhicules électriques sont faussés par la domination exercée par quelques modèles de luxe. Un certain recul des prix parmi les chefs de file du marché, de concert avec le déploiement attendu de marques et de modèles plus abordables, devrait alléger la pression qui pèse sur les prix; or, rien ne dit qu’à elle seule, l’innovation fera ployer substantiellement de sitôt la courbe des coûts compte tenu de la situation essentiellement balbutiante et précaire des chaînes logistiques hors de la Chine.

LE DOUBLEMENT DES AMBITIONS POURRAIT RÉDUIRE LES PRIX DE MOITIÉ

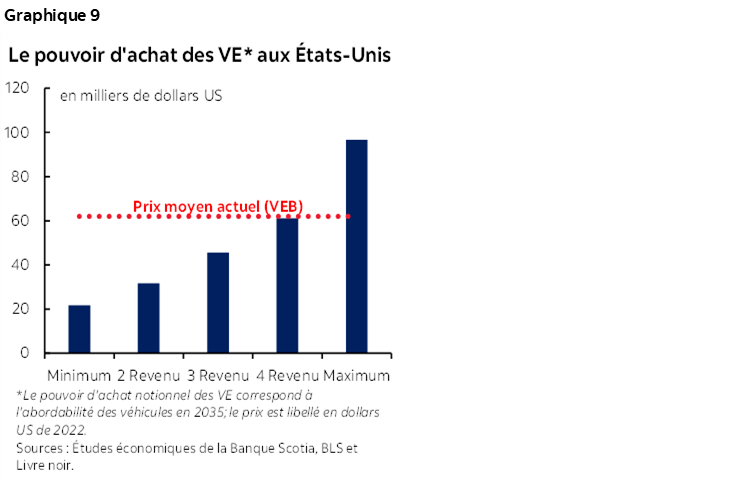

Si les trajectoires actuelles des prix sont essentiellement exogènes et difficiles à prédire, une meilleure question pourrait porter sur ce que les consommateurs peuvent s’offrir. Selon notre définition, le pouvoir d’achat notionnel des véhicules électriques parmi les ménages s’entend du niveau annuel des dépenses que les ménages pourraient à juste titre réaffecter à l’achat d’un véhicule électrique en fonction des dépenses passées consacrées à l’achat (ou à la location) d’une voiture particulière, en tenant compte de l’essence (même si nous supposons que le consommateur ne tient essentiellement pas compte des économies d’énergie projetées, qui sont limitées par les contraintes de liquidités). Nous projetons cette évolution jusqu’en 2035 : tous les véhicules neufs vendus au Canada devront alors obligatoirement être électriques, et nous convertissons ce budget annuel notionnel pour calculer le prix illustratif de l’achat d’un véhicule (en adoptant chemin faisant certaines hypothèses globales, dont fait état l’annexe 1).

Les prix des véhicules électriques devront probablement représenter une fraction des prix actuels pour rejoindre le marché de masse d’ici 2035. Nous estimons que le quintile moyen des revenus des ménages canadiens a dépensé en moyenne 7 600 $ pour amortir les coûts de l’achat d’un véhicule et de l’essence en 2022. D’après nos calculs, ce profil démographique financerait par exemple un prix d’achat d’un véhicule électrique de l’ordre de 47 000 $ (en dollars d’aujourd’hui) en 2035 — soit un peu moins des deux tiers du point de prix d’aujourd’hui. Pour les ménages canadiens qui se situent en deçà de ce seuil intermédiaire, il faudrait vraisemblablement réduire les prix de moitié.

Ce portrait est essentiellement comparable chez nos voisins du Sud. Pour les marchés automobiles régionalement intégrés, l’abordabilité des véhicules aux États‑Unis exerce sans aucun doute une influence substantielle dans les décisions d’investissement, sans égard au point de montage final. En 2035, les ménages américains qui se situent dans le quintile de revenu moyen financeraient un prix d’achat d’un véhicule électrique de l’ordre de 46 000 $ US en dollars d’aujourd’hui (graphique 9). Le prix actuel moyen du marché s’établit à 62 000 $ US pour les modèles de véhicules électriques à batterie aux États‑Unis selon le Livre noir.

QUAND LA DÉFENSIVE PASSE À L’OFFENSIVE

Si les prix affichés ne baissent pas substantiellement par rapport aux pics distorsionnés des marques et des modèles sur le marché nord‑américain des véhicules électriques à l’heure actuelle, seuls les ménages dont les goussets sont bien garnis pourront se les offrir demain. Il devrait s’agir d’un coup de semonce pour les constructeurs automobiles régionaux qui scrutent l’horizon pour savoir quand les ventes devront nécessairement attirer l’ensemble des consommateurs. Pour lancer leur mise, ils doivent d’abord étudier et déployer une kyrielle de modèles de véhicules dans l’ensemble du spectre de prix. (L’équipe de la Recherche sur le marché des actions de la Banque Scotia s’est penchée attentivement sur des perspectives dans cet espace. Veuillez consulter la synthèse de l’encadré 1.)

Il se pourrait que ce ne soit pas suffisant. La capacité de réaction des constructeurs automobiles régionaux (et de leurs chaînes logistiques) pourrait être entravée par l’incertitude substantielle qui pèse sur la demande, sur les prix et sur les politiques dans l’ensemble des marchés de plus en plus fragmentés et des chaînes logistiques qui renouvellent prestement leurs commandes. Le rythme et l’orientation des perfectionnements technologiques, la disponibilité et le coût de la sécurité des minéraux critiques (et de l’énergie), les infrastructures auxiliaires de recharge et d’électrification ainsi que l’évolution des préférences des consommateurs font partie des incertitudes implicites. Ce sont autant de failles classiques des marchés, qui risquent de donner lieu à un sous‑investissement dans les modèles plus abordables de véhicules électriques, tout en ouvrant (encore plus) la porte au risque d’importation des marchés (la Chine) qui sont mieux positionnés dans la courbe des coûts.

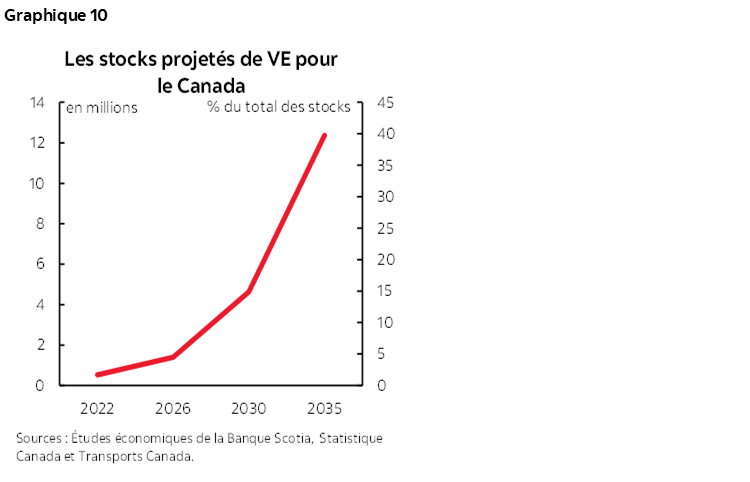

La croissance s’expose ainsi à des risques, ce qui pourrait aussi ralentir le rythme des progrès accomplis dans la réalisation des objectifs climatiques. L’électrification des voitures particulières au Canada ne produit vraiment d’énormes dividendes du point de vue des émissions polluantes dans la prochaine décennie que parce que le pays commence à partir d’un point de départ faible et qu’il a un stock important (et vieillissant) de véhicules à renouveler. Environ 2 % des 25 millions de véhicules qui roulent aujourd’hui au Canada sont électriques. En 2035, moins de la moitié des véhicules sur les routes devraient, selon les projections, être électriques (graphique 10). Les véhicules anciens sont plus polluants, et il est vraisemblable de supposer que si les pressions qui pèsent sur l’abordabilité — pour les modèles de voitures à moteur à combustion interne et de voitures électriques — perdurent, le stock de véhicules vieillira, surtout parmi les propriétaires de véhicules dont les revenus sont faibles. Ces externalités laissent entendre qu’à eux seuls, il se pourrait que les marchés ne puissent pas produire de résultats sociétaux optimaux.

Une véritable stratégie « sans regret » pose la question de savoir s’il faut faire plus. Il se peut que les décideurs nord‑américains doivent se demander si des programmes d’aide supplémentaires et plus innovants allaient permettre de cibler certaines de ces failles omniprésentes sur les marchés pour inciter radicalement à offrir plus de véhicules abordables. Il faut se souvenir qu’on ne peut pas imposer l’innovation : il faut plutôt l’induire. Il se peut très bien que l’on adapte l’offre au marché de masse; or, il se pourrait qu’il ne s’agisse pas de véhicules produits sur le marché intérieur, ni non plus au moins des parts de marché que conquerra notre économie régionale. Toujours est‑il que les décideurs nord‑américains doivent relever d’un cran la collaboration régionale. Ériger des barrières pourrait permettre de gagner du temps, sans nécessairement apporter un avantage à l’heure où les Européens apprennent la dure réalité.

Il se pourrait que ce soit mieux pour l’économie, pour les portefeuilles des ménages et pour les objectifs climatiques du Canada, chemin faisant.

ANNEXE 1 : LE POUVOIR D’ACHAT DES VÉHICULES ÉLECTRIQUES : MÉTHODOLOGIE ET HYPOTHÈSES

Selon notre définition, le pouvoir d’achat notionnel des véhicules électriques s’entend du budget de dépenses qu’un consommateur pourrait normalement consacrer à l’achat d’un véhicule électrique. Pour le Canada, nous faisons appel à une combinaison de données de l’enquête sur les Dépenses de consommation finale des ménages (DCFM) et de l’Enquête sur les dépenses des ménages (EDM) de Statistique Canada. Pour les États‑Unis, nous examinons les données du Consumer Expenditure Survey (CES) du Bureau of Labor Statistics des États‑Unis. Nous supposons que le pouvoir d’achat des véhicules électriques des ménages est égal aux dépenses actuelles consacrées aux coûts d’achat des voitures particulières (en chiffres annualisés), majorés des prix de l’essence; nous supposons toutefois que le consommateur ne tient essentiellement pas compte des économies d’énergie projetées, limitées par les contraintes de budget. Faute de consensus, nous supposons que les autres coûts opérationnels sont les mêmes pour les voitures à moteur à combustion interne et les véhicules électriques et nous n’adoptons aucune hypothèse sur les durées utiles relatives ni sur les valeurs résiduelles des véhicules. Nous projetons ensuite ce « pouvoir d’achat des véhicules électriques » annuel jusqu’en 2035 en faisant appel aux taux de croissance historiques de ce panier.

Nous convertissons ce budget annuel en prix d’achat des véhicules d’après les hypothèses de financement suivantes : acompte de 10 %, durée de financement de sept ans (84 mois) et taux d’intérêt de 5 % — tous établis (essentiellement) d’après les tendances historiques, en faisant appel à une certaine part de jugement. Pour les besoins de la comparaison, nous convertissons ce prix des véhicules de 2035 en dollars d’aujourd’hui. Nous priorisons délibérément l’abordabilité en 2035, lorsque 100 % des nouveaux véhicules vendus devront obligatoirement être électriques au Canada.

Il y a à l’évidence une incertitude énorme dans nombre de ces hypothèses. Par exemple, un risque veut que les pressions qui perdurent sur les coûts du logement viennent encore éroder la capacité d’achat des biens discrétionnaires comme les voitures particulières en propriété. Par contre, une durée utile plus longue ou une meilleure valeur résiduelle des véhicules électriques pourrait étirer encore le pouvoir d’achat du dollar grâce à des conditions de financement prolongées. De même, les approches plus innovantes dans la captation des économies d’essence projetées dans les décisions d’achat actuelles pourraient rehausser ce pouvoir d’achat. Cet exercice est destiné à être illustratif seulement, en faisant appel aux meilleures données publiées, afin d’éclairer le dialogue.

ENCADRE 1 : LE POINT DE VUE DE L’EQUIPE DE LA RECHERCHE SUR LE MARCHE DES ACTIONS DE LA BANQUE SCOTIA A PROPOS DES INCIDENCES, SUR LES MARCHES, DE LA TRANSITION AVEC LES VEHICULES ELECTRIQUES

L’équipe de la Recherche sur le marché des actions des SBMM de la Banque Scotia s’est penchée attentivement, dans ses rapports, sur la question des véhicules électriques. Nous présentons ci‑après une synthèse globale de certains de ses commentaires déjà publiés sur les véhicules électriques. Pour de plus amples renseignements, veuillez contacter l’équipe de la Recherche sur le marché des actions de la Banque Scotia.

Nous avons récemment lancé l’étude de trois fournisseurs automobiles canadiens. Dans notre rapport (publié en août 2023 sous le titre Shifting Gears), nous parlons des incidences de la transition des véhicules électriques sur les chaînes logistiques automobiles, en particulier le pouvoir de gains projeté du palier 1. Nous concluons qu’à court terme, les véhicules électriques sont neutres, du point de vue du contenu, pour les fournisseurs, puisque le moins grand nombre de pièces sera compensé par l’augmentation du contenu en valeur. À moyen et à long termes, les fournisseurs ont l’occasion de conquérir une plus large part du marché des véhicules électriques en investissant dans les enceintes de batterie, dans le groupe motopropulseur électrique, dans les systèmes de gestion thermique et dans d’autres pièces.

L’abordabilité n’est pas problématique jusqu’à maintenant. Les consommateurs ont démontré qu’ils étaient disposés à payer un supplément pour les véhicules électriques. En moyenne pour 2021, les véhicules électriques coûtaient 10 000 $ US de plus que les voitures à moteur à combustion interne avant les programmes incitatifs d’achat, selon le Natural Resources Defense Council. En 2022, les dépenses mondiales consacrées aux véhicules électriques ont été supérieures à 425 milliards de dollars US, en hausse de 50 % sur un an, et seulement 10 % des dépenses sont attribuées à l’aide de l’État. En outre, les ventes mondiales d’exemplaires de véhicules électriques ont gagné 55 % sur un an en 2022 par rapport à l’ensemble du marché automobile, qui a reculé de 3 %. L’échelle et le nombre croissant de nouveaux constructeurs offrant des modèles abordables continueront probablement de faire baisser le coût des véhicules électriques.

– Jonathan Goldman | Analyste associé

La recherche sur les investissements ESG relative aux véhicules électriques. Le rapport annuel de recherche sur les investissements ESG de l’équipe de la Recherche sur le marché des actions des SBMM de la Banque Scotia met à l’honneur le « Cadre analytique ESG des SBMM de la Banque Scotia », qui évalue globalement les données sur la durabilité, sur les questions sociétales et sur l’intendance pour plus de 1 000 entreprises dans l’empreinte d’intervention de la Banque Scotia dans les Amériques. Les constructeurs automobiles, ainsi que les sociétés industrielles apparentées et les entreprises de matériaux qui font partie de l’indice composé S&P/TSX, du S&P 500 et du LatAm 100 sont classés et notés compétitivement d’après les facteurs et les risques ESG importants. Les « ESG Tearsheets » de la Banque Scotia viennent rehausser le Cadre analytique est des SBMM de la Banque Scotia. Les ESG Tearsheets, qui sont mis à jour chaque trimestre, sont intégrés dans les études de recherche sur les entreprises des SBMM de la Banque Scotia. Les SBMM de la Banque Scotia organisent aussi chaque année la Conférence et le Sommet sur la durabilité et les facteurs ESG, en faisant appel à des experts qui font des commentaires pertinents sur les véhicules électriques et sur l’électrification, en plus de livrer un puissant éclairage et de faire savoir ce qu’il faut retenir par la suite, selon les détails publiés ultérieurement dans le dossier annuel An Attendee’s Notebook. En outre, chaque mois, nous publions le rapport 30 Thoughts, qui apporte l’éclairage le plus récent sur les chiffres et sur le discours des facteurs ESG; ce rapport fait aussi état du suivi détaillé des ventes de véhicules électriques, de la transition énergétique et des tendances e l’évolution de l’abordabilité.

– Patrick Bryden | Analyste

Les véhicules électriques, une manne pour les entreprises de services publics. Au début de cette année, nous avons organisé des événements liés aux véhicules électriques pour les entreprises de services publics et les investisseurs dans le cadre des salons de l’auto de New York et de Détroit. Puisque nous avons publié les résultats de cet événement après ces réunions, nous croyons que même si les entreprises de services publics doivent relever les défis liés aux véhicules électriques, ces défis nous paraissent gérables et apporteront probablement des avantages à terme. Nous nous attendons à ce que les entreprises de services publics profitent de la forte hausse de la demande d’électricité (ce qui améliorera l’utilisation des actifs et musclera les revenus), de l’accroissement des charges en période de pointe (ce qui obligera à produire de l’électricité plus propre) et des besoins considérables en dépenses d’infrastructures à investir au niveau des réseaux (afin de bâtir les infrastructures nécessaires pour assurer la transition). Certains investisseurs croient qu’il faut sans doute compter 20 ans avant que les voitures électriques soient dominantes, et il faut reconnaître qu’il est improbable que les dépenses en immobilisations des entreprises de services publics augmentent considérablement avant 2030 au plus tôt, même si certains entrevoient des points d’inflexion dès 2025 et 2030. Le rythme de la croissance dépendra des forces politiques, des préférences des clients et de la disponibilité des options moins chères, ainsi que de l’accroissement des efforts d’information. À terme, l’encouragement de la recharge des véhicules hors des périodes de pointe aura pour effet d’abaisser le coût total de la propriété pour les acheteurs, alors que les non‑propriétaires profiteront aussi de l’augmentation des volumes et de la meilleure utilisation de la courbe globale de production de l’électricité. Or, les entreprises de services publics ont mis en lumière la nécessité d’intervenir aujourd’hui pour éviter les blocages, surtout au niveau des réseaux et de la distribution. Heureusement, ces entreprises modernisent déjà ambitieusement leurs réseaux pour d’autres raisons; les travaux ne sont donc pas incrémentiels. Dans l’ensemble, nous restons optimistes sur l’avenir des entreprises de services publics et nous entrevoyons une amélioration, dans la transition avec les énergies propres, dont un basculement dans les véhicules électriques, de la visibilité sur la croissance du BPA projeté à un rythme probablement plus rapide que les ~6 %‑7 % d’aujourd’hui.

– Andrew Weisel | Analyste

Un chemin long et sinueux pour les véhicules électriques? Dans un récent rapport, nous avons remis en question le rythme de la transition des véhicules électriques et avons fait valoir que malgré les nouvelles constantes sur les niveaux de vente sans précédent des véhicules électriques, les investisseurs ne doivent pas tenir pour acquis que la transition qui se déroule à l’heure actuelle et qui aura pour effet de remplacer les véhicules à moteur à combustion interne par les véhicules électriques est harmonieuse et rapide. La non‑concordance entre les politiques de l’État, les préférences des consommateurs et la capacité des constructeurs automobiles d’origine à assurer cette transition ne fait qu’augmenter le risque de non‑concertation et les retards potentiels. Les tensions géopolitiques pourraient donner lieu à des mesures protectionnistes; quoi qu’il en soit, nous croyons que les constructeurs automobiles d’origine aux États‑Unis et en Europe pourraient avoir besoin de gagner du temps pour développer leurs propres industries et chaînes logistiques dans le domaine des véhicules électriques. Entre autres motifs d’inquiétude, nous avons noté le risque d’un ralentissement de la croissance des ventes de véhicules électriques après une vague initiale de préutilisateurs et à cause des retards des pouvoirs publics dans la réalisation des objectifs relatifs aux émissions polluantes dans l’ensemble des grands marchés automobiles, surtout si les chaînes logistiques ne sont pas prêtes à temps. Nous avons aussi signalé que l’abordabilité des véhicules électriques (surtout les VUS et les camionnettes) pourrait rester problématique en raison des coûts de production élevés et parce qu’il faut amortir les investissements massifs de la transition.

– Alfonso Salazar | Analyste

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.