TOUR D’HORIZON 2022 DES BUDGETS PROVINCIAUX

- Les provinces ont continué de constater une amélioration de leur situation budgétaire en raison de la forte croissance nominale et de la flambée des prix des produits de base. Les projections déficitaires s’établissent à un total de ‑33,2 G$ dans l’EF 2023 et à ‑21 G$ dans l’EF 2024 — ce qui correspond à des réductions respectives de 22,7 G$ (0,9 % du PIB nominal) et de 19,4 G$ (0,7 % du PIB) par rapport au dernier budget.

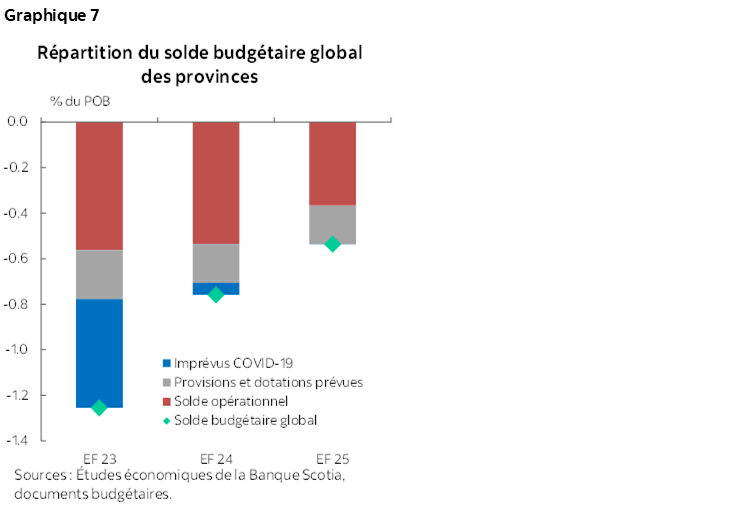

- Dans l’ensemble, les déficits devraient rester élevés durant cet exercice budgétaire, avant de baisser tendanciellement peu à peu à moyen terme. Les provinces projettent un déficit total de ‑1,3 % du PIB dans l’EF 2023, ce qui est légèrement supérieur au déficit de ‑1,2 % de l’EF 2022, et ce qui devrait baisser graduellement à ‑0,5 % du PIB dans l’EF 2025.

- Les provinces continuent de mettre en réserve l’essentiel de la manne des recettes malgré l’assouplissement de certaines restrictions dans les dépenses à court terme.

- Le fardeau de la dette combinée des provinces devrait se stabiliser, mais rester élevé d’ici l’EF 2025 à près de 33 % du PIB.

- Environ 18 G$ ont été affectés aux imprévus et aux provisions dans l’EF 2023; cette somme s’enchaînera avec une nouvelle provision de 6,2 G$ dans l’EF 2024 et de 4,8 G$ dans l’EF 2025, ce qui constituera une marge considérable pour les besoins en dépenses projetés.

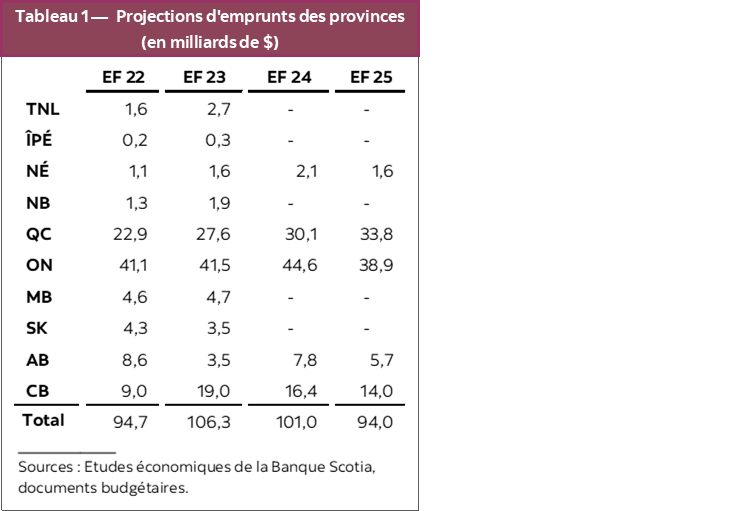

- Les besoins en emprunt des provinces devraient aussi totaliser 106 G$ dans l’EF 2023, contre 95 G$ dans l’EF 2022.

- Les provinces ont fait preuve d’une rigueur relative dans leurs dépenses malgré l’amélioration des perspectives budgétaires. Dans l’ensemble, elles entrevoient une amélioration graduelle des soldes budgétaires dans la foulée des parcours budgétaires prudents décrits dans le budget de 2022, alors que les vents contraires de l’économie se multiplient, ce qui pourrait représenter de nouvelles difficultés pour l’effort de consolidation des provinces.

AMÉLIORATION DES PERSPECTIVES BUDGÉTAIRES D’UN OCÉAN À L’AUTRE

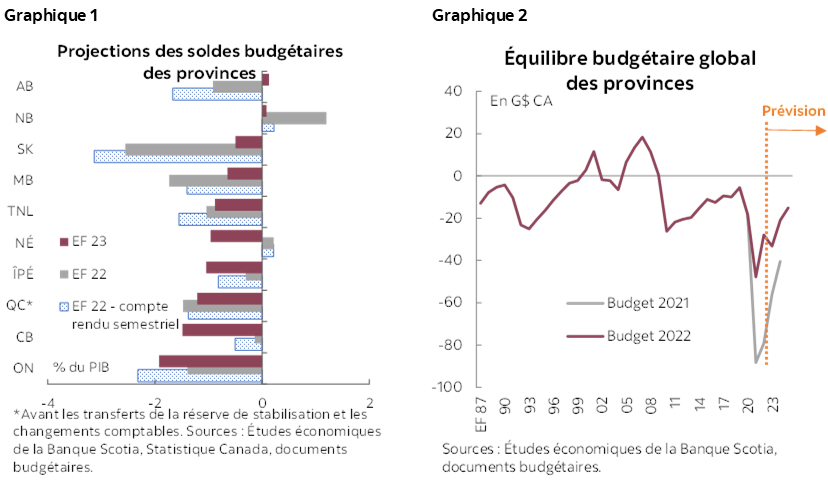

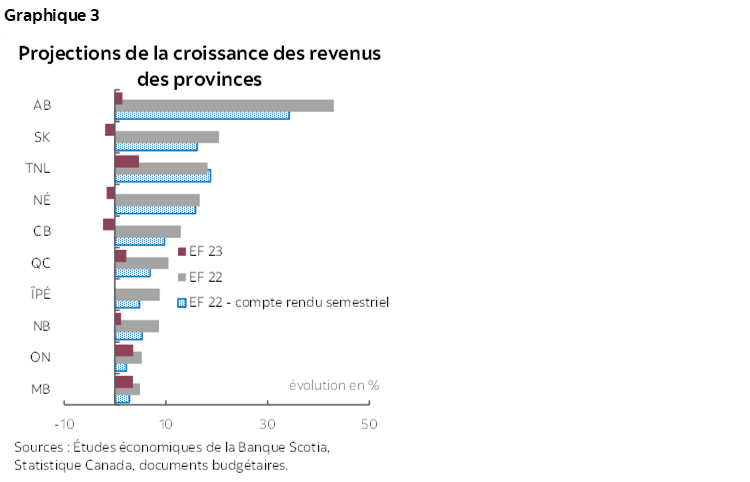

Les perspectives budgétaires des provinces ont inscrit des améliorations successives depuis un an (graphique 1). Collectivement, les provinces ont réduit d’un total de 12,2 G$ leurs estimations du déficit de l’EF 2022, en le sabrant de la moitié dans les comptes rendus semestriels de l’automne dernier. La prévision du déficit de l’EF 2023 a aussi baissé de 41 % par rapport au dernier budget, ce qui porte le déficit global à ‑1,25 % du PIB nominal, plutôt qu’aux ‑2,3 % prévus dans le dernier budget. Les projections sur l’équilibre budgétaire des années ultérieures se sont elles aussi améliorées, en rapprochant les provinces de l’équilibre d’ici l’EF 2025 (graphique 2).

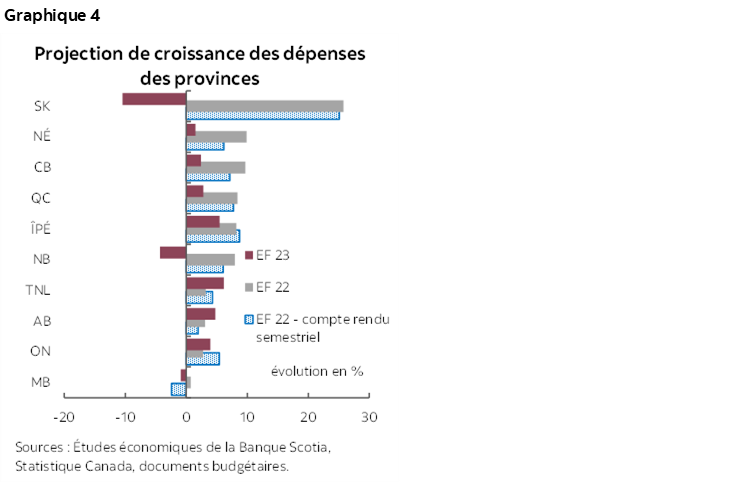

Toutes les provinces s’attendent à des mannes de recettes en raison du rebond économique plus solide qu’attendu, de la vigoureuse croissance nominale et de l’explosion des prix des produits de base (graphique 3). Ce sont les producteurs de pétrole qui ont inscrit les rentrées de fonds les plus importantes dans l’EF 2022. Hormis la Colombie‑Britannique, la Saskatchewan et la Nouvelle‑Écosse — qui s’attendent à ce que le total de leurs recettes baisse de 1 % à 2 % dans l’EF 2023, la plupart des provinces s’attendent à ce que les gains de revenus se poursuivent dans l’exercice financier en cours. Les mesures permanentes d’allégement fiscal adoptées en Ontario, au Nouveau‑Brunswick et au Manitoba auront pour effet d’éroder une partie de la croissance des revenus, mais uniquement dans une mesure limitée. Dans l’ensemble, les provinces s’attendent à ce que les revenus progressent de 1,8 % dans l’EF 2023, après une hausse estimative de 12,3 % dans l’EF 2022.

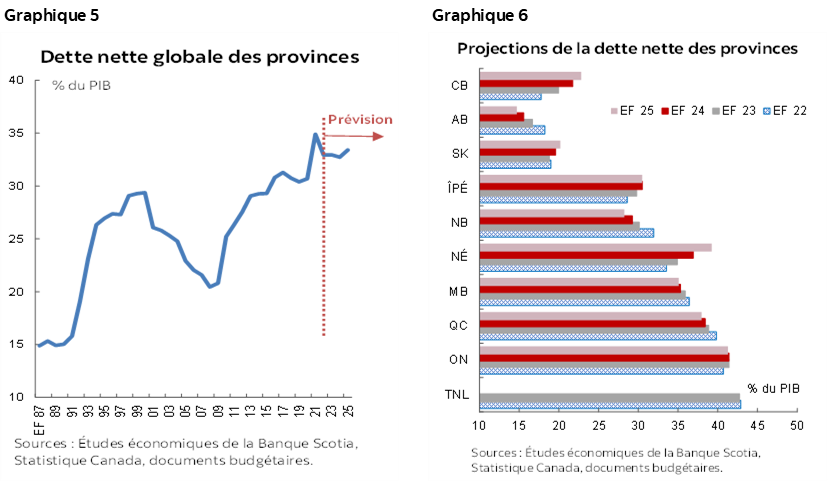

Les provinces prévoient différents niveaux de pression sur les dépenses à court terme, ce qui masquera une partie des gains des revenus (graphique 4). Puisque les dépenses liées à la COVID‑19 seront moindres qu’attendu, bien des provinces — soit l’Ontario, le Manitoba, la Nouvelle‑Écosse et le Nouveau‑Brunswick — prévoient de relever temporairement les dépenses dans les secteurs aux prises avec des pressions aiguës, notamment dans l’aide au titre du coût de la vie et dans les soins de santé, en plus de rehausser leur profil de dépenses à court terme. L’Alberta, qui mise sur les mannes de revenus les plus considérables, allégera elle aussi ses mesures d’austérité dans les dépenses planifiées initialement et augmentera les dépenses des programmes de 8 G$ dans la période de l’EF 2022 à l’EF 2024 (0,7 % du PIB). La Saskatchewan s’attend à améliorer considérablement sa situation financière dans l’EF 2023 lorsque l’impact d’un surciblage ponctuel des compensations versées au titre de l’assurance‑récolte et de l’aide aux éleveurs victimes de la sécheresse s’amenuisera. Les profils relevés des dépenses des provinces pencheront toujours du côté de la circonspection : les dépenses supplémentaires seront essentiellement plafonnées par la croissance des recettes.

L’AMÉLIORATION BUDGÉTAIRE AIDE MARGINALEMENT À RÉDUIRE LE FARDEAU DE LA DETTE DES PROVINCES

Le fardeau global de la dette des provinces devrait se replier lentement après avoir culminé dans l’EF 2021 (graphique 5). La dette globale nette devrait rester élevée, en baissant incrémentiellement à un peu moins de 32,7 % comme part du PIB dans l’EF 2024 — ce qui est toujours un sommet absolu. Les provinces dont la dette représente un lourd fardeau comme le Québec et le Manitoba semblent faire un effort d’amélioration, en projetant une réduction constante de la dette en pourcentage du PIB au‑delà de l’EF 2022 (graphique 6). L’Ontario — soit la province dont le ratio de la dette par rapport au PIB est le plus élevé dans l’EF 2022 — a l’intention de veiller à ce que ce ratio reste au point mort dans l’EF 2025 grâce à l’actualisation de certains ancrages budgétaires. La Nouvelle‑Écosse et la Colombie‑Britannique entrevoient toutes deux des hausses considérables du fardeau de leur dette en pourcentage du PIB jusqu’à l’EF 2025.

ON CONTINUE D’ÊTRE PRUDENT DANS LA PRÉVISION DES RECETTES

La moitié des provinces réservent des provisions considérables pour les imprévus et prévoient des dotations dans leur plan (graphique 7). Les imprévus et les dotations se montent à plus de 50 % du déficit global dans l’EF 2023 et sont de l’ordre de 30 % dans l’EF 2024 et dans l’EF 2025. La circonspection apporte aux provinces une marge de manœuvre budgétaire en raison des incertitudes économiques nationales et mondiales liées au vigoureux durcissement de la politique monétaire, à la guerre en Ukraine et à un ralentissement en Chine.

Les hypothèses prudentes sur les cours du pétrole laissent une marge de manœuvre pour une nouvelle hausse. L’Alberta a établi ses projections de cours du WTI avant l’invasion russe de l’Ukraine : ces projections s’établissent à une moyenne de 70 $ US le baril dans l’EF 2023 et de 69 $ US le baril dans l’EF 2024. La Saskatchewan prévoit une hausse des cours du WTI, qui s’établiront à une moyenne de 79 $ US le baril en 2022 et qui baisseront à 73 $ US le baril en 2023. Ces hypothèses sont nettement inférieures à la moyenne cumulative depuis le début de l’année du cours du WTI de 98 $ US le baril en date du 16 mai 2022. Selon les estimations de la sensibilité des provinces, une différence de 20 $ US le baril laisse entendre que le solde s’améliorera d’au moins 10 G$ pour ces deux provinces. Les gains potentiels pour Terre‑Neuve‑et‑Labrador sont probablement limités par la baisse soutenue de la production dans cette province.

L’ESSENTIEL DES MESURES BUDGÉTAIRES CIBLE LES SOINS DE SANTÉ ET L’ABORDABILITÉ

Les politiques budgétaires délaissent les programmes d’aide pendant la pandémie et visent petit à petit à combler les déficits dans le réseau de la santé, à favoriser une transition verte, à améliorer l’abordabilité et à respecter d’autres priorités. Les dépenses consacrées à la santé ont été considérablement musclées dans l’ensemble, en ciblant essentiellement l’augmentation de la capacité du réseau de la santé. L’Ontario, le Québec et l’Alberta priorisent tous la fidélisation du personnel et la capacité des hôpitaux. La Colombie‑Britannique et le Nouveau‑Brunswick ont l’intention d’améliorer l’efficience de leur système médical en se consacrant aux soins urgents et primaires et augmentent tous les deux de plus de 5 %, dans l’EF 2023, les dépenses de santé. Le Manitoba et la Saskatchewan priorisent le ciblage des carnets de diagnostics et d’interventions chirurgicales. Certaines administrations ont aussi affecté des investissements en infrastructures supplémentaires pour l’augmentation de la capacité des hôpitaux, notamment en Colombie‑Britannique et en Nouvelle‑Écosse.

Dans l’ensemble, la plupart des mesures d’aide dans l’indexation du coût de la vie sont généralisées et devraient avoir un impact budgétaire limité. Parmi les huit provinces qui ont adopté des mesures d’allégement, le paiement d’aide ponctuel signature du Québec est le plus vaste, et l’exemption au titre des droits de renouvellement des plaques d’immatriculation en Ontario a un impact budgétaire négatif plus durable en raison de son caractère permanent. D’autres politiques généralisées — dont le rabais sur les comptes d’électricité de l’Alberta — sont de moindre envergure, et sont moins probablement appelées à accentuer les pressions inflationnistes. Le Nouveau‑Brunswick, l’Ontario et le Manitoba font partie des provinces qui ont procédé à des baisses d’impôts ciblées, en offrant un répit absolument nécessaire en raison des pressions inflationnistes à court terme. Sur fond de flambée des prix de l’énergie, les mesures de la politique sur l’indexation du coût de la vie penchent essentiellement en faveur de la population automobiliste et appartiennent à deux grandes catégories : l’élimination temporaire des taxes sur l’essence et sur les combustibles (Ontario et Alberta) et un allégement des frais liés aux automobiles (Ontario, Colombie‑Britannique, Saskatchewan, Manitoba et Terre‑Neuve‑et‑Labrador). Bien qu’elles soient stimulantes, ces mesures d’abordabilité ont un impact budgétaire collectif limité de l’ordre de 0,3 % du PIB : le paiement de 500 $ du Québec représente la part la plus importante, soit environ 0,6 % du PIB — et l’essentiel de l’impact est appelé à s’amenuiser au‑delà de l’EF 2023, et son ciblage limité laisse entendre que les multiplicateurs budgétaires seront faibles.

Les efforts destinés à améliorer l’abordabilité des logements d’un océan à l’autre sont essentiellement constitués des impôts fonciers et des investissements dans le logement. L’Ontario a porté à 20 % sa taxe sur la spéculation des non‑résidents et en a étendu l’application à toute la province. La Nouvelle‑Écosse a adopté une taxe provinciale sur l’immobilier des non‑résidents de 2 %, mais a ensuite révoqué cette décision. Compte tenu du déséquilibre structurel de l’offre et de la demande, l’impact de la taxe sur la spéculation des non‑résidents est probablement limité. Il faudrait prioriser des politiques plus efficaces, en mettant l’accent sur l’accroissement de l’offre. La Colombie‑Britannique donne l’exemple en musclant le niveau des investissements dans les programmes de logements pour le porter à 1,3 G$ par an d’ici l’EF 2025. En suivant les recommandations du Groupe d’étude sur le logement abordable, l’Ontario a proposé une série de mesures pour accélérer les partenariats avec les municipalités — étape judicieuse dans la stratégie à long terme du gouvernement pour le logement.

À PLUS LONG TERME

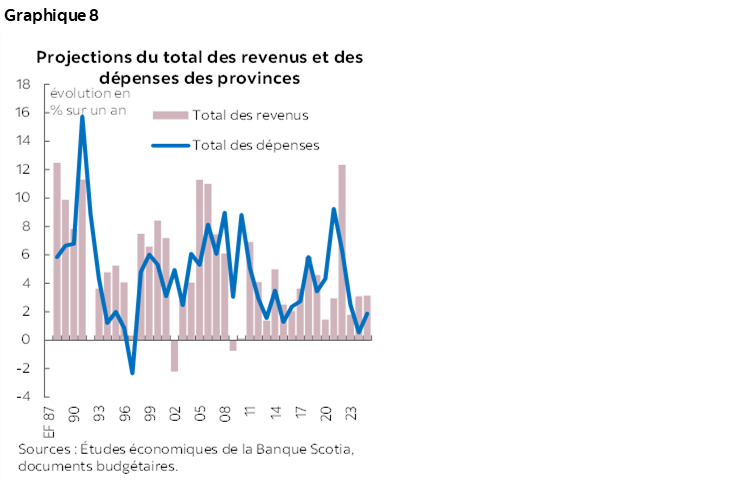

Les déficits des années ultérieures sont appelés à se réduire malgré le ralentissement de la croissance économique. Les provinces s’attendent toutes à ce que la croissance nominale se ralentisse rapidement pour passer d’une moyenne pondérée de 7,1 % dans l’EF 2023 à 1,7 % dans l’EF 2025. Les prévisions globales de revenus de l’EF 2023 s’établissent à 1,8 % de plus que celles de l’EF 2022 et devraient progresser à un rythme vigoureux de l’ordre de 3 % par la suite. En veillant à ce que la croissance des dépenses soit nettement inférieure à ce rythme, la plupart des provinces prévoient de mettre en réserve des gains de recettes soutenus et de réduire graduellement leurs déficits (graphique 8). Dans le cadre du plan actuel, le déficit provincial global devrait baisser graduellement pour s’établir à environ 0,5 % du PIB dans l’EF 2025.

Les incertitudes sur la croissance et la pression qui s’exerce sur les dépenses pourraient encore assombrir les horizons optimistes. Les autres vents contraires que font souffler sur les revenus l’inflation élevée, les tensions géopolitiques, un ralentissement en Chine et d’autres risques économiques pourraient freiner la croissance. Puisque le Canada mène la croissance de la population parmi les pays du G7, cette conjoncture pourrait exercer une pression sur les projections tendues des dépenses de base. D’autres promesses de dépenses pourraient aussi se multiplier en prévision des prochaines élections générales en Ontario et au Québec, même si les signes d’un relèvement des dépenses paraissent relativement mesurés sur les plateformes des parties politiques de l’Ontario publiées jusqu’à maintenant.

Collectivement, les provinces font preuve d’une austérité relative par rapport à l’amélioration des perspectives budgétaires, ce qui devrait être une bonne nouvelle pour les marchés. Toutes les provinces sauf la Nouvelle‑Écosse et le Manitoba prévoient des parcours les ramenant à l’équilibre, même si dans la plupart des cas ce retour à l’équilibre s’étendra sur une longue durée et que dans certains cas, les projections se fondent sur des hypothèses variables, ce qui laisse entendre qu’on ne souhaite guère, dans l’ensemble, mener une consolidation ambitieuse pour l’instant. Dans l’ensemble, les prévisions de l’équilibre budgétaire évoluent dans le bon sens à partir d’un point de départ plus favorable, et les prévisions intègrent toujours une forte marge de prudence.

LES BESOINS EN EMPRUNTS SONT TOUJOURS AUSSI ÉLEVÉS

Les provinces prévoient d’emprunter davantage dans les prochaines années à l’heure où la plupart d’entre elles ont relevé leurs dépenses en immobilisations (tableau 1). Les besoins en emprunts de l’EF 2023 devraient s’établir à un total de 106 G$, contre 95 G$ dans l’EF 2022. Les quatre grandes provinces s’attendent de hausser d’encore 7 G$ dans l’EF 2024 l’ensemble de leurs besoins en emprunts. Dans ces exercices, les emprunts réels pourraient finir par être inférieurs en tenant compte des provisions pour éventualités et des réserves intégrées dans les budgets.

LE DISCOURS MONDIAL SUR LE RISQUE PORTE LES ÉCARTS PROVINCIAUX

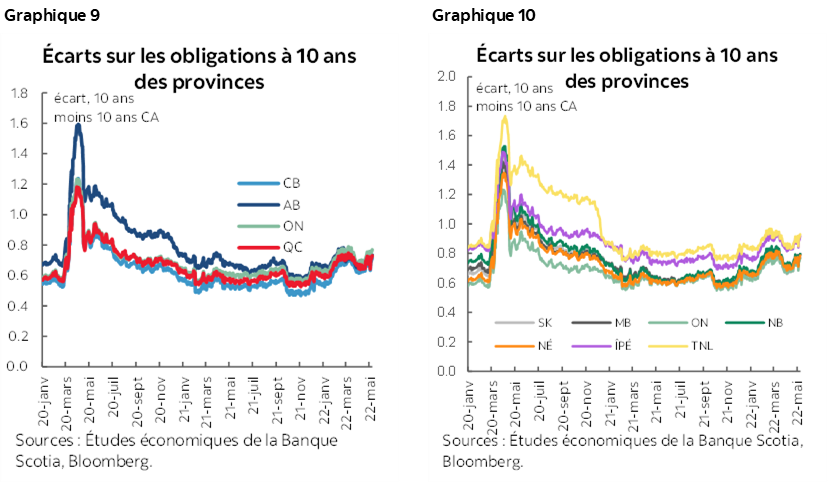

Dans la conjoncture actuelle, nous nous attendons à ce que les mouvements sur les marchés obligataires des provinces soient essentiellement portés par les facteurs de risque à l’échelle mondiale. Par exemple, les écarts sur les obligations à 10 ans des provinces suivent une trajectoire de creusement depuis la mi‑avril en raison d’une série d’événements de dérisquage (graphiques 9 et 10). Les perspectives des cours des produits de base ont limité le creusement des écarts sur les obligations des provinces productrices de pétrole par rapport aux écarts de l’Ontario. À plus long terme, les améliorations de la trajectoire budgétaire des provinces dans l’ensemble et la baisse attendue de l’offre devraient faire baisser les écarts provinciaux.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont

Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.