- Compte tenu de l’ambitieuse intervention monétaire à mener pour mater la flambée sans précédent de l’inflation, les marchés redoutent de plus en plus le risque d’une récession au Canada. Nous croyons que le risque d’une récession reste faible à l’heure actuelle, puisque nous nous attendons à une forte croissance cette année et l’an prochain même si le taux directeur prévu devrait s’établir à 3 % au début de 2023.

- À notre avis, c’est dans les prévisions de l’inflation que réside le principal risque baissier pour le pronostic. D’après nos prévisions actuelles, l’inflation s’établira à une moyenne d’environ 6 % cette année et de 3 % l’an prochain. La flambée de l’inflation aurait pour effet d’éroder encore plus les revenus réels et obligerait à rehausser les taux d’intérêt, ce qui pénaliserait la croissance dans un cas comme dans l’autre.

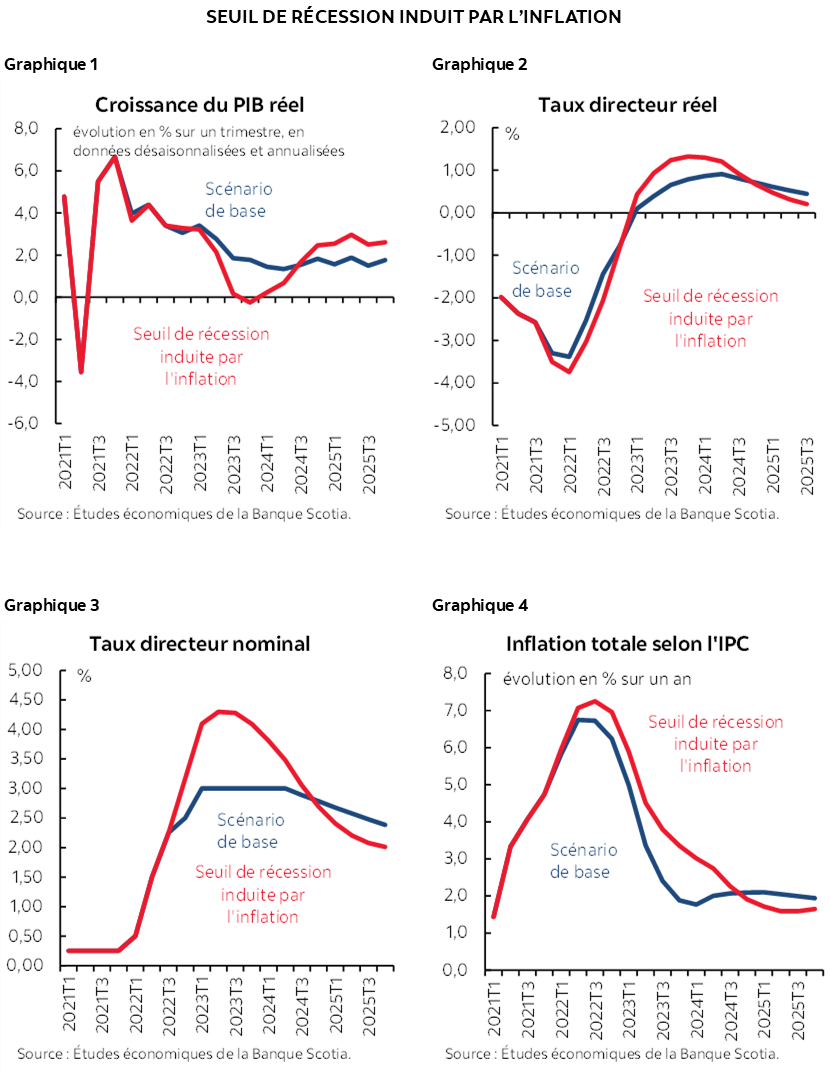

- En faisant appel à notre modèle macroéconométrique, nous estimons que l’inflation à un peu plus de 7 % dans le deuxième semestre cette année donnerait lieu à une récession induite par la politique monétaire au deuxième semestre de 2023 puisque la Banque du Canada devrait hausser son taux directeur à 4,25 % pour ramener l’inflation sur sa cible de 2 %.

- Nous explorons aussi le choc d’une éventuelle récession portée par la demande sur le rythme du durcissement de la politique monétaire. Si la Banque du Canada savait avec certitude qu’il y aurait une récession en 2023, il lui suffirait de hausser à 2 % son taux directeur d’ici la fin de cette année et de le maintenir à ce niveau.

La conjoncture économique mondiale a été fortement malmenée par la guerre en Ukraine. De concert avec la reprise en compte des attentes vis‑à‑vis des taux directeurs dans certains pays, cette situation amène de plus en plus d’analystes à lancer des mises en garde sur les risques d’une récession. Nous considérons que ces risques sont faibles au Canada; toutefois, d’autres surprises à la hausse pour l’inflation pourraient changer cette évaluation. Au moment d’écrire ces lignes, notre modèle des probabilités de récession continue de pointer un très faible risque de récession au Canada dans les quatre prochains trimestres.

L’économie canadienne est vigoureuse. Les fondamentaux restent solides, comme en font foi, entre autres, une balance commerciale très favorable, la demande refoulée très élevée, les bilans sains des ménages, le quasi‑plein‑emploi sans précédent et des paramètres monétaires toujours exceptionnellement stimulants. Pour ces raisons, les perspectives sont très solides jusqu’en 2023 selon les normes statistiques. Par contre, l’inflation est loin d’être de bon augure. Elle continue de faire exploser les prévisions qui ne cessent d’être relevées et créent ainsi de l’incertitude, en réduisant le pouvoir d’achat et en concourant à ce qui sera probablement une normalisation rapide de la politique monétaire au Canada et ailleurs.

D’après le Modèle macroéconomique mondial de la Banque Scotia, nous estimons qu’un choc chronique supplémentaire de l’ordre de 1 % de l’inflation déclencherait une récession dans le deuxième semestre de 2023.

Nous tenons également compte de ce qu’il faudra sans doute à la BdC pour hausser les taux d’intérêt beaucoup moins que prévu à l’heure actuelle. Sauf une baisse rapide évidente de l’inflation, une récession causée par un choc sur la demande, modélisée dans une amplification de la guerre en Ukraine, aurait pour effet de porter les taux directeurs à 2 % beaucoup plus graduellement.

LA QUANTIFICATION DU SEUIL INFLATION‑RÉCESSION

Pour connaître ce seuil inflation‑récession, nous adoptons les hypothèses suivantes dans la modélisation :

1) Les contraintes imposées par la pandémie dans l’offre mondiale perdurent jusqu’au T3 de 2023 (soit une année de plus que nos prévisions de base).

2) Ces contraintes qui pèsent sur l’offre mondiale se répercutent sur l’indice PMI des délais de livraison des fournisseurs, qui est compris dans nos équations inflationnistes, avec une plus forte élasticité que les prévisions de base.

3) Les attentes inflationnistes sont désarrimées de la cible : les agents établissent leurs attentes inflationnistes en s’en remettant entièrement au comportement récent de l’inflation et à l’inflation attendue, plutôt qu’à la cible de 2 %, en raison des écarts tenaces récents par rapport à la cible. Notre récent rapport vient confirmer que c’est déjà le cas, puisque les attentes inflationnistes sont déjà désarrimées depuis la fin de 2021. (Veuillez cliquer sur ce lien.)

4) Par conséquent, les banques centrales, déjà en retard sur la courbe, doivent réagir plus vigoureusement pour corriger le déficit inflationniste dans la conduite de leur politique monétaire par rapport au scénario de base.

Cette conjoncture débouche sur un ralentissement de l’activité économique, ce qui fait plonger le marché boursier et les cours du pétrole — et ce qui exacerbe, dans un cas comme dans l’autre, la récession.

Les graphiques 1 à 4 reproduisent le seuil conséquent inflation‑récession et son impact sur la croissance économique et sur les profils des taux directeurs nominaux et réels. Au Canada, l’inflation chronique, qui atteint 7,25 % dans le deuxième semestre cette année, porte le taux directeur nominal de la politique monétaire à un pic compris entre 4 % et 4,25 % (contre 3 % dans nos prévisions de base) et freine la croissance économique entre le T3 de 2023 et le T1 de 2024. Un taux d’inflation supérieur à ce seuil provoquerait au T3 de 2023 une récession induite par la politique monétaire.

UNE NOUVELLE ESCALADE DE LA GUERRE EN UKRAINE POURRAIT RALENTIR LE RYTHME DU DURCISSEMENT MONÉTAIRE

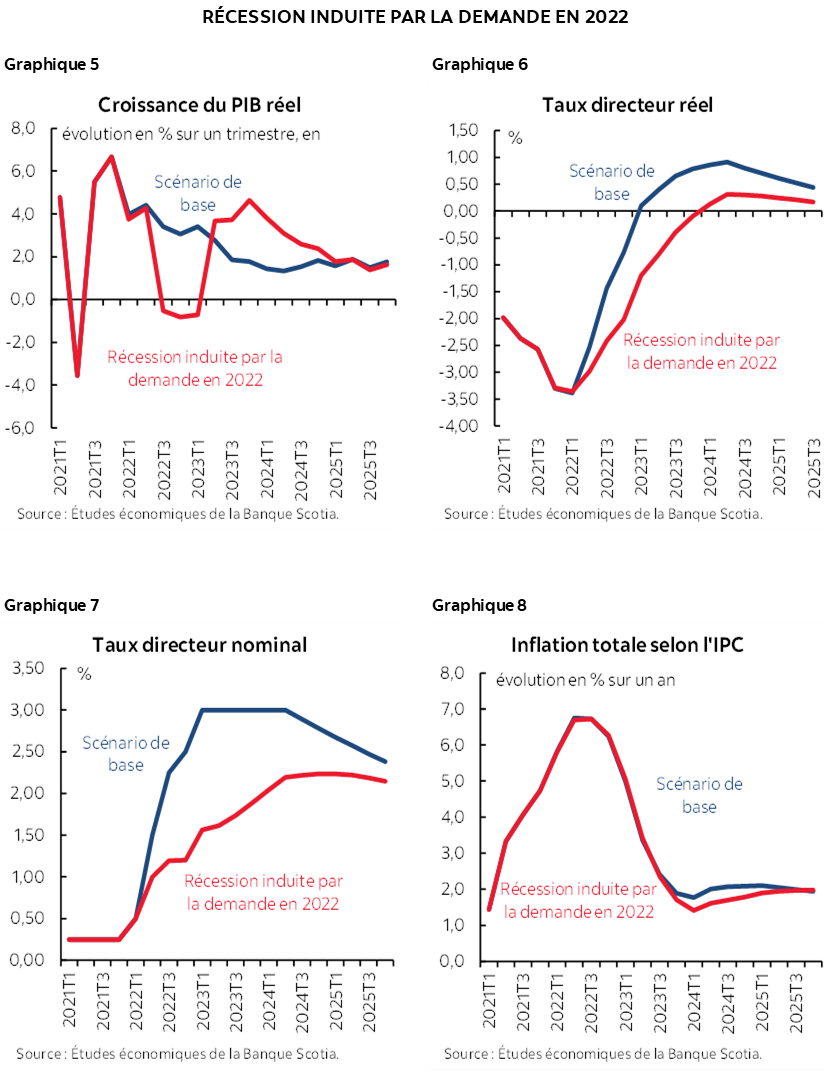

Une récession en 2022, causée par les faits nouveaux imprévisibles dans l’évolution du conflit opposant la Russie et l’Ukraine, percuterait les taux directeurs. Il s’agirait alors d’un scénario stagflationniste : la hausse des cours des produits de base et la multiplication des contraintes de la chaîne logistique en raison de la guerre donneraient lieu à une légère récession dans le deuxième semestre cette année. Cette récession est appelée à être modérée, en raison de l’exposition limitée du Canada à la guerre et de son statut d’exportateur net de produits de base, qui profite de la hausse des cours des produits de base.

Les profils conséquents de croissance, d’inflation et de taux sont représentés dans les graphiques 5 à 8. Cette récession poserait un risque énorme pour nos prévisions sur les taux directeurs, malgré le caractère stagflationniste du choc, qui fait en sorte que le profil inflationniste reprend essentiellement notre scénario de base. Puisque la récession se produirait dès le début du T3 de 2022, la banque centrale peut se permettre aujourd’hui de bloquer ses hausses de taux, ce qui amoindrirait considérablement le caractère ambitieux de nos prévisions sur l’intervention monétaire. Toutefois, les taux directeurs devront quand même augmenter puisque l’inflation augmente elle aussi. C’est pourquoi dans ce scénario, le taux directeur nominal monte lentement pour passer de 1,0 % à seulement 1,5 % d’ici la fin de 2022, pour atteindre 2 % à la fin de 2023.

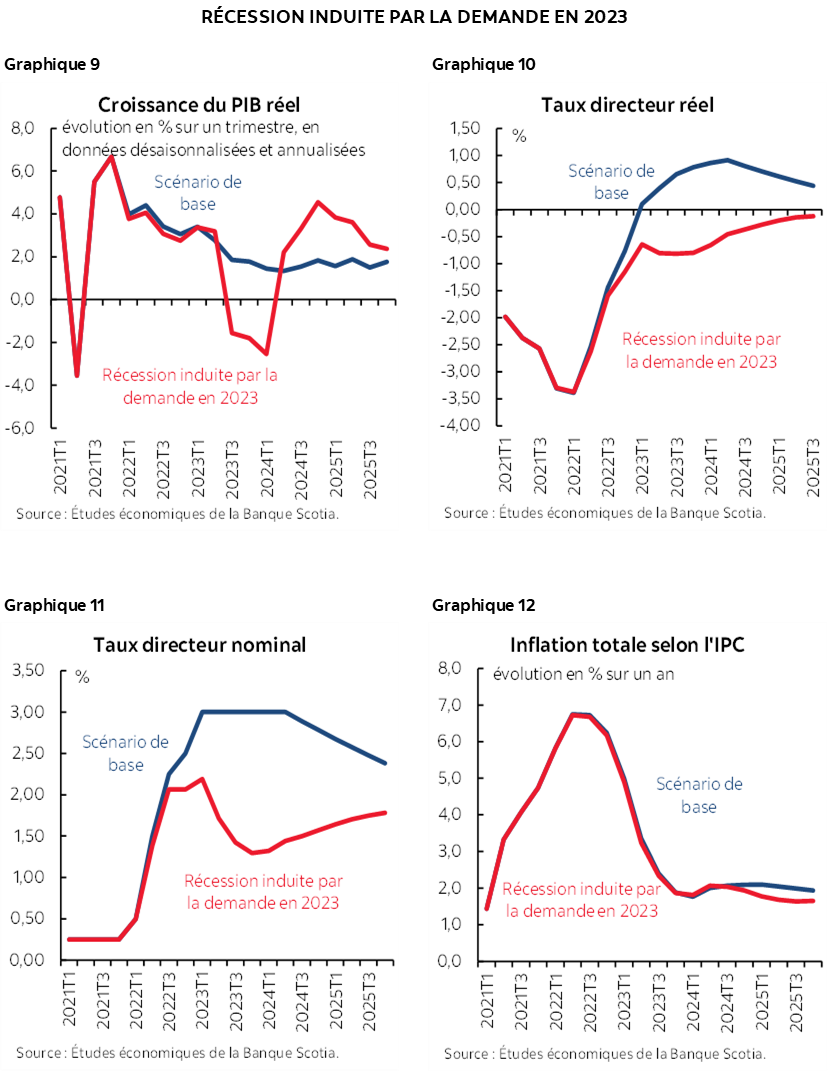

En reprenant le même choc sur la demande, nous calibrons une récession en 2023. Cette récession est plus profonde que celle évoquée dans la section précédente, puisque notre scénario de croissance de base en 2023 est plus faible que celui de 2022. Les graphiques 9 à 12 font état de l’impact produit sur nos profils de taux directeurs. Les résultats indiquent que les taux devraient continuer d’augmenter aujourd’hui pour enrayer les pressions inflationnistes, mais un peu moins ambitieusement. Dans ce scénario, les taux s’établissent à 2 % à la fin de 2022, avant de plonger en 2023. C’est pourquoi, même si la banque centrale s’attendait l’an prochain à une récession de la demande, les pressions inflationnistes sont trop invasives pour justifier la décision d’abandonner le durcissement monétaire.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont

Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.