- Nous faisons appel à notre cadre de la courbe de Phillips modifié pour estimer l’impact des blocages de la chaîne logistique sur l’inflation au Canada.

- Les résultats font état d’un impact considérable et chronique sur l’inflation récente comme sur l’inflation prévisionnelle. Même si l’impact des blocages logistiques est appelé à être temporaire, il devrait muscler considérablement l’inflation pour les deux prochaines années.

- La Banque du Canada ne devrait pas passer sous silence les contraintes logistiques, puisqu’elle pourrait nourrir les attentes inflationnistes et la dynamique des salaires. Les salaires ont d’ailleurs déjà commencé à monter en raison des pénuries chroniques de main‑d’œuvre dans certains secteurs.

Au Canada et partout dans le monde, l’inflation est un sujet brûlant depuis quelques mois. Au Canada, l’inflation selon l’IPC a augmenté de plus de 4 % en août 2021 et s’est encore accélérée depuis, ce qui a amené la Banque du Canada à mettre fin à ses rachats d’obligations et à envisager de hausser son taux directeur.

Plusieurs raisons expliquent le surciblage significatif de l’inflation. Premièrement, la capacité de rechange (ou l’écart de production) a rapidement baissé en 2021 puisque la multiplication des taux de vaccination a permis de relancer l’économie. L’amenuisement de l’écart de production a été attribuable non seulement au rebond de la demande dans les industries dans lesquelles les contacts sont fréquents (services), mais aussi à une réduction de la capacité de production de l’économie, dont les pénuries de main‑d’œuvre dans les différents secteurs sont un exemple prépondérant.

Deuxièmement, ce qui est peut-être aussi important pour l’impact global sur l’inflation, l’enchaînement des services avec la consommation des biens dans les économies avancées au beau milieu de la pandémie a contraint les chaînes logistiques, qui ont eu du mal à s’adapter rapidement à l’accroissement spectaculaire de la demande. À l’évidence, l’impact désinflationniste de la baisse des dépenses dans les services n’a pas réussi à compenser l’impact inflationniste considérable de l’augmentation des dépenses dans les biens.

L’APPROCHE DE LA MODÉLISATION

On n’avait pas vu, dans les décennies qui ont précédé le début de la pandémie de COVID-19, de blocages de la chaîne logistique de l’envergure de ceux que nous avons connus en 2020-2021; c’est pourquoi les méthodologies existantes qui servent à prévoir l’inflation au Canada et aux États-Unis ont essentiellement exclu cette piste. Pour le Canada, notre approche existante dans la modélisation de l’inflation fait appel à une relation modifiée de la courbe de Phillips entre les baromètres de l’inflation fondamentale sur un an et un ensemble de facteurs économiques. Entre autres, cette approche tient déjà compte du niveau de la capacité de rechange dans l’économie (l’écart de production), ainsi que de la hausse des coûts de main-d’œuvre dans le contexte des pénuries de travailleurs. Par contre, cette approche ne tient pas compte, à l’heure actuelle, des indicateurs des blocages de la chaîne logistique, qui ont haussé les coûts des intrants distincts de la main-d’œuvre ou qui ont freiné d’emblée l’activité manufacturière et la vente au détail dans différents secteurs d’activité au Canada — faute de fournitures.

Dans cette note, nous faisons appel à notre cadre de la courbe de Phillips modifiée afin d’estimer l’impact des contraintes de la chaîne logistique sur l’inflation au Canada. Par « contraintes de la chaîne logistique », nous entendons les retards inusités dans la mobilisation des intrants servant à fabriquer les biens ou à les revendre, ce qui paralyse plus généralement l’activité économique canadienne. Les retards s’expliquent par différentes raisons, soit aussi bien la congestion portuaire qui empêche de décharger les marchandises pour les places sur les camions que le manque de camions et de chauffeurs qui peuvent livrer les produits dans les entrepôts ou le manque de places dans ces entrepôts. Tous ces facteurs expliquent les plus longs délais d’attente dans les livraisons des fournisseurs, mesurés par exemple par le sous-indice Ivey des livraisons des fournisseurs aux directeurs des achats (cf. le graphique 1). Dans un mois précis, l’indice s’établit à 50 alors que les délais de livraison sont à peu près les mêmes que dans le mois précédent. En mars 2020, l’indice a brusquement plongé aux alentours de 18, lorsque les répondants ont fait état des longs délais de livraison des fournisseurs. L’indice s’est encore détérioré à partir de septembre 2020, soit la période au cours de laquelle l’économie mondiale est rapidement sortie des rigoureuses restrictions sanitaires alors que les consommateurs ont commencé à consacrer leurs dépenses à différents biens, par exemple les voitures et l’électronique. Pour évaluer l’impact des délais de livraison prolongés sur l’inflation, nous introduisons le sous-indice Ivey des livraisons des fournisseurs des directeurs des achats (PMI) dans nos équations existantes pour le total et pour les différents baromètres de l’inflation fondamentale. Les résultats sont exposés dans la section suivante.

LES RÉSULTATS DE L’ESTIMATION

Notre cadre existant pour la modélisation de l’inflation fait appel à un petit modèle structurel qui comprend la courbe de Phillips augmentée, la règle de Taylor qui décrit le comportement de la politique monétaire, ainsi que d’autres équations représentant la dynamique des extrants et d’autres variables. Le modèle est estimé en faisant appel aux méthodes bayésiennes; nous nous intéressons d’abord aux coefficients de la courbe de Phillips. Nos efforts portent essentiellement sur trois baromètres différents de l’inflation fondamentale : l’IPC hors alimentation, énergie et effet des impôts indirects, l’IPC-comm, et enfin, la moyenne des trois baromètres privilégiés de la Banque du Canada pour l’inflation fondamentale.

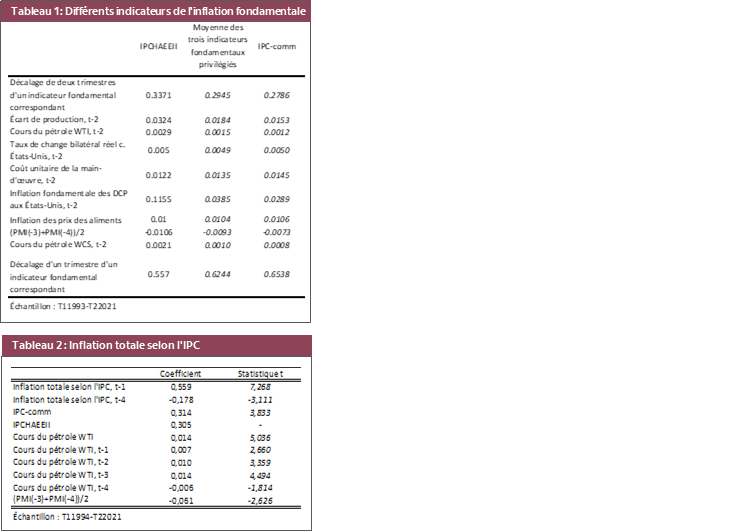

Le tableau 1 fait état des résultats de l’estimation. Ce qui nous intéresse en particulier, ce sont les coefficients estimés dans le sous-indice de livraison des fournisseurs du PMI. En raison de la définition de l’indice, plus l’indice PMI est faible, plus les délais de livraison sont longs, ce qui devrait avoir pour effet d’augmenter l’inflation. L’estimation le confirme, puisque les coefficients sont négatifs dans les trois équations. La spécification qui donne les meilleurs résultats est une moyenne mobile du troisième et du quatrième trimestres du sous-indice PMI. Dans l’ensemble des baromètres fondamentaux, l’IPC hors alimentation, énergie et effet des impôts indirects (IPCHAEEII) est le plus sensible à l’impact des délais de livraison. L’IPC-comm est le moins sensible à ces délais, ce qui est intuitif, puisque l’IPC-comm est le baromètre le plus lent parmi les trois baromètres fondamentaux de la Banque du Canada. Les autres coefficients ne changent pas par rapport à l’estimation précédente. En outre, le tableau 2 permet de constater que les retards dans les livraisons des fournisseurs ont aussi pour effet de hausser l’inflation totale selon l’IPC en plus de faire monter l’inflation fondamentale.

LES INCIDENCES DE LA POLITIQUE

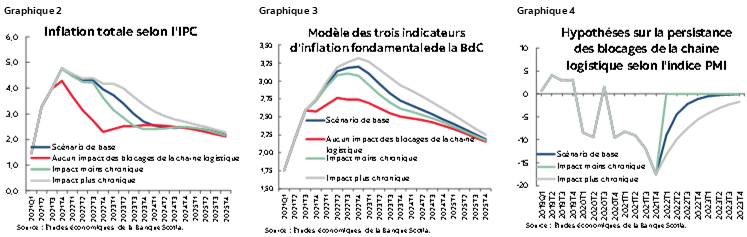

Compte tenu des résultats de l’estimation, que nous apprend cette approche sur la dynamique de l’inflation dans les prochaines années? Deux discours contradictoires se donnent libre cours sur les perspectives inflationnistes : dans un discours, on s’attend à ce que l’inflation replonge assez rapidement vers la cible des 2,0 % (le discours de l’« inflation passagère »), et l’autre porte essentiellement sur la nature probablement chronique de la flambée de l’inflation. Subordonnée à la perspective de la mollesse économique et d’autres facteurs, ainsi qu’au dénouement des blocages de la chaîne logistique et à l’approche de la modélisation, l’inflation est appelée à continuer d’augmenter jusqu’au milieu de 2022.

Les graphiques 2 et 3 nous apprennent que les blocages de la chaîne logistique expliquent l’essentiel de la pression inflationniste à court terme. Si ces blocages n’avaient aucune incidence sur l’inflation (le coefficient du PMI s’établit à zéro), les prévisions inflationnistes seraient nettement moindres au premier semestre de 2022 par rapport au scénario de base. Si toutefois les blocages de la chaîne logistique portent les perspectives inflationnistes, ils pourraient être plus ou moins chroniques (graphique 4) alors que les perspectives inflationnistes pour 2022 seraient relativement comparables, les différences ressortant en 2023. S’il en est ainsi, c’est parce que l’impact des blocages de la chaîne logistique sur l’inflation des prix à la consommation devrait se matérialiser avec un décalage. Après 2023, l’inflation devrait s’apaiser et reprendre la tendance sous-jacente, qui l’établira probablement au-delà de la cible en raison de l’impact de la demande excédentaire à partir de 2023.

Dans l’ensemble, les travaux présentés dans cette note laissent entendre que si l’impact des problèmes logistiques sera probablement temporaire, il devrait hausser l’inflation pour les deux prochaines années; du point de vue de la politique monétaire, il ne faudrait donc pas passer cet impact sous silence, puisqu’il pourrait commencer à nourrir les attentes inflationnistes et la dynamique des salaires. Les salaires ont d’ailleurs déjà commencé à monter en raison des pénuries chroniques de travailleurs dans certains secteurs (l’inflation des salaires a atteint 3,2 % sur un an en novembre 2021, même si cette hausse s’explique en partie par les effets de base), et le surciblage chronique de l’inflation selon l’IPC risque de porter les salaires à la hausse et d’étoffer les assises des nouvelles hausses de l’inflation.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont

Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.