LE MARCHÉ CANADIEN DU LOGEMENT : LE CALME AVANT LA TEMPÊTE?

RÉSUMÉ

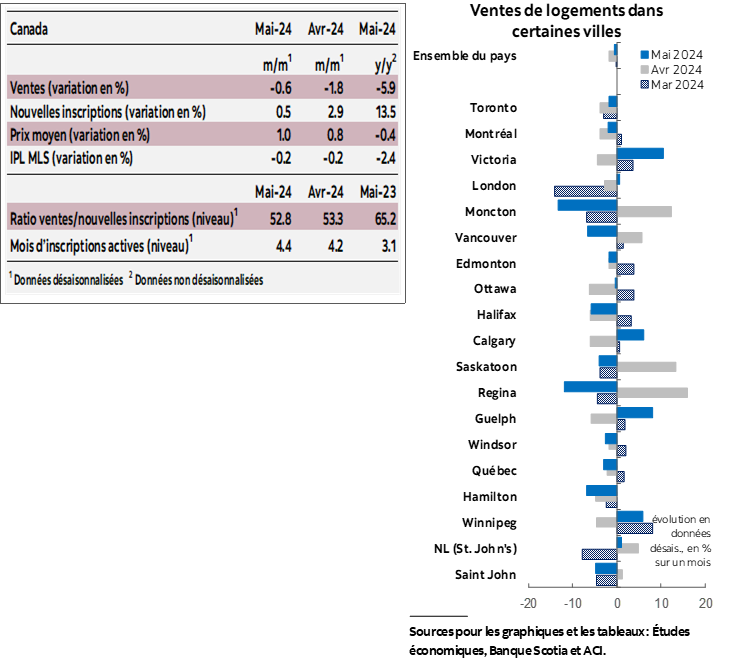

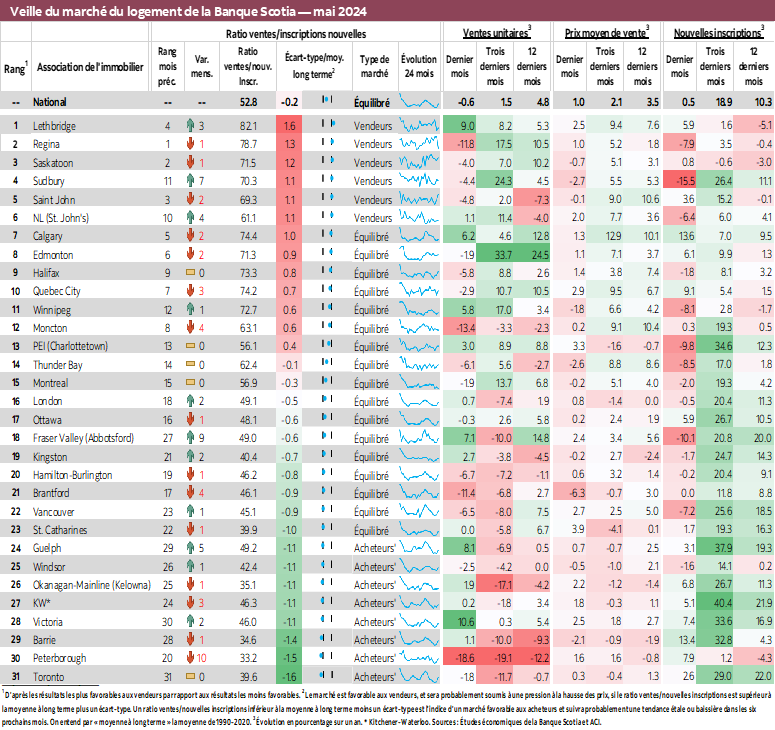

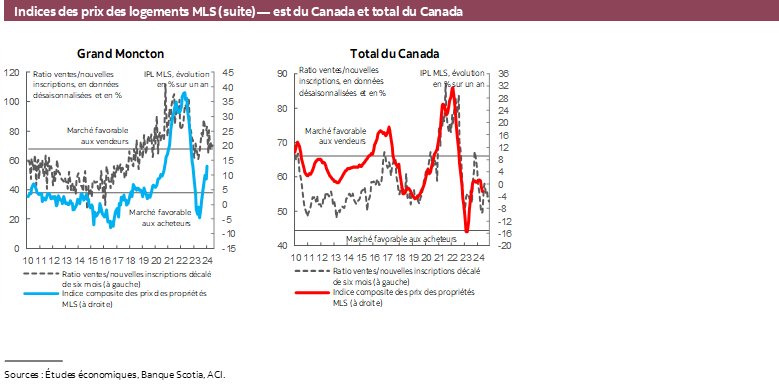

En mai, les ventes de logements au Canada ont légèrement fléchi, de 0,6 % (en données désaisonnalisées sur un mois), alors que les nouvelles inscriptions ont évolué dans le sens opposé, en gagnant 0,5 %. Ces chiffres ont fait légèrement baisser le ratio des ventes sur les nouvelles inscriptions, indicateur de la tension du marché, à 52,8 % contre 53,3 % en avril, ce qui se situe toujours dans la fourchette qui cadre avec le marché national en territoire « équilibré » (compris entre 45 % et 65 %), mais ce qui est inférieur à sa moyenne à long terme de 55 %. On a comptabilisé 4,4 mois de stocks, ce qui représente une amélioration par rapport à 4,2 mois en avril; le nombre de mois de stocks redevient donc ce qu’il était en janvier 2020 avant le début de la pandémie. La moyenne à long terme de cet indicateur est d’un peu plus de cinq mois. On relève toutefois une variation régionale : au Nouveau‑Brunswick, en Nouvelle‑Écosse, dans l’Île‑du‑Prince‑Édouard et à Terre‑Neuve‑et‑Labrador, le nombre de mois de stocks est toujours compris entre quatre et six mois en deçà des moyennes prépandémiques à long terme, alors qu’en Colombie‑Britannique et en Ontario, les mois de stocks accusent désormais un écart de quelques jours en moins.

Cette variation a été assez bien répartie entre les marchés sur lesquels les ventes et les inscriptions ont augmenté et les marchés qui ont constaté des baisses, ce qui concorde avec le résultat national de mai, qui s’est soldé par de légers mouvements des ventes et des inscriptions.

Les ventes ont reculé dans plus de la moitié des marchés que nous suivons, ce qui a effacé les hausses enregistrées ailleurs. Peterborough a mené les baisses pour le deuxième mois d’affilée, puisque les ventes de mai ont plongé de 19 % par rapport à avril. Les ventes sur ce marché inscrivent de fortes baisses depuis maintenant quatre mois : la baisse de mai a fait chuter le ratio des ventes sur les nouvelles inscriptions de Peterborough, qui a été nettement inférieur à sa moyenne à long terme et qui a plongé en territoire acheteur. Les prix ont toutefois continué d’augmenter dans cette ville. Moncton, Regina et Brantford ont toutes comptabilisé des baisses dans les deux chiffres (après avoir enregistré des augmentations en avril).

De même, les hausses dans le nombre de propriétés nouvellement inscrites sur la moitié des marchés que nous suivons ont effacé les baisses subies ailleurs. C’est ce qui explique que trois autres marchés (vallée du Fraser, Calgary et Moncton) se soient retrouvés en territoire équilibré en mai; ces marchés sont au nombre total de 17. Avec l’addition de Peterborough, huit marchés se sont situés en territoire acheteur, puisque la vallée du Fraser est sortie du territoire acheteur pour plonger en territoire équilibré.

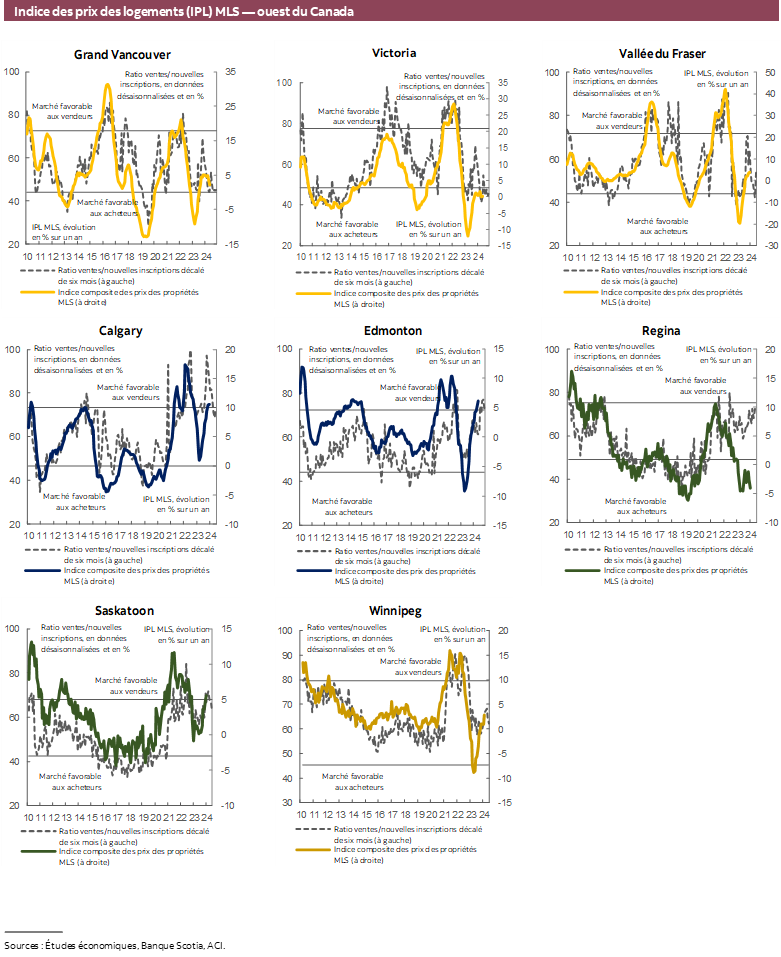

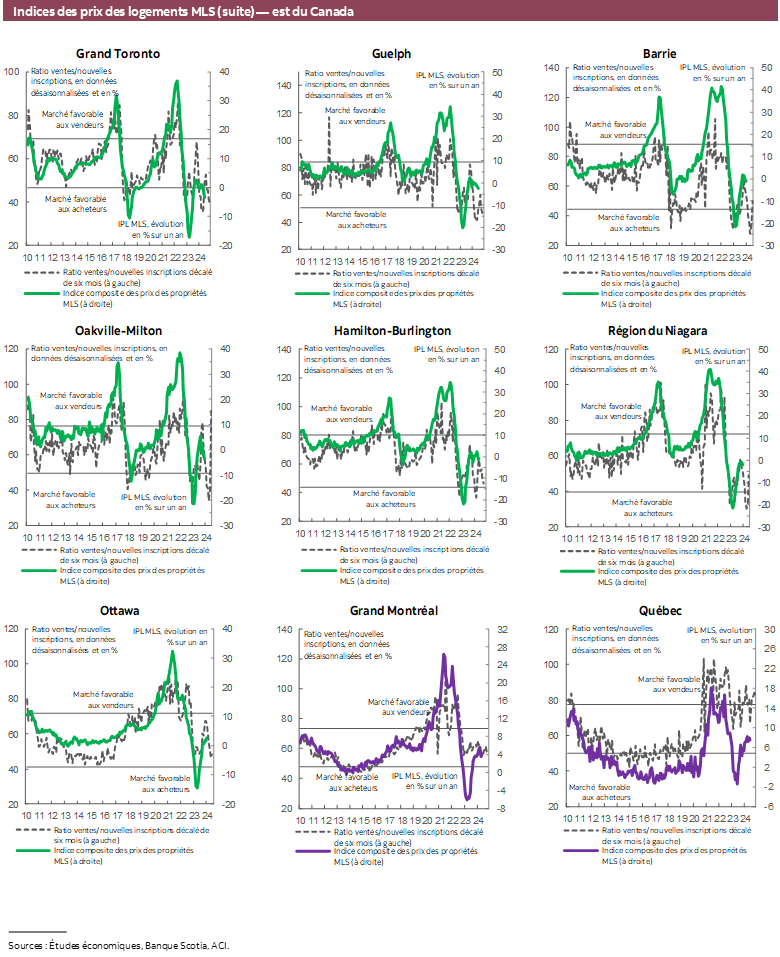

Mesurés selon l’indice des prix des propriétés (IPP) MLS, les prix ont flanché de 0,2 % par rapport à avril (en données désaisonnalisées sur un mois). Les appartements et les maisons en rangée ont porté cette baisse : l’IPP MLS de ces segments a perdu 0,2 %-0,3 % en mai, alors que l’indice IPP MLS composé des maisons unifamiliales n’a pas bougé. Par rapport à l’an dernier, l’IPP composé a perdu 2,4 % (sur un an); les maisons unifamiliales de deux étages ont subi le repli le plus important, soit 2,3 %.

CONSÉQUENCES

Les ventes de logements ont légèrement reculé en mai, en enchaînant une tendance de chiffres quasiment au point mort et de légères baisses qui ont commencé en février, après les rebonds inattendus de l’activité constatés en décembre et en janvier. Dans les quatre mois qui ont précédé mai, l’activité des ventes a été timorée : elle a inscrit de légères baisses mensuelles, ce qui a porté le niveau des ventes mensuelles à un niveau légèrement inférieur à ce qu’il était en décembre. Portés par la hausse des inscriptions, les prix n’ont pas suivi le rythme du rebond des ventes de décembre et de janvier et ont continué d’inscrire des baisses mensuelles, même si ces baisses sont généralement plus modestes depuis décembre. En effet, depuis décembre, les prix oscillent aux alentours de 13 %-14 % en deçà du pic de février 2022 et à la fin de mai, ils se situaient à 33 % de plus que les niveaux atteints avant la pandémie.

Comme nous l’avons signalé dans le rapport du mois précédent, les résultats de mai ne sont guère étonnants, puisqu’il n’y a pas beaucoup de nouvelles à annoncer. Les taux de crédit élevés, les fortes incertitudes et les enjeux considérables continuent de plomber le marché du logement. Mai a été le dernier mois avant que la Banque du Canada annonce la première baisse de son taux directeur, et une vague d’incertitude a déferlé avant qu’elle annonce si elle abaissait ou non les taux en fonction des données et dans son communiqué publié avant la réunion. Les enjeux ont donc été particulièrement élevés en mai. Selon ce à quoi on s’attendait, il s’agissait soit du meilleur ou du pire moment pour entrer sur le marché. Ces paris polarisés ont donné lieu à un marché national qui a évolué sinueusement, légèrement en deçà de ses moyennes à long terme. La moyenne des ventes jusqu’à maintenant cette année se situe à peine à 4,6 % de moins que leur moyenne de 2010‑2019. Par contre, la moyenne des nouvelles inscriptions depuis le début de l’année se situe à 3,5 % de moins que leur moyenne de 2010‑2019, après avoir été nettement inférieure à cette moyenne pendant longtemps. On peut donc considérer qu’il s’agit d’une bonne nouvelle, ou au moins qu’il n’y a rien de neuf, ou peut‑être encore qu’il s’agit d’une situation dans laquelle on pourrait dire « pas de nouvelles, bonnes nouvelles ». Nous revoici à un niveau plus sain d’inscriptions et d’optionnalité pour les acheteurs : un rythme plus soutenable d’inscriptions et d’achats ramène les mois de stocks à leurs niveaux d’avant la pandémie. Le marché semble se normaliser : les variations sont moins spectaculaires et les prix sont plus stables.

Or, ce calme pourrait ne pas durer longtemps. Il ne fait aucun doute que la demande de logements a probablement été freinée par l’incertitude, surtout en ce qui a trait au taux directeur de la Banque du Canada. Puisque la BdC a décrété sa première baisse en juin et qu’elle télégraphie d’autres baisses cette année, nous pourrions être témoins d’un relèvement de l’activité lorsque la demande refoulée s’exprimera, comme il faut s’y attendre, depuis la lenteur du deuxième semestre de l’année écoulée (hormis les mois particuliers de décembre et de janvier).

Disons quelques mots du relèvement attendu de l’activité puisque la BdC a commencé à abaisser les taux.

Ce relèvement ne se produira pas immédiatement. La baisse des taux a été d’à peine 25 points de base en juin. Hormis l’effet psychologique d’une incertitude moins palpable, la baisse des taux en juin n’aura pas de profond retentissement sur les ventes par le truchement des taux de crédit. Compte tenu du total de 100 points de base des baisses anticipées dans nos prévisions cette année, l’impact cumulatif sur l’abordabilité deviendra peu à peu plus évident à mesure que l’année avance.

La baisse des taux viendra certainement améliorer l’abordabilité; or, il s’agit de savoir si elle sera effacée par la hausse des prix déclenchée par la reprise de la demande sur un marché dont l’offre est limitée. La hausse des prix pourrait contrer la baisse des taux en freinant la demande. Tout dépendra du pouvoir de négociation des acheteurs et des limites générales dans leur capacité de payer.

En outre, si la baisse des taux donne lieu à un rebond de la demande qui mènerait à des hausses considérables de prix, elle produira des chocs inflationnistes et donnera lieu à des risques de hausse dans les perspectives de taux elles‑mêmes. Effectivement, c’est comme si on tournait en rond! Il n’est pas amusant de jouer à la devinette…

Anecdotiquement, nous avons constaté que sur les plateformes des réseaux sociaux, de nombreux agents alimentent le discours de la crainte obsessionnelle de manquer à l’appel (COMA) puisque la BdC vient d’abaisser les taux, ce qui invite les acheteurs prospectifs à se précipiter pour revenir immédiatement sur le marché avant tous les autres de peur de se priver des prix abordables d’aujourd’hui. Que cette affirmation se vérifie ou non (à nouveau, il y a une limite à ce que bien des gens peuvent s’offrir et sont disposés à s’offrir, surtout si on tient compte des prix toujours élevés d’aujourd’hui), elle peut accélérer la reprise de la demande, qui peut se dérouler plus vite que ce à quoi on s’attendrait compte tenu des fondamentaux. Cette reprise pourrait facilement se dérouler dans un marché sur lequel, comme celui du logement, la psychologie des acheteurs renforce les cycles et crée les conditions idéales pour le ralliement de la « COMA ».

Voilà ce qu’il faut se rappeler en pensant aux perspectives du marché du logement et en surveillant les données publiées pour connaître les effets dominants d’ici la fin de l’année. D’une certaine manière, tous ces facteurs pourraient interagir et permettre au dernier semestre de l’année, sans grand point culminant, d’entamer un cycle de baisses des taux.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.