FAITS SAILLANTS

Le vent tourne rapidement : après avoir connu une vigoureuse croissance généralisée dans les trois premiers trimestres de 2022, toutes les provinces subissent le contrecoup de la hausse des taux d’intérêt et de l’assombrissement des perspectives mondiales (graphique 1). En raison de la forte incertitude que font planer l’inflation et les interventions monétaires, la croissance devrait continuer de se ralentir au début de 2023, et nous nous attendons aujourd’hui à ce que dans l’ensemble du pays, elle soit freinée dans le premier semestre de la nouvelle année. L’Alberta et les provinces des Prairies affrontent des vents contraires moins violents par rapport au reste du pays, alors que l’Ontario et la Colombie‑Britannique se préparent à un ralentissement plus brutal.

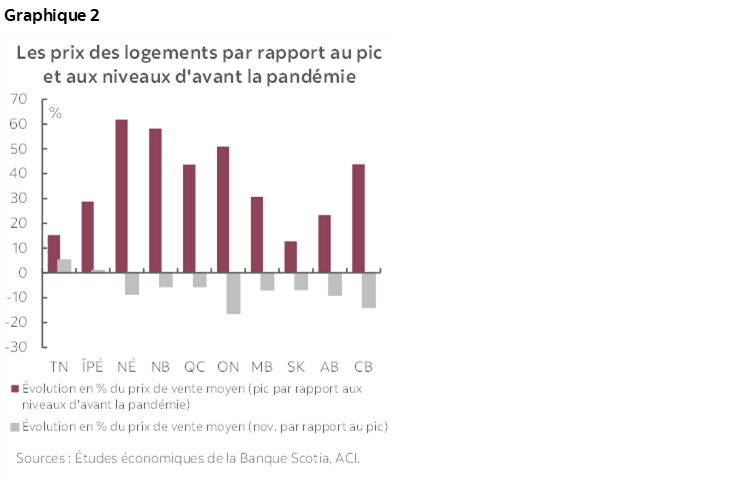

Sur le marché du logement, le ralentissement, induit par les taux d’intérêt, pèse sur la croissance dans l’ensemble; c’est en Ontario et en Colombie‑Britannique, provinces fortement exposées aux secteurs liés au logement, que l’impact est le plus retentissant. Même si le rythme du ralentissement semble s’être modéré en novembre, nos prévisions référentielles supposent que la tendance baissière se poursuivra en 2023, en raison de la grande incertitude qui pèse sur le moral des acheteurs de logements et sur les interventions de la banque centrale. Depuis le début de l’année, les hausses de taux de 400 points de base de la Banque du Canada portent ce ralentissement, accentué par d’autres facteurs : comme nous le précisons dans notre dernière édition du Logement en bref (veuillez cliquer sur ce lien), la léthargie de cette année s’explique aussi en partie par le devancement des achats en 2021. Ainsi, à l’heure où les prix du logement sont toujours nettement supérieurs à ce qu’ils étaient avant la pandémie, les provinces de l’Atlantique (surtout la Nouvelle‑Écosse et le Nouveau‑Brunswick) pourraient être témoins d’un nouveau rééquilibrage de l’activité des ventes l’an prochain. En Saskatchewan et en Alberta, les marchés du logement sont mieux blindés en raison de la valorisation plus modeste des prix durant les deux dernières années (graphique 2).

L’effet modérateur des taux d’intérêt restrictifs se fait également sentir dans les secteurs de la consommation, en accélérant les vents contraires qui soufflent sur l’Ontario et la Colombie‑Britannique et en intensifiant la pression sur l’Alberta. Dans ces provinces, les ménages sont plus endettés par rapport à leurs revenus, et leur charge dans le remboursement de leur dette est appelée à augmenter encore plus en raison de la hausse des taux d’intérêt, qui pèse sur les dépenses. La baisse soutenue de la valorisation foncière pourrait aussi éroder les dépenses par le truchement de l’effet de richesse.

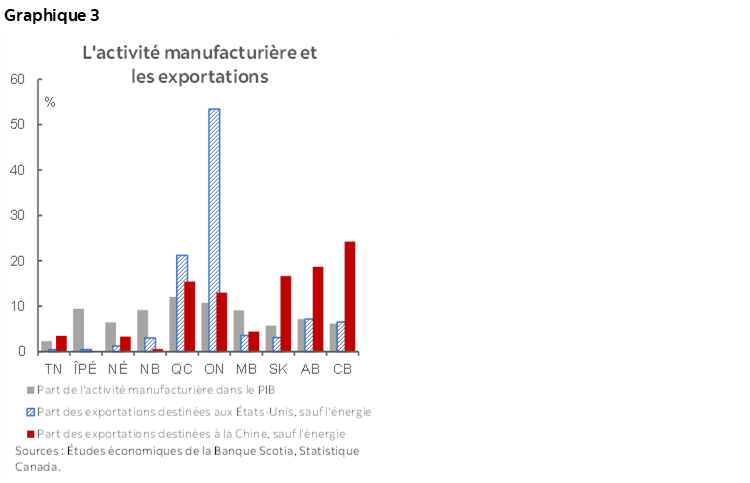

Les provinces affrontent elles aussi les forts vents contraires de l’étranger, essentiellement du fait de la demande plus anémique dans les exportations (graphique 3). Comme nous l’avons signalé dans la version la plus récente de nos tableaux prévisionnels, la récession mondiale est une certitude, essentiellement portée par les ralentissements spectaculaires en Chine et en Europe de l’Ouest. Dans le même temps, nous constatons aussi que les États‑Unis entament une récession technique : le PIB a légèrement baissé au T4 de 2022 et au T1 de 2023 en raison du vigoureux durcissement de la politique monétaire et de la correction des marchés boursiers. L’atonie de la demande américaine se répercute démesurément sur l’Ontario et le Québec, et pèse en particulier sur l’activité manufacturière ontarienne. Les exportations non énergétiques de la Colombie‑Britannique et de l’Alberta pourraient elles aussi accuser des baisses considérables, attribuables aux États‑Unis et à la Chine. En revanche, le Manitoba, la Nouvelle‑Écosse et l’Île‑du‑Prince‑Édouard sont relativement blindés contre un ralentissement mondial, puisque plus de la moitié de leurs exportations sont destinées à d’autres provinces.

L’Alberta et les provinces des Prairies devraient continuer de profiter des cours des produits de base, solidement étayés, et de la reprise de la production agricole. Même s’ils ont décroché des pics atteints durant l’été, les cours du pétrole devraient s’établir à une moyenne nettement supérieure à 90 $ US le baril cette année et l’an prochain, malgré les craintes d’une récession par rapport à la rareté de l’offre. La production pétrolière reprend du mieux en Alberta et en Saskatchewan (graphique 4). À terme, des récoltes même moyennes pourraient étayer la croissance l’an prochain : les prix des principales récoltes devraient rester vigoureux sur fond de guerre opposant la Russie et l’Ukraine.

D’un océan à l’autre, mais surtout en Colombie‑Britannique et au Québec, la tension des marchés du travail pourrait constituer une arme à deux tranchants : les taux de chômage anémiques prémunissent ces deux provinces contre un ralentissement, alors que les pénuries de main-d’œuvre chroniques pourraient peser sur la croissance l’an prochain. Les postes à pourvoir ont doublé par rapport aux niveaux atteints avant la pandémie dans tout le Canada, en raison de solides rebonds économiques constatés grâce au demi‑million d’emplois supplémentaires créés depuis le début de la pandémie. Les pénuries sont exacerbées par le plongeon temporaire de l’immigration et par la recrudescence des départs à la retraite. Les cibles d’immigration sans précédent des trois prochaines années pourraient permettre de pourvoir certains de ces postes; toutefois, la discordance des compétences fera probablement en sorte que les postes à pourvoir seront nettement plus nombreux dans certaines professions, ce qui entravera l’augmentation de la capacité dans les secteurs essentiels comme la construction, la santé, l’agriculture, l’hébergement et les services d’alimentation. La Colombie‑Britannique et le Québec comptabilisent depuis 2019 les taux de postes à pourvoir les plus élevés parmi toutes les provinces et devraient continuer de le faire, puisque plus de 20 % des travailleurs atteindront l’âge de la retraite dans les cinq prochaines années dans ces deux provinces. Le taux de postes à pourvoir de l’Alberta a doublé par rapport à ce qu’il était avant la pandémie; or, il est toujours inférieur à celui de la plupart des provinces comparables, grâce à une population active plus jeune (graphique 5).

En tirant parti de la hausse de la migration interprovinciale nette des deux dernières années, les provinces de l’Atlantique devraient continuer d’inscrire une forte croissance de leur population à l’heure où la migration internationale s’accélère. Le Canada est aujourd’hui en voie de dépasser la fourchette supérieure de sa cible de 2022 pour accueillir 445 000 nouveaux résidents permanents, ce qui devrait lui permettre de se rapprocher d’une autre hausse de 10 % par rapport à l’immigration record de l’an dernier. Le gouvernement du Canada a aussi relevé, pour les deux prochaines années, ses cibles d’immigration, puisqu’il prévoit d’accueillir 447 000 immigrants en 2023 et 451 000 en 2024. L’influx de l’immigration internationale devrait aussi donner de l’élan à l’Ontario et à la Colombie‑Britannique : de juillet 2021 à juin 2022, la migration internationale explique plus de 2 % de la croissance de la population dans ces deux provinces. Le Québec, dont la faible croissance tendancielle de la population est appelée à se poursuivre, a toutefois connu la hausse la plus importante du nombre de résidents non permanents parmi toutes les provinces. En Saskatchewan et au Manitoba, la croissance de la population est toujours à la traîne, malgré la forte contribution de l’immigration : les résidents qui quittent ces deux provinces ont réduit de 0,7 % leur population respective (graphique 6).

Les facteurs mondiaux et nationaux devraient continuer de dominer les parcours de la croissance des provinces à terme, malgré certaines différences régionales. Au-delà du ralentissement du premier semestre de 2023, la Banque du Canada devrait commencer à abaisser ses taux dans le dernier semestre de 2023 et au début de 2024, en raison du ralentissement escompté de l’inflation; c’est pourquoi nous pourrions nous attendre à ce qu’un rebond s’installe dans la plupart des provinces. (Veuillez cliquer sur ce lien pour prendre connaissance de nos dernières prévisions nationales.)

COLOMBIE-BRITANNIQUE

Après une forte reprise, l’année dernière, de la croissance réelle, chiffrée à 6,1 %, nous nous attendons cette année à un autre repli de l’économie de la Colombie‑Britannique, dont la léthargie s’étendra à 2023. Cette province est plus fragilisée que les provinces comparables par le ralentissement induit par les taux d’intérêt, puisqu’elle est plus exposée au secteur du logement et qu’elle est plus largement tributaire de la consommation des ménages. Le marché du logement se ralentit plus rapidement en Colombie‑Britannique que dans les provinces comparables — comme en témoigne l’activité de revente : les ventes comptabilisées depuis le début de l’année ont plongé de ‑34 % par rapport à l’an dernier — pour inscrire la plus forte baisse parmi toutes les provinces. Cette contraction se répercute démesurément sur la Colombie‑Britannique, dont plus de 23 % du PIB réel sont attribuables à l’immobilier et à la construction résidentielle, contre 17 % en Ontario et 14 % dans le reste du pays. L’économie de la Colombie‑Britannique est aussi faussée par la consommation de biens et de services des ménages, qui pourrait accuser un ralentissement plus brutal qu’ailleurs dans le pays en raison du fort endettement des ménages et de l’effet de richesse causé par la dévalorisation des prix des logements.

Cette province a aussi connu une forte croissance dans ses exportations depuis le début de l’année; or, le vent est probablement en train de tourner en raison de la réduction de la demande des partenaires commerciaux de la Colombie‑Britannique. Nous nous attendons à une moins forte croissance des exportations d’ici la fin de 2022 et l’an prochain, en raison des principaux produits de base exportés par cette province : les constructeurs d’habitation américains ont moins bon moral, ce qui fait baisser la demande de bois d’œuvre, et le ralentissement de l’économie chinoise fait reculer les cours du cuivre. La vigueur des prix des produits de l’énergie (gaz naturel et charbon) devrait continuer d’étayer les valeurs des exportations de la Colombie‑Britannique.

ALBERTA

Nous nous attendons à ce que l’Alberta continue de mener la croissance cette année et l’an prochain. Après avoir décroché du pic de l’ordre de 120 $ US le baril en juin, les cours du pétrole brut restent bien orientés. L’activité de forage se relève : l’organisme de réglementation de l’énergie de l’Alberta s’attend à ce que les dépenses consacrées aux infrastructures pétrogazières augmentent de 56 % cette année et continuent de s’établir à des niveaux supérieurs à ce qu’ils étaient dans les années qui ont précédé la pandémie, ce qui est quand même nettement inférieur aux pics de 2014. L’achèvement, l’an prochain, du prolongement de l’oléoduc TransMountain augmentera la capacité de transport et devrait réduire les écarts de prix entre le Western Canada Select (WCS) et le West Texas Intermediate (WTI), ce qui donnera à ce secteur un meilleur avantage à terme.

En Alberta, la croissance de l’emploi a surclassé la moyenne nationale cette année, essentiellement grâce à des gains généralisés dans le secteur des services. Cette province connaît une année vigoureuse dans les mises en chantier de logements jusqu’au troisième trimestre, ce qui porte le total depuis le début de l’année à 21,2 % de plus que ce qu’il était dans la même période l’an dernier. Or, le marché du logement de l’Alberta s’est ralenti rapidement en raison de la hausse des taux d’intérêt : les ventes se sont contractées de ‑46 % depuis le pic de février, et le prix de vente moyen a perdu ‑8,9 % dans la même période. Il n’empêche que puisque cette province a inscrit une moins forte valorisation des prix pendant la pandémie par rapport à la moyenne nationale, le logement reste relativement abordable en Alberta — surtout si l’on tient compte des niveaux de revenus.

Les entreprises albertaines sont en train de diversifier leurs investissements dans les secteurs distincts de l’énergie : les dépenses en immobilisations dans les secteurs comme la fabrication de produits pétrochimiques s’accélèrent; il faudra toutefois attendre un certain temps avant d’en constater les bienfaits.

SASKATCHEWAN

La Saskatchewan est mieux en mesure que la plupart des provinces de se prémunir contre le repli induit par la politique monétaire. Nous nous attendons à un rebond de la production agricole et à des cours favorables dans les produits de base, ce qui viendra étayer le rythme de la croissance en Saskatchewan jusqu’à l’an prochain. Les prix de la potasse et du blé se sont repliés par rapport aux pics de mai dans la foulée de l’invasion russe de l’Ukraine; ils devraient toutefois rester vigoureux tant que le conflit perdurera. La production pétrolière de cette province, qui profite de la forte valorisation des prix du brut cette année, a légèrement augmenté de 2,1 % par rapport à la même période l’an dernier, alors que depuis le début de l’année, les exportations pétrogazières ont bondi de presque 70 % en valeur en date de septembre 2022.

Hors des secteurs des produits de base, la Saskatchewan mène aussi, depuis le début de l’année, le commerce de gros, l’activité manufacturière et les investissements dans la construction. Cette province affronte des vents contraires moins violents par rapport aux provinces comparables dans un environnement de durcissement de la politique monétaire. La consommation des ménages apporte une moins large part du PIB réel que la moyenne nationale. Les marchés du logement sont mieux isolés contre les rajustements importants que nous avons constatés dans la plupart des régions du pays — surtout grâce à la moindre valorisation des prix dans les deux dernières années.

MANITOBA

La croissance économique du Manitoba s’oriente à la hausse cette année : ses principaux indicateurs sont très proches de la moyenne nationale sur un an. Cette vigoureuse croissance s’explique essentiellement par la reprise dans la foulée de la sécheresse l’an dernier, qui a deux incidences sur l’économie : la sécheresse a d’abord fait baisser la production agricole, baisse qui a été entièrement effacée cette année; puis, elle s’est répercutée sur les exportations d’électricité. L’an dernier, le Manitoba n’a pas produit assez d’hydroélectricité et a dû en importer des États‑Unis afin de compenser l’improductivité causée par la sécheresse. Cette année, la production d’électricité manitobaine s’est relevée et a augmenté de plus de 80 % sur un an en septembre, ce qui a donné à l’économie un élan considérable grâce aux exportations.

Nous nous attendons à ce que le Manitoba continue de se situer dans le milieu du peloton du point de vue du rendement économique l’an prochain. Cette province est exposée aux mêmes facteurs qui expliquent le ralentissement national, sauf certains différenciateurs. Dans le secteur du logement manitobain, les ventes devraient se replier encore l’an prochain. Pendant la pandémie, les prix de vente moyens ont augmenté de plus de 30 %, ce qui est nettement supérieur à l’appréciation des prix constatée en Saskatchewan et en Alberta; depuis le pic de février 2022, les prix de vente moyens ont seulement perdu moins de 7 %. Par rapport à l’an dernier, les ventes ont perdu ‑26,2 % depuis le début de l’année et devraient continuer de se ralentir, puisque les taux d’intérêt sont appelés à rester en territoire restrictif. Le logement est toujours relativement abordable en Alberta; or, cette province a une moindre part des habitations privées par habitant que la moyenne nationale — sans toutefois être nettement supérieure à celle de l’Ontario. L’immigration devrait continuer d’augmenter la population de cette province; toutefois, la migration interprovinciale efface une partie de ce gain.

Les cours élevés des produits de base devraient continuer de porter les perspectives régionales l’an prochain : les prix des principales denrées exportées par cette province restent favorables en raison du conflit géopolitique mondial qui perdure. Province exportatrice, le Manitoba pourrait affronter certains vents contraires l’an prochain en raison de la léthargie de la demande américaine; or, il est aussi mieux protégé que les autres provinces exportatrices, puisque la moitié de ses exportations sont destinées à d’autres provinces du Canada. La demande intérieure devrait rester relativement forte au Canada par rapport à la plupart de ses partenaires commerciaux.

ONTARIO

Menée par la vigueur des dépenses des ménages et des exportations, la croissance réelle de l’Ontario est restée ferme au deuxième trimestre. Nous constatons que la progression se ralentit rapidement en raison de l’impact de la hausse des taux d’intérêt, qui se répercute démesurément sur cette province, dont la croissance réelle attendue sera minimale l’an prochain (0,5 % selon nos prévisions actuelles). Le marché du logement ontarien a accusé la plus forte correction dans le pays : les prix de vente moyens ont plongé de ‑16,2 % depuis le pic de février, et les ventes se sont contractées de ‑36 %. La léthargie de l’activité dans la construction est l’effet secondaire du ralentissement du marché du logement : l’investissement résidentiel a baissé deux fois plus rapidement que la moyenne nationale en chiffres réels — ce qui pèse encore plus sur la croissance. Le ralentissement de l’activité économique pèsera lui aussi probablement sur les secteurs de la finance et de l’assurance, qui représentent plus de 10 % du PIB réel de l’Ontario.

À mesure que l’année progresse, la croissance de la production manufacturière est appelée à affronter d’autres vents contraires, en raison des blocages chroniques de l’offre, de l’augmentation des coûts des intrants et des pénuries de main‑d’œuvre dans l’industrie; or, l’amélioration des perspectives du secteur de l’automobile l’an prochain éclaircit l’horizon. Dans le premier semestre de 2022, la reprise de la production du secteur automobile essentiel de cette province s’est ralentie plus qu’attendu en raison du blocage causé par la pénurie de semi‑conducteurs. Il n’empêche que le rebond de la production automobile est appelé à contribuer à la croissance économique de l’Ontario : Wards Automotive prévoit une hausse de 13 % de la production de véhicules légers au Canada en 2022 et un autre gain de 17 % en 2023.

En revanche, les investissements publics considérables dans les infrastructures viendront compenser le recul des investissements résidentiels et muscler la croissance. Dans son compte rendu budgétaire du premier semestre, le gouvernement provincial s’est engagé à consacrer chaque année aux infrastructures, pour les deux prochaines années, des dépenses de plus de 20 G$. L’industrie des véhicules électriques de l’Ontario a attiré des investissements majeurs, dont 12,5 G$ dans la construction des véhicules électriques et des batteries destinées à ces véhicules dans les deux dernières années; les opérations de production devraient être lancées en 2024.

Du point de vue budgétaire, le déploiement, lancé à l’automne, des rabais consentis pour les garderies représentent à court terme une mesure de relance de 1,1 G$ en 2022 et devrait améliorer à long terme la participation de la population active et la productivité des travailleurs.

QUÉBEC

Au Québec, la croissance économique continue de se ralentir, après une brusque baisse de la croissance réelle au T2 à +0,3 % sur un trimestre contre +1,4 % sur un trimestre au T1. Nous nous attendons à ce que l’économie du Québec progresse d’environ 3 % cette année grâce à la forte croissance réelle du premier semestre de 2022; on projette en 2023 une croissance nettement plus léthargique, de l’ordre de 0,6 %. L’anémie de la demande américaine fait souffler de forts vents contraires sur les exportations et sur l’activité manufacturière du Québec; toutefois, la léthargie du dollar CA pourrait servir de rempart.

La consommation des ménages est appelée à rester plus résiliente au Québec que dans les provinces comparables : le taux d’épargne des ménages est nettement supérieur à la moyenne nationale depuis 2016, et l’endettement des particuliers par rapport au revenu disponible est moindre que celui des autres grandes provinces. L’important programme de relance budgétaire annoncé par le Québec devrait étayer la consommation, mais pourrait amoindrir la décélération de l’inflation.

Le Québec a l’un des taux de postes à pourvoir les plus élevés dans ce pays, à l’heure où le taux de chômage reste statistiquement faible. Les pénuries de main‑d’œuvre en raison du vieillissement de la population active, le faible taux d’emploi des travailleurs âgés et le ralentissement de la croissance de la population continueront d’entraver considérablement la croissance — surtout dans les secteurs d’activité dont les taux des postes à pourvoir sont les plus élevés, par exemple la construction et l’activité manufacturière. Cette province prévoit de compenser le déficit de disponibilité de la population active par une cible d’immigration record cette année (71 000 immigrants, dont 15 000 reportés de 2021).

L’investissement résidentiel du Québec devrait connaître un ralentissement plus modéré : le marché du logement de cette province s’est rajusté en réaction à la hausse des taux d’intérêt et à la régression de l’abordabilité, mais dans une moindre mesure que la moyenne nationale. Les dépenses de l’État dans les infrastructures, dont les investissements de 80 G$ planifiés dans les cinq prochaines années dans le cadre du Plan québécois des infrastructures (PQI) de 2022‑2032, contribueront à la croissance à moyen terme.

NOUVEAU-BRUNSWICK

La baisse des exportations en raison de la léthargie de la demande exprimée par les États‑Unis et l’Europe pèsera sans aucun doute lourdement, l’an prochain, sur l’économie du Nouveau‑Brunswick, largement tributaire du commerce; or, cette province compte sur certains avantages qui lui permettront de connaître une croissance proche de la moyenne nationale l’an prochain. Les prix du logement se sont emballés dans cette province pendant la pandémie et ont à peine baissé depuis le pic de février. Les prix de vente moyens se situent toujours à près de 50 % de plus que les niveaux atteints avant la pandémie — et sont les plus élevés parmi toutes les provinces. L’activité de revente, qui s’est essentiellement normalisée par rapport à la croissance intenable de l’an dernier, a perdu ‑19,6 % depuis le début de l’année. Les mises en chantier de logements, qui ont tenu bon, ont progressé de 20,7 % depuis le début de l’année par rapport à la même période l’an dernier. À l’heure où la flambée des taux d’intérêt se répercute sur l’ensemble du système, les activités de vente devraient continuer de se ralentir et les prix devraient encore baisser. Or, la demande de logements devrait rester vigoureuse, compte tenu de la croissance de la population de cette province, ce qui viendra limiter l’ampleur du repli.

Même si l’économie néo-brunswickoise ne sera pas épargnée par le ralentissement de la consommation en raison des taux d’intérêt restrictifs et de l’érosion généralisée du pouvoir d’achat à cause de l’inflation qui s’emballe, la demande des consommateurs devrait être plus résiliente qu’ailleurs dans le pays. Cette province comptabilise le ratio de la dette par rapport au revenu disponible le plus faible au Canada, ce qui permet d’étayer la consommation dans un environnement d’explosion des taux d’intérêt. Le logement est toujours très abordable dans cette province, ce qui apporte un certain répit sur fond de hausse du coût de la vie. La croissance de la population devrait continuer de concourir à la consommation des biens et des services.

NOUVELLE-ÉCOSSE

La population de la Nouvelle‑Écosse a bondi de plus de 3 % depuis le début de 2022 pour s’inscrire à 1,03 million d’habitants, ce qui est venu muscler le secteur du logement. Les prix de vente moyens ont inscrit un prodigieux bond de 62 % pendant la pandémie jusqu’au pic de février — ce qui place la Nouvelle‑Écosse en tête de toutes les provinces — et malgré le repli de ‑8,5 % depuis, les prix dépassent toujours de 48 % les niveaux atteints avant la pandémie. Les activités de revente se sont ralenties de ‑21,1 % depuis le début de l’année par rapport à la même période l’an dernier : hormis l’impact de la hausse des taux hypothécaires, il se pourrait que ce ralentissement soit aussi le résultat du rééquilibrage des achats anticipatifs durant la pandémie. La demande devrait donc rester ferme grâce à la vigueur de la croissance de la population et freiner le ralentissement. Jusqu’à maintenant depuis le début du repli soutenu du secteur du logement, les mises en chantier de logements de cette province ont légèrement baissé; or, l’investissement dans la construction résidentielle connaît toujours une forte croissance. Les mises en chantier de logements comme l’investissement dans la construction résidentielle sont supérieures à la moyenne nationale. Grâce à la forte demande exprimée par la population grandissante et les prix toujours aussi élevés, l’activité de construction de cette province devrait continuer de progresser l’an prochain.

La Nouvelle‑Écosse, qui entend doubler sa population d’ici 2060, devrait, pour y arriver, connaître une croissance démographique de 1,8 % par an. Il faudra consacrer des efforts à la réalisation de cet objectif : le rythme moyen de la croissance de la population est de 1,2 % depuis que cette province a commencé à comptabiliser des gains démographiques constants, en 2016. Dans l’ensemble, nous nous attendons à une nouvelle baisse dans le secteur du logement, ce qui pèsera sur la croissance l’an prochain, cette baisse sera toutefois compensée par l’impact de la croissance démographique soutenue.

ÎLE-DU-PRINCE-ÉDOUARD

Cette année, l’économie de l’île a été portée par l’essor de sa population, qui a progressé de 3,8 % sur un an en date de novembre : il s’agit de la plus forte hausse au Canada. Les nouveaux arrivants interviennent pour près des deux tiers dans cette hausse; le reste est essentiellement attribuable au bond de la migration interprovinciale dans l’île depuis 2019. Nous nous attendons à ce que cette forte croissance se poursuive à l’heure où la progression record de la population continue de muscler la demande exprimée pour les biens, les services et les logements.

Le marché du travail a arraché de solides gains de l’emploi malgré le choc de l’ouragan Fiona en septembre. L’emploi a gagné 6,7 % cette année en date de novembre, ce qui est nettement supérieur à la moyenne nationale de 3,9 %. Dans l’Île‑du‑Prince‑Édouard, la croissance des salaires a aussi surclassé toutes les provinces, sauf le Nouveau‑Brunswick. L’emploi a commencé à fléchir dans les derniers mois lorsque la croissance s’est ralentie, et nous nous attendons à ce que cette tendance se poursuive l’an prochain, jusqu’à ce que la conjoncture économique se stabilise.

Le 2 novembre, le gouvernement provincial a déposé son plus important budget de dépenses en immobilisations, en s’engageant à consacrer aux infrastructures 1,2 G$ dans les cinq prochaines années (soit 2,7 % du PIB nominal par an); des crédits de 308 M$ sont prévus pour l’EF 23 dans la santé, les autoroutes, les écoles et les logements appartenant à l’état, ce qui représente une hausse de 24 % sur l’exercice budgétaire précédent. Ce budget devrait relever considérablement la croissance l’an prochain.

TERRE-NEUVE-ET-LABRADOR

Nous nous attendons à ce que Terre‑Neuve‑et‑Labrador connaisse une plus forte croissance en 2023 qu’en 2022, grâce à l’amélioration des perspectives dans l’industrie pétrogazière de cette province. Malgré les cours pétroliers favorables, la croissance économique de Terre‑Neuve‑et‑Labrador cette année a irrémédiablement été freinée par la dégringolade de la production pétrolière. La production de brut a baissé de ‑26 % par rapport à l’an dernier parce que le site de Terra Nova est resté fermé. En 2023, la croissance devrait être musclée par la remise en service planifiée du site de Terra Nova d’ici la fin de l’année et par la conversion de la raffinerie de Come By Chance. La progression des projets majeurs comme celui de Bay du Nord pourrait offrir de nouvelles perspectives d’emploi à la longue.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.