FAITS SAILLANTS

- Menées par la Colombie‑Britannique (CB) et l’Alberta, les provinces de l’Ouest affichent une croissance statistiquement impressionnante, portée par de solides avantages structurels. Les prévisions du PIB potentiel laissent entendre que l’Ouest est appelé à continuer de surperformer par rapport à la moyenne nationale dans les deux prochaines années.

- Les provinces des Prairies profitent de la croissance fulgurante de l’offre de main‑d’œuvre sur fond de difficultés causées dans l’ensemble du pays par la léthargie de l’investissement dans les infrastructures et par la baisse de la productivité, en raison des facteurs démographiques et de l’immigration. Alors que les taux de participation à la population active devraient fléchir à l’échelle nationale en raison de la vague des départs à la retraite, les provinces des Prairies devraient maintenir un taux de participation plus élevé grâce à leur population plus jeune. L’immigration, surtout grâce au solide apport du Programme des candidats des provinces (PCP), favorise la stabilité des gains démographiques et rehausse les résultats du marché du travail dans les provinces des Prairies.

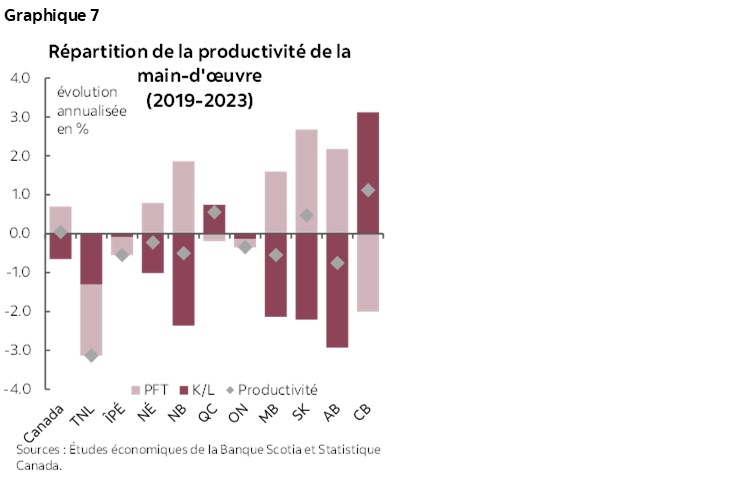

- Dans les deux dernières décennies, les provinces de l’Ouest ont inscrit une forte croissance, de concert avec des gains notables de la productivité de la population active, portés par des investissements substantiels, surtout dans le secteur pétrogazier au début des années 2010. Toutefois, depuis 2019, une baisse généralisée de la productivité de la population active a tempéré les perspectives de croissance potentielle, et l’on s’attend à ce que la productivité suive des trajectoires différentes pour reprendre du mieux dans l’ensemble des provinces.

- La CB a notamment musclé son potentiel économique grâce à de solides améliorations de la productivité de sa population active, portées par la hausse des investissements dans les infrastructures des secteurs du gaz naturel, des services publics et de l’activité manufacturière, ce qui a rehaussé les capacités de production.

- Malgré la réduction des investissements dans les infrastructures, les provinces des Prairies ont soutenu leur croissance dans la productivité factorielle totale (PFT), en particulier dans les secteurs de l’agriculture et de l’énergie. Les efforts éventuels de numérisation et de généralisation des technologies agricoles devraient rehausser encore la PFT dans l’agriculture, en portant la croissance soutenue de la productivité de la population active dans les Prairies.

- Les efforts de réduction des émissions, qui obligent à consacrer d’importants investissements aux infrastructures pour pérenniser les gains de production, sont susceptibles de freiner la croissance de la PFT dans les provinces de l’Ouest. L’innovation et l’efficience seront essentielles pour hausser la productivité de la population active à l’heure où les provinces de l’Ouest affrontent les mêmes difficultés de productivité que le reste du Canada. Les efforts de transition et de diversification dans les secteurs qui réalisent de forts gains de productivité offrent des perspectives de croissance tout en permettant de continuer d’innover dans les ressources naturelles.

- Le secteur pétrogazier est toujours aussi crucial pour la croissance économique de l’Alberta : il est essentiel de réduire l’intensité carbonique et les émissions de méthane pour atteindre les cibles fixées dans la diminution des émissions et pour pérenniser la croissance de ce secteur. Les avantages du point de vue des ressources favorisent la surperformance de l’Ouest, qui pourrait toutefois commencer à se tarir au‑delà de 2026. Dans le même temps, si on ne respecte pas les plafonds fixés pour les émissions d’ici 2030, on pourrait réduire la production, ce qui serait financièrement onéreux.

L’OUEST DU CANADA : LA CROISSANCE A LE CHAMP LIBRE

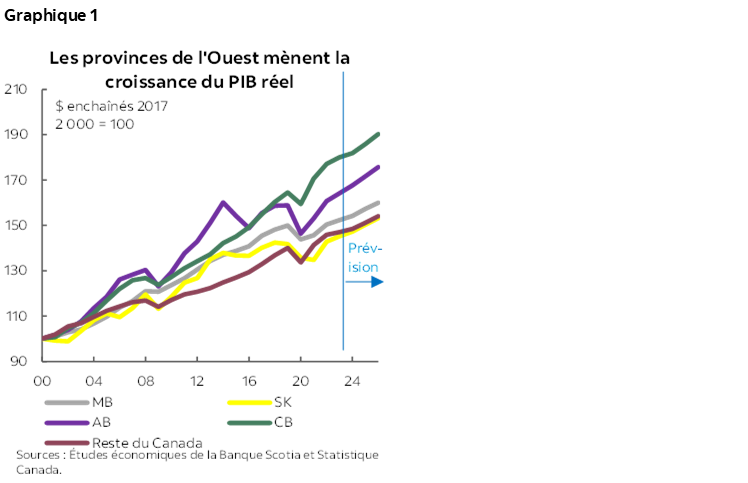

Les provinces de l’Ouest ont surclassé leurs pendants dans les deux dernières décennies (graphique 1). Sur fond de ralentissement continu, les provinces des Prairies s’illustrent comme meneurs de la croissance. Même si la CB accuse les chocs démesurés du durcissement de la politique monétaire, l’économie de cette province est restée résiliente, ce qui témoigne de la vigueur de ses fondamentaux.

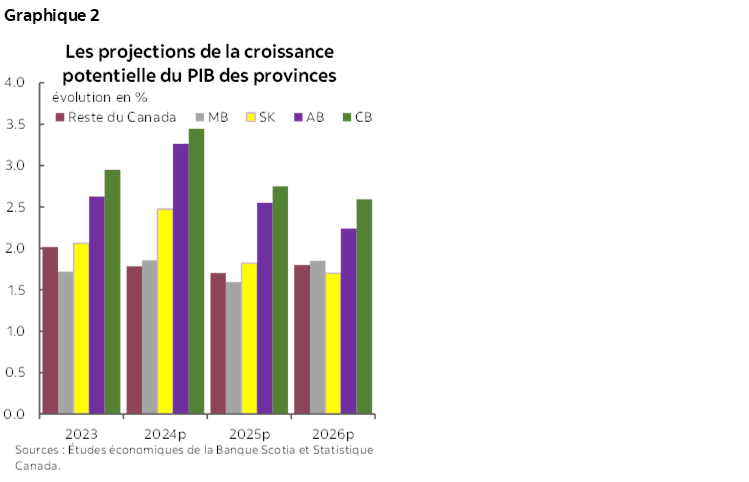

Les facteurs structurels devraient déterminer de plus en plus leur rang du point de vue de la croissance à l’heure où les facteurs cycliques s’affaissent. Les projections du PIB potentiel, établies d’après une fonction de production standard Cobb-Douglas qui répartit la croissance potentielle selon la productivité, la population active et le capital, laissent entendre que les provinces de l’Ouest, surtout la Colombie‑Britannique (CB) et l’Alberta, profitent d’avantages structurels et devraient continuer de surperformer dans les deux prochaines années (graphique 2). Nous nous attendons à ce que la CB prenne la tête du classement de la croissance potentielle sur notre horizon prévisionnel, talonnée par l’Alberta. La Saskatchewan détient un avantage sur la moyenne nationale, mais dans une moindre mesure. Le profil de croissance du Manitoba devrait rester au milieu du peloton, en talonnant celui de la moyenne nationale.

UN AVANTAGE SANS ÉQUIVOQUE DU POINT DE VUE DE LA POPULATION ACTIVE AU CŒUR DU CANADA

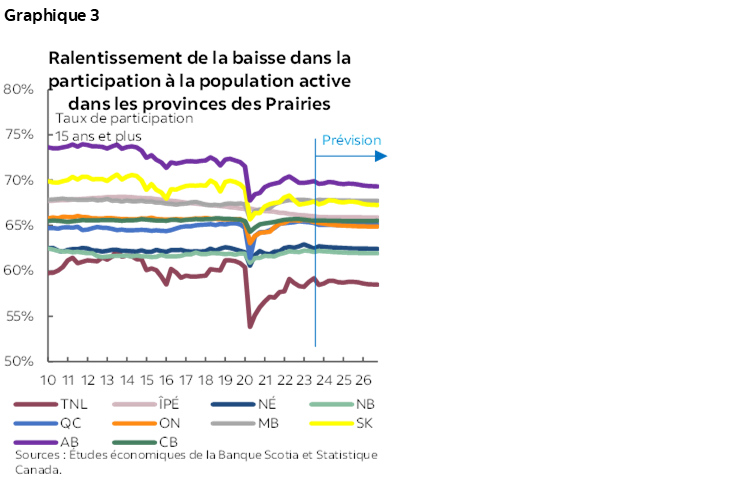

La croissance fulgurante de l’offre de travailleurs donne aux provinces des Prairies un avantage sur leurs pendants dans l’ensemble de l’environnement canadien marqué par la léthargie des investissements dans les infrastructures et par la baisse de la productivité de la population active. La reconstitution rapide de l’offre de travailleurs s’explique non seulement par la croissance de la population, puisque les facteurs démographiques, surtout le vieillissement de la population et la migration, jouent un rôle important dans le modelage du marché du travail. Dans la dernière décennie, les taux de participation ont perdu de 2 à 4 points de pourcentage. À l’heure où les baby‑boomers prennent leur retraite, les taux de participation devraient continuer de baisser partout au Canada; toutefois, les provinces des Prairies devraient conserver un avantage en raison d’une structure d’âge favorable. Notre modèle laisse entendre que la population plus jeune des provinces des Prairies favorise une hausse des taux de participation de 1 à 4 points de pourcentage par rapport à la moyenne nationale (graphique 3).

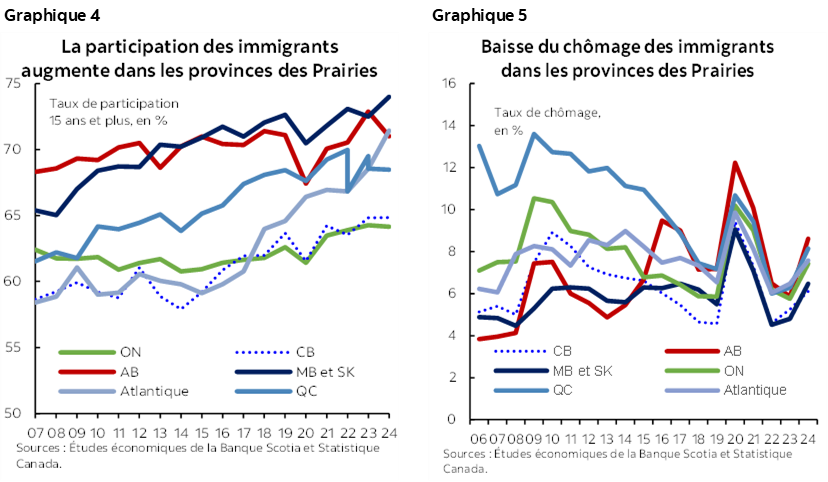

Les immigrants continuent de rehausser les avantages du marché du travail dans les provinces des Prairies. Les immigrants installés dans ces provinces, surtout ceux qui sont mieux établis et qui sont arrivés il y a plus de cinq ans, produisent statistiquement de meilleurs résultats pour l’emploi que ceux qui sont ailleurs au Canada. La participation des immigrants dans les Prairies a constamment augmenté pour atteindre plus de 70 %, contre moins de 65 % en Ontario et en Colombie‑Britannique (graphique 4). Les taux de chômage des immigrants reçus sont restés stables, à 5,5 % environ en Saskatchewan et au Manitoba, alors que dans les autres provinces, ils ont été supérieurs à 8 % pendant les récessions (chart 5).

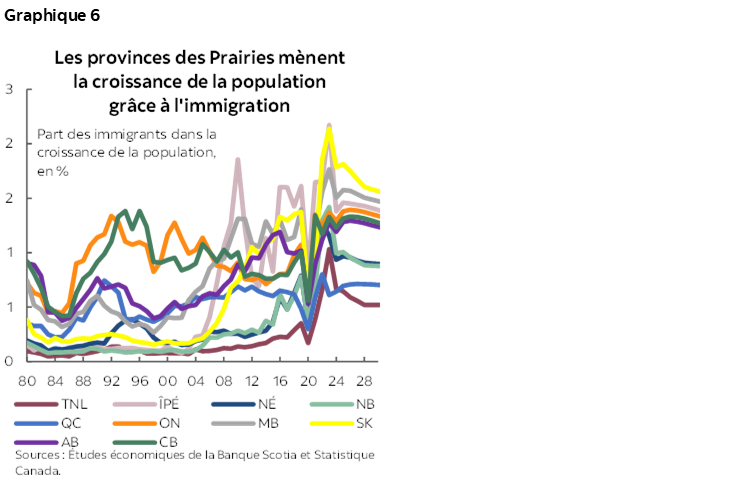

Les résultats de l’emploi tiennent entre autres compte des partis pris dans la sélection provinciale dans le domaine de l’immigration. Le Manitoba et la Saskatchewan ont fait plus massivement appel à leurs programmes de candidats des provinces (PCP) pour répondre aux besoins de leur marché du travail : ces provinces ont accueilli de 60 % à 80 % de leurs immigrants dans le cadre de leur PCP, ce qui est nettement supérieur aux 10 % constatés en Ontario. Ces programmes assurent la stabilité de la croissance de la population, surtout en fonction des immigrants économiques. Même si le Manitoba et la Saskatchewan ne sont pas des destinations nationales privilégiées, ces provinces sont appelées à continuer de faire progresser leur population grâce à l’immigration (graphique 6).

Dans l’ensemble, les avantages de leur population active devraient donner aux provinces des Prairies une avance combinée de 0,8 point de pourcentage sur le reste du pays pour la croissance annuelle potentielle des deux prochaines années.

ENRAYER L’EFFONDREMENT DE LA PRODUCTIVITÉ

La solide performance des provinces de l’Ouest correspond à l’amélioration notable de la productivité des travailleurs. Cette progression a été essentiellement portée par les investissements : les stocks de capitaux ont augmenté brusquement dans les Prairies, en partie grâce aux investissements substantiels du début des années 2010 dans le secteur pétrogazier. Toutefois, depuis 2019, une baisse généralisée de la productivité des travailleurs pèse sur la croissance potentielle. Même si la productivité devrait normalement finir par reprendre du mieux, les provinces sont appelées à suivre des parcours cahoteux sur la voie de la reprise.

Alors que le reste du pays a connu une baisse de sa productivité, la CB s’est illustrée grâce à la grande productivité de ses travailleurs, qui a musclé sa croissance potentielle. Cette province a comptabilisé des hausses généralisées de ses investissements dans les infrastructures : elle est notamment la seule à inscrire une croissance par habitant dans les stocks de capitaux. C’est ce qui lui a permis d’accroître sa capacité de production dans différents secteurs. La Colombie‑Britannique est aujourd’hui en train d’avancer 11 grands projets de plus de 5 G$ dans les secteurs du gaz naturel et des services publics — notamment dans les infrastructures d’exportation du GNL et dans le barrage hydroélectrique du Site C — ainsi que dans le secteur manufacturier, surtout les produits pétrochimiques, ce qui vient dynamiser encore sa croissance économique.

Les tendances récentes laissent entendre que bien que les provinces des Prairies subissent une brusque contraction de leurs investissements dans les infrastructures, elles compensent cette contraction par la croissance de leur productivité factorielle totale (PFT) (graphique 7). Le PFT mesure l’efficience de la production selon un volume donné d’intrants (main‑d’œuvre et capitaux). Les secteurs de l’agriculture et de l’énergie ont relevé leur production malgré la baisse des investissements dans leurs infrastructures. Au Manitoba et en Saskatchewan, l’industrie agricole a mené les améliorations de l’efficience grâce à la consolidation et à l’automatisation. Les activités éventuelles de numérisation et de généralisation des technologies agricoles devraient relever encore la PFT de ce secteur, qui surpassera celle des autres secteurs et qui dynamisera la croissance de la productivité des travailleurs dans les Prairies.

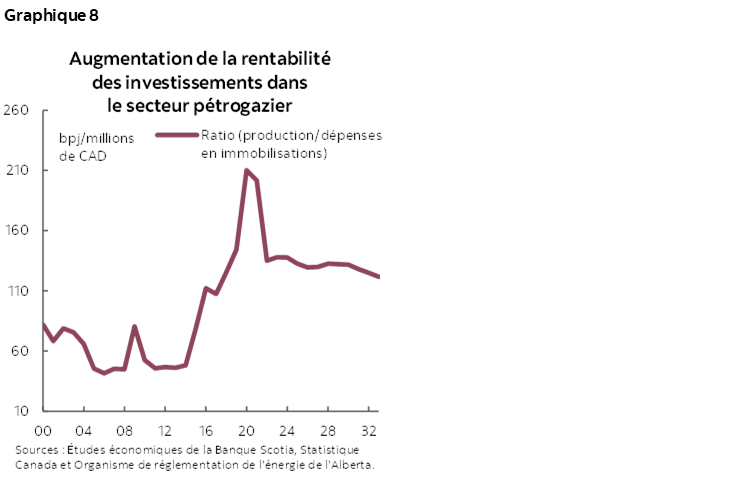

En Alberta, l’intensité du capital a diminué considérablement dans les années qui ont précédé la pandémie, en raison de la réduction des investissements dans le secteur pétrogazier dans la foulée du choc des cours du pétrole. Malgré la baisse des investissements, l’efficience de la production s’est améliorée surtout dans les sables pétrolifères, dont les niveaux de production ont atteint de nouveaux sommets en 2023. Grâce aux prix du brut assez élevés et à l’augmentation de la demande de pétrole canadien en raison de la nouvelle capacité d’emport, la croissance soutenue des dépenses en immobilisations devrait porter l’expansion opérationnelle et continuer d’accroître la production dans le court terme. Les projections actuelles indiquent que puisque les dépenses en immobilisations augmentent constamment, l’efficience de la production devrait se stabiliser à des niveaux beaucoup plus élevés qu’au début des années 2010 (graphique 8). Les efforts de réduction des émissions réclament d’importants investissements dans les infrastructures dans ce secteur pour pérenniser les gains de production, ce qui pourrait peser à terme sur la croissance de la PFT dans le secteur de l’énergie. C’est pourquoi l’innovation et l’efficience seront essentielles pour pérenniser et rehausser la productivité des travailleurs en Alberta.

Dans l’ensemble, la croissance de la PFT devrait, d’après les projections, ajouter chaque année dans les années 2020 0,5 point de pourcentage en moyenne à la croissance nationale, selon les estimations de la Banque du Canada, ce qui est inférieur à sa moyenne statistique. Il ne fait aucun doute que les provinces de l’Ouest sont aux prises avec les mêmes problèmes de productivité que le reste du pays. Les prochaines années leur offrent l’occasion de corriger ces problèmes dans le cadre d’efforts de transition et de diversification qui favoriseront la croissance dans les secteurs qui ont un fort potentiel de productivité, en continuant d’innover dans le secteur des ressources naturelles.

LA DEMANDE EN PRODUITS DE BASE RESTE CRUCIALE POUR LE PARCOURS À SUIVRE SUR LA VOIE DE LA CROISSANCE

La mise en service du nouveau tronçon du réseau Trans Mountain (TMX) a transformé les perspectives du marché du pétrole lourd. Les SBMM de la Banque Scotia prévoient que le différentiel des cours entre le WCS et le WTI se réduira pour passer de 15,24 $ US/baril à 13,25 $ US/baril d’ici 2026 en raison de l’augmentation de la capacité d’emport. Cette différence de 2 $ US rejaillira sur la rentabilité des producteurs de pétrole lourd et pourrait graduellement relever le PIB de l’Alberta de l’ordre de 0,5 point de pourcentage.

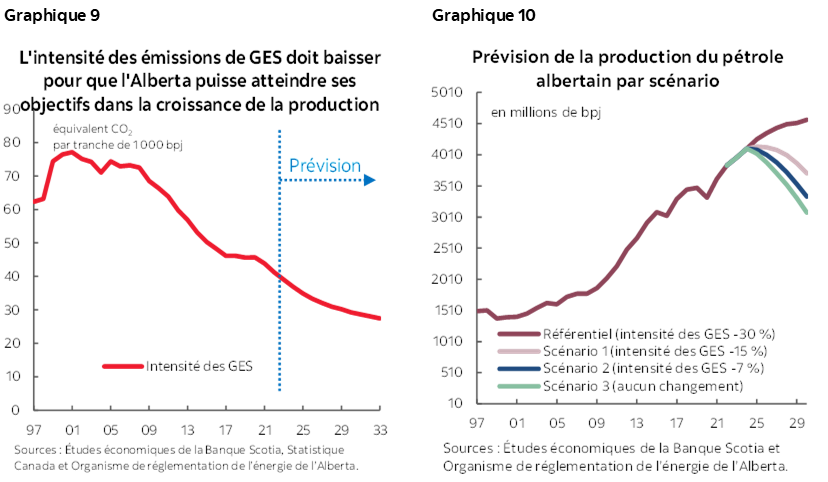

Les politiques sur la lutte contre les dérèglements climatiques ont un impact considérable sur les producteurs de pétrole; or, leurs effets devraient être maîtrisés à court terme. D’après notre scénario référentiel, la production est appelée à augmenter en raison des cours favorables et d’un écart amoindri. Les SBMM de la Banque Scotia s’attendent à des cours relativement élevés dans l’énergie sur les deux prochaines années : les cours du WTI devraient, selon les projections, se situer dans la fourchette de 70 $ à 75 $ US le baril. Cette embellie est conditionnée à l’efficacité de la réduction des émissions, ce qui permet aux producteurs de miser sur la vigueur des cours. Selon le plafond qui lui est imposé par le gouvernement fédéral, le secteur pétrogazier doit réduire les émissions de GES pour les porter de 20 % à 30 % en deçà des niveaux de 2019, selon la modélisation de l’Institut climatique du Canada. La plus grande partie de cette réduction devrait provenir de la diminution de l’intensité des GES, plutôt que de la baisse de la production. L’intensité des émissions doit continuer de baisser au même rythme que celui des deux dernières décennies, soit 5 % environ par an (graphique 9). C’est pourquoi l’expansion de la production dépend, pour se poursuivre, des investissements dans les améliorations de l’efficience et dans les technologies destinées à enrayer les émissions. Ou encore, si l’intensité des émissions ne continue pas de s’améliorer, il faudrait que la production baisse de 3,5 % par an pour atteindre les cibles de 2030 (scénario 3 du graphique 10).

Si on réussit à améliorer considérablement l’intensité en carbone, le secteur pétrogazier est appelé à porter la croissance de l’Alberta et à augmenter sa part de la production réelle dans notre scénario référentiel. Dans son récent rapport (cliquez sur ce lien), Deloitte confirme que l’objectif fixé pour les émissions en 2030 est atteignable grâce aux améliorations de l’efficience, à la réduction du méthane, ainsi qu’aux projets de captage et de stockage du carbone (CSC). Les améliorations constantes de l’efficience portent fruit dans le secteur pétrogazier et devraient continuer de concourir à la réduction des émissions. Or, l’incertitude pèse surtout sur la réduction du méthane — aspect crucial pour respecter le plafond fixé pour les émissions. La CB et l’Alberta ont fixé des cibles pour réduire d’au moins 75 %, par rapport aux niveaux de 2012, leurs émissions de méthane d’ici 2030. D’après une étude du Conference Board du Canada (cliquez sur ce lien), bien que cette réduction soit réalisable grâce aux technologies existantes, si ces cibles ne sont pas atteintes, le PIB réel de l’Alberta pourrait perdre de 3,8 à 6,8 points de pourcentage d’ici 2030 par rapport aux projections référentielles. En outre, l’adoption du CSC et du CUSC (captation, utilisation et stockage du carbone) jouera un rôle complémentaire d’ici 2030, même si les coûts élevés pourraient se répercuter sur la rapidité et sur l’ampleur de la croissance dans ce secteur, comme le font observer les Études économiques de la Banque Scotia (cliquez sur ce lien).

Les coûts économiques pourraient être considérables si les efforts de réduction des émissions ne sont pas au rendez-vous des attentes. Pour réussir à réduire l’intensité des émissions, il faudra consentir des investissements substantiels; or, la solution de rechange — réussir à réduire les émissions grâce à des baisses de production — donnerait lieu à d’importants coûts économiques. Dans le même temps, les coûts de l’inaction dépassent considérablement les coûts de l’action, ce qui menace encore plus le potentiel de croissance économique. L’Institut climatique du Canada a estimé que d’ici 2025, les 10 années précédentes de dérèglements climatiques auront rogné 25 G$ sur le PIB national par rapport au scénario de la stabilité du climat, soit à peu près la moitié de la croissance annuelle projetée du PIB national en 2025. Les provinces de l’Ouest sont démesurément pénalisées par les événements climatiques coûteux. Le Bureau d’assurance du Canada a fait savoir que l’Ouest canadien a subi en 2023 des dommages de plus de 240 $ par habitant en raison des phénomènes météorologiques violents, soit trois fois la somme comptabilisée dans le reste du pays.

La demande internationale de combustibles fossiles produit, sur le secteur des ressources, un impact plus retentissant que les politiques climatiques intérieures. Selon l’Agence internationale de l’énergie (AIE), la demande mondiale de combustibles fossiles — le charbon, le pétrole et le gaz naturel — devrait culminer avant 2030 dans le cadre des politiques actuelles. Aujourd’hui, les prévisions des cours du pétrole restent cantonnées dans leur fourchette pour les deux prochaines années à des niveaux relativement élevés, portés par les baisses de production adoptées par l’OPEP+. Cette stabilité à court terme des cours du pétrole est de bon augure pour l’Alberta et la Saskatchewan puisqu’elle réduit la volatilité de la croissance par rapport aux cycles haussiers et baissiers du pétrole.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.