POURQUOI L’ÉCONOMIE DU QUÉBEC MÈNE LA REPRISE AU SORTIR DE LA COVID-19

SYNTHÈSE

- Les données préliminaires publiées par l’Institut de la statistique du Québec continuent d’indiquer que le rebond économique de cette province surpasse nettement celui du reste du Canada.

- Le Québec a connu une solide expansion au T2 de 2021 même si l’économie du reste du Canada — surtout l’Ontario — s’est contractée dans cette période; le PIB réel du Québec dépasse désormais, depuis mars 2021, les niveaux atteints avant la pandémie.

- La chronologie des confinements et de la reprise fait rejaillir des bienfaits sur la relance du Québec, grâce à la vigueur des bilans des ménages, à l’élan économique d’avant la pandémie et aux politiques favorables de l’État.

- Le Québec est en mesure de mener l’ensemble des provinces et des territoires canadiens dans la croissance économique cette année; l’Ontario tire de l’arrière; toutefois, la maîtrise du virus depuis le T2 de 2021 et la reprise du secteur automobile devrait favoriser un rebond dans les prochains mois.

- Il est trop tôt pour dire si le Québec inscrira une croissance structurellement plus vigoureuse dans la foulée de la COVID-19; toutefois, nous estimons que les récents gains de la migration interprovinciale — s’ils perdurent — pourraient permettre de hausser en permanence de 1 % le PIB.

LE SUIVI DE LA REPRISE DANS LES PROVINCES LES PLUS IMPORTANTES DU CANADA

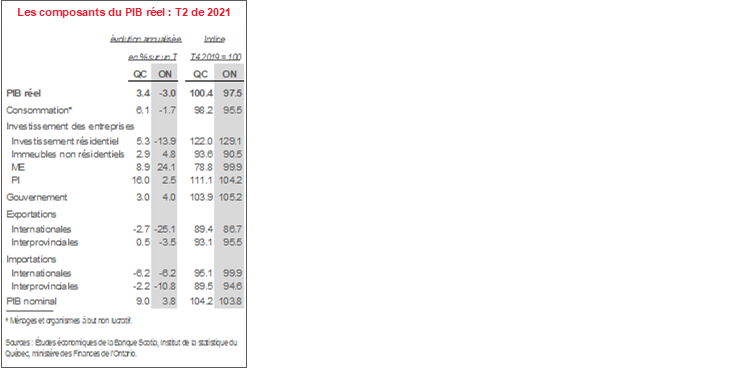

La vigueur du rebond économique du Québec dans le sillage de la COVID-19 est absolument remarquable. Au T3 de 2020, son PIB réel a gagné presque 60 % (sur un trimestre en chiffres annualisés), ce qui est nettement supérieur à la hausse d’environ 40 % constatée dans l’ensemble du Canada. L’économie du Québec a aussi continué de croître au T2 de 2021 : elle a évolué à un rythme annualisé solide, même si elle s’est ralentie de 3,4 % — ce qui contraste vivement avec la contraction de 1,1 % comptabilisée à l’échelle nationale. Cet élan permet au PIB du Québec de franchir la barre des niveaux prépandémiques de février 2020 dans les cinq mois qui précèdent juillet 2021. Même si les gains sont nuls d’ici la fin de l’année (et qu’il n’y a pas de révision dans les statistiques antérieures), la croissance annuelle s’établirait à 6,5 % — ce qui constitue un record absolu et ce qui est nettement supérieur à l’avance de 4,9 % que nous avons inscrite pour le Canada en 2021.

La reprise de l’Ontario est plus inégale. Au T2 de 2021, son PIB s’établissait à 2,5 % de moins que les niveaux atteints avant la pandémie; il a dégringolé de 3 % (sur un trimestre en chiffres annualisés) dans la période comprise entre avril et juin 2021 et a accusé du retard sur la croissance nationale dans chacun des trois derniers trimestres.

Ces données laissent entendre que le PIB réel combiné des huit autres provinces a perdu 1,6 % (sur un trimestre en chiffres annualisés) au deuxième trimestre de 2021 (graphique 1), ce qui renforce les avis généralisés selon lesquels : a) la baisse du PIB réel canadien au T2 de 2021 s’est concentrée en Ontario, mais est toujours assez généralisée; et b) la reprise économique du Québec est particulièrement impressionnante.

Ce fait est digne de mention, puisque la performance économique du Québec est exceptionnelle (graphique 2, page 1). La deuxième province en importance du Canada a connu une poussée de croissance dans les trois années qui ont précédé la pandémie. Or, la plupart des économistes estimaient que sa croissance économique potentielle à long terme était inférieure à celle du pays dans son ensemble, compte tenu des modestes niveaux d’investissement des entreprises et du vieillissement de la population. Aujourd’hui, il semble que l’expansion économique du Québec soit appelée à dominer toutes les provinces canadiennes pour la première fois dans les annales.

QU’EST-CE QUI EXPLIQUE LA SURPERFORMANCE ÉCONOMIQUE DU QUÉBEC?

La consommation des ménages du Québec — qui représente à elle seule le plus grand volet du PIB — a vigoureusement réagi au redéconfinement. Pendant la première vague de COVID-19 qui a culminé au T2 de 2020, le Québec a comptabilisé le plus grand nombre de cas de contamination et institué les restrictions les plus rigoureuses (graphique 3), ce qui explique que le PIB réel ait baissé plus que dans l’ensemble du pays. Les infections ont ensuite plongé, et l’assouplissement rapide des restrictions a donné lieu à un prodigieux bond de 80 % (sur un trimestre en chiffres annualisés) de la consommation des ménages au T3 de 2020. Le redéconfinement de l’Ontario à l’issue de la première vague a été plus graduel, tout autant que les gains des dépenses des ménages et du PIB au T3. Dans la troisième vague, le Québec s’est illustré grâce à un moins grand nombre de cas que dans la deuxième vague, ce qui semble s’être traduit par un solide gain de 6,1 % (sur un trimestre en chiffres annualisés) de la consommation des ménages, par opposition aux nouveaux confinements de la troisième vague et à un plongeon de 1,7 % en Ontario.

De concert avec le calendrier avantageux des confinements, les ménages du Québec ont entamé la pandémie sur un élan et avec des bilans relativement vigoureux, ce qui pourrait expliquer le plus grand défoulement de la demande refoulée des consommateurs au moment du redéconfinement. Dans la période de 2017-2019, l’emploi à temps plein a augmenté plus que dans toutes les périodes de trois ans depuis 2000. Les traitements et les salaires ont eux aussi bondi et ont largement dépassé ceux de l’Ontario dans cette période. Le Québec a aussi conservé son avantage pour ce qui est du taux d’épargne d’avant la COVID-19 (graphique 4); les données de 2019 sur le ratio du passif par rapport à la valeur nette et sur le ratio de la dette par rapport aux revenus renforcent le discours selon lequel les consommateurs du Québec avaient une meilleure marge de manœuvre dans les dépenses que leurs pendants dans les autres provinces.

Les politiques favorables de l’État ont permis de masquer les pertes de revenus. Par exemple, la part du Québec dans les demandes approuvées de la Subvention salariale d’urgence du Canada (SSUC) a été supérieure à sa part de la population en âge de travailler au Canada pour l’essentiel de 2020 (graphique 5). Seule l’Alberta — qui a subi une contraction économique nettement plus prononcée — a inscrit un plus grand nombre de demandes de SSUC approuvées par habitant. Le généreux programme de reports d’impôts sur le revenu du gouvernement provincial — qui avait permis, selon les estimations originales, d’injecter 4,5 milliards de dollars dans l’économie du Québec — a probablement été utile lui aussi.

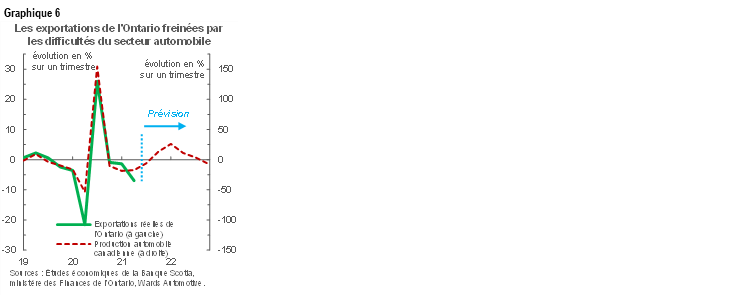

La présence du secteur automobile est une autre raison qui explique les différences dans les trajectoires économiques des deux provinces jusqu’à maintenant. En 2019, cinq constructeurs automobiles ont produit au Canada (tous en Ontario) 1,9 million de véhicules légers. Dans une année type, la construction des véhicules et la fabrication des pièces détachées représentent le tiers des exportations nominales de l’Ontario, contre à peine 4 % environ au Québec. Si les baisses liées à la production en raison de la pénurie mondiale de semi-conducteurs ont défrayé la chronique et pesé encore plus lourdement sur le récent plongeon du PIB de l’Ontario, les divergences dans les exportations entre l’Ontario et le Québec dataient d’avant le T2 de 2021. Depuis le début de la pandémie, les livraisons externes de l’Ontario ont évolué presque au même rythme que la production automobile canadienne, en commençant par baisser en raison de la fermeture des usines, puis en rebondissant dès la reprise et en se ralentissant depuis (graphique 6, page 3). Les exportations du Québec, qui ne sont pas autant exposées aux hauts et aux bas de ce secteur, ont surclassé celles de l’Ontario et du reste du Canada.

Curieusement, la reprise du secteur minier du Québec a été inégale par rapport aux autres provinces canadiennes — même si les exportateurs ont profité de la vigueur des cours des produits de base essentiels comme l’aluminium, l’or et l’argent. De même, les gains de prix de ces produits n’ont pas donné lieu à une croissance démesurée des résultats bénéficiaires des entreprises, ce qui s’explique probablement par l’activité des grands projets, qui n’est pas détaillée jusqu’à maintenant dans les communiqués publics. Or, nous croyons que cette province est bien positionnée pour profiter de la solidité des cours pour ses principaux produits de base dans les prochaines années.

À L’HORIZON

Certaines forces économiques que nous avons observées dans les deux plus grandes provinces du Canada se révéleront presque certainement transitoires. Depuis la troisième vague pandémique en Ontario, les cas d’infection par la COVID-19 ont plongé et sont restés faibles, ce qui a permis d’assouplir les restrictions et ce qui devrait favoriser le défoulement de la demande refoulée des consommateurs à l’approche de 2022, malgré les statistiques qui font état des niveaux élevés d’endettement des ménages. Dans le même temps, les consommateurs du Québec devraient continuer de profiter de la propagation relativement faible de la COVID-19 et des restrictions assouplies; or, le rythme de croissance des dépenses se ralentira probablement dans les prochains trimestres. Dans l’ensemble du Canada, nous nous attendons à ce que les volumes de vente de logements et l’investissement résidentiel soient freinés, dans les prochaines années, après avoir atteint des niveaux élevés intenables et induits par les préférences pandémiques.

D’autres facteurs devraient perdurer dans une certaine mesure. Les pénuries de semi-conducteurs et la léthargie de la production automobile paraissent de plus en plus appelées à se répercuter sur 2022. Nous ne nous attendons pas à ce que ces contraintes s’apaisent d’ici la fin de 2021, ce qui devrait donner lieu à une forte croissance des exportations de l’Ontario au début de 2022. Plus généralement, les déficits des intrants dans la production et l’inflation devraient être tenaces, et le Québec comme l’Ontario ont comptabilisé de fortes avances du déflateur du PIB dans le premier semestre de 2021. Nous entrevoyons une réduction du nombre considérable d’emplois non pourvus comptabilisé dans tout le Canada (graphique 7), en supposant que les problèmes de la chaîne logistique se dénouent et que le nombre de cas de COVID-19 reste gérable. Or, comme nous le faisons valoir sur ce lien, il s’agit d’obstacles de taille pour la croissance, et on ne pourra les surmonter considérablement à long terme que grâce à des interventions résolues et adroites des décideurs et des entreprises.

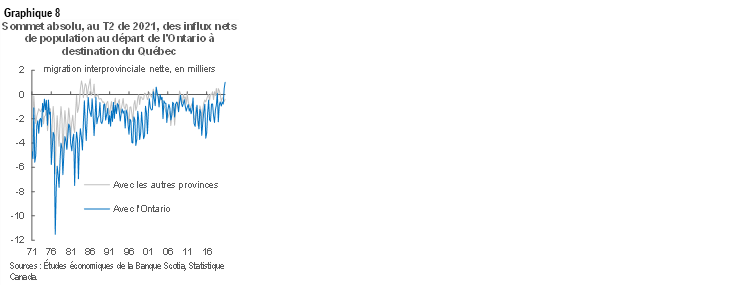

Les tendances démographiques pourraient télégraphier un basculement structurel dans les habitudes économiques provinciales; si ces tendances se poursuivent, elles pourraient placer le Québec sur un parcours de croissance structurellement plus vigoureux. Si le rehaussement des cibles provinciales pour l’admission des immigrants — qui sont essentielles, selon ce que nous faisons valoir pour la croissance à long terme — pour enrayer les pénuries de main-d’œuvre est certes positif, les tendances dans la migration interprovinciale sont encore plus spectaculaires. Les exflux nets au départ de l’Ontario à destination du Québec ont atteint leur plus haut dans les annales au deuxième trimestre de 2021 (graphique 8), ce qui s’explique, du moins en partie, par la prépondérance du télétravail pendant la pandémie et par l’avance du Québec dans l’abordabilité des logements, qui sont, dans un cas comme dans l’autre, probablement appelés à perdurer dans les prochaines années. Les modestes perspectives d’investissement dans le secteur de l’énergie dans l’Ouest canadien sont également favorables pour la migration nette à destination du Québec.

Nos prévisions les plus récentes ne supposent pas qu’il y aura un basculement démographique structurel — pour l’heure, des effets du redéconfinement dominent les perspectives —; or, notre modélisation laisse entendre qu’un basculement démographique pourrait porter au Québec une croissance plus vigoureuse en permanence. Nous supposons que la population évolue de concert avec les plus récentes projections des gouvernements provinciaux, qui laissent entrevoir que la migration interprovinciale se stabilise à un exflux annuel net de 9 000 personnes par an à long terme. Pourtant, dans un autre scénario dans lequel la migration interprovinciale nette se stabilise à zéro, notre modèle économétrique de l’économie du Québec prévoit que le PIB réel montrait en permanence de 1 % par an d’ici la fin de cette décennie.

Le succès confirmé du Québec dans le découplage de la croissance économique et des émissions de gaz à effet de serre dans la dernière décennie est également une bonne nouvelle pour la croissance à plus long terme. Ce découplage pourrait aussi mieux permettre d’attirer l’investissement alors que la transition verte mondiale se poursuit.

La COVID-19 a sans aucun doute été une crise d’une ampleur sans précédent au Québec; or, l’économie de cette province a résisté au pire de la tempête et semble sortir de la pandémie dans une meilleure forme que la plupart des autres provinces. La priorité que l’on continue de consacrer à la lutte contre la propagation du virus et aux difficultés à plus long terme du marché du travail et du changement climatique sera essentielle à l’heure où cette province progresse sur la voie de la prochaine décennie.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont

Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.