- Même si la croissance économique se ralentit, une récession traditionnelle sera probablement évitée. Si l’économie canadienne est à l’évidence freinée par les ravages des hausses de taux d’intérêt, l’économie américaine reste par contre très résiliente. Nous avons donc réduit à 0,5 % en 2024 nos attentes pour le Canada, en haussant toutefois à 1,3 % nos prévisions pour la croissance de l’économie américaine.

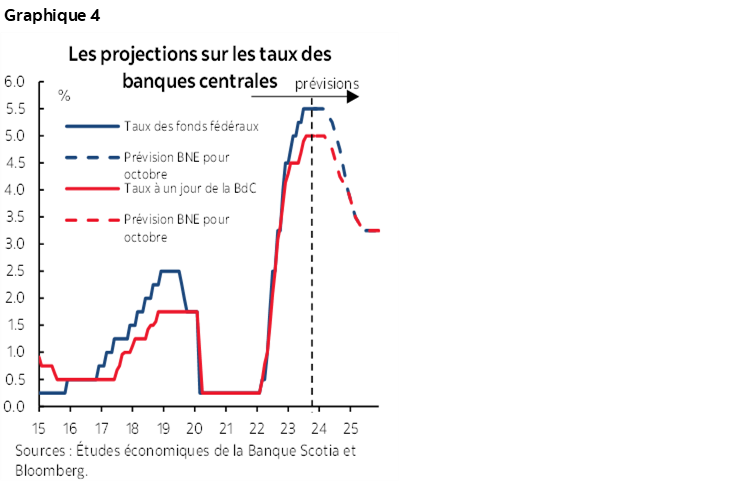

- Nous nous attendons à ce que l’an prochain, la Réserve fédérale américaine réduise les taux d’intérêt plus que la Banque du Canada, malgré la meilleure performance économique de la Fed. Entre le milieu et la fin de 2024, nous pensons que le Canada abaissera de 100 points de base son taux directeur et que la Réserve fédérale le réduira de 150 points de base.

- Les baisses plus considérables aux États‑Unis sont motivées par une productivité nettement supérieure, ce qui donne aux gains substantiels des salaires dans l’économie américaine une moindre portée sur l’inflation que dans l’économie canadienne.

Du point de vue de l’économie, voici les deux grandes questions à poser pour 2024 : À quel rythme les taux baisseront‑ils et les États‑Unis ou le Canada connaîtront‑ils une récession? L’incertitude qui pèse sur ces questions viendra probablement embrouiller les décisions et nuire au goût du risque tant que nous n’aurons pas plus de précisions sur ces enjeux. À notre avis, l’économie de ces deux pays connaîtra l’équivalent d’un freinage économique dans le premier semestre de 2024, mais saura éviter une récession de grande ampleur. L’inflation est mieux maîtrisée aux États‑Unis qu’au Canada, et nous croyons que c’est ce qui amènera la Réserve fédérale à abaisser ses taux de 150 points de base à partir du milieu de 2024. Nous nous attendons à ce que dans la même période, la Banque du Canada abaisse ses taux de 100 points de base.

L’économie des États‑Unis comme celle du Canada sont exceptionnellement résilientes, malgré le brusque durcissement de la politique monétaire. Le résultat de ce durcissement, sur lequel se penchent de nombreux alarmistes, se traduit par des taux à 5 % au Canada et à 5,5 % aux États‑Unis. Il ne fait aucun doute qu’à ces niveaux, les taux d’intérêt ont pour effet de ralentir l’activité. Il ne fait aucun doute non plus que le poids de la politique monétaire s’alourdira en 2024 lorsque tout l’impact des hausses de taux se répercutera sur l’économie, non seulement à cause des décalages dans le mécanisme de transmission, mais aussi en raison de la hausse des taux directeurs réels à l’heure où l’inflation se modère. La question est de savoir si ce niveau de taux déclenchera une récession ou permettra à l’économie des deux pays de connaître un atterrissage en douceur.

Nous continuons de croire que l’économie des États‑Unis comme celle du Canada atterriront en douceur (graphique 1). La situation actuelle des taux témoigne de la résilience sous‑jacente de l’activité économique, ce qui devrait la protéger contre des résultats plus dommageables. Les causes de cette résilience sont différentes de part et d’autre de la frontière. Aux États‑Unis, les bilans restent assez vigoureux pour les entreprises comme pour les ménages; or, la politique budgétaire explique vraiment la résilience dans la dernière année. Le déficit primaire de l’État, corrigé des variations cycliques par rapport à la production potentielle des États‑Unis, a progressé pour passer d’environ 3,1 % en 2023, selon les chiffres publiés par le FMI en octobre 2022, à 6,0 % selon l’estimation la plus récente. Autrement dit, l’impulsion budgétaire a gagné 3 points de pourcentage du PIB potentiel en moins d’un an (graphique 2). Il s’agit d’un coup de pouce budgétaire massif pour une économie que la banque centrale tâche de ralentir. Heureusement, cette impulsion est appelée à retomber en 2024; or, le soutien budgétaire restera probablement substantiel aux États‑Unis, et l’on s’attend à un déficit corrigé des variations cycliques de 4,7 % par rapport à la production potentielle.

Du point de vue de la dynamique qui s’opère au‑delà de l’impact budgétaire aux États‑Unis, la vigueur du deuxième semestre de 2023, notamment dans la colonne des dépenses de consommation, laisse entendre que l’acquis de l’élan économique qui débordera sur 2024 sera plus important que ce qui était prévu auparavant; c’est pourquoi nous avons révisé à la hausse nos prévisions de 2023 et de 2024 pour les États‑Unis. En outre, en raison du bond de la productivité aux États‑Unis, nous avons aussi haussé, à 2,2 % contre 2,0 %, notre estimation de la croissance de la production potentielle — soit la limite effective de vitesse non inflationniste de l’économie. À en juger par les données plus nombreuses qui sont publiées, une récession paraît moins probable, en dépit de la léthargie manifeste des indicateurs de l’humeur économique, qui se situent à l’antipode des récentes statistiques économiques.

Le ralentissement de la croissance paraît plus certain au Canada qu’aux États‑Unis. À l’évidence, les contraintes financières imposées aux ménages se multiplient, même si elles sont toujours modestes. Les hausses de taux de 475 points de base de la Banque du Canada jusqu’à maintenant concourent à un léger ralentissement des dépenses de consommation; or, l’impact de la hausse des taux est plus évident sur le marché du logement et dans les catégories de dépenses correspondantes. En dépit de ce ralentissement, nos estimations laissent entendre qu’il y a toujours une assez large part de demande refoulée des ménages, ce qui laisse entrevoir une décrue moins sévère des dépenses des ménages que celle qu’on a constatée dans les précédents cycles de durcissement monétaire. De concert avec les bilans assez vigoureux des ménages et le rythme sans précédent de la croissance démographique, ce constat laisse entendre que les risques de baisse considérable pour les dépenses des ménages canadiens sont exagérés. En outre, les statistiques sur les postes à pourvoir restent plutôt élevées, ce qui amène les entreprises à recruter à un rythme vigoureux selon les statistiques les plus récentes. Les dépenses des entreprises s’affaissent de concert avec le moral, ce qui fait baisser l’investissement. L’investissement des entreprises devrait peser sur l’activité dans les prochains trimestres.

Il y a beaucoup d’angoisse, parmi certains observateurs, à propos de la possibilité d’un atterrissage brusque ou d’une récession en bonne et due forme au Canada. Nous ne sommes pas d’accord avec ce point de vue, en partie en raison des motifs déjà évoqués. Essentiellement, les inquiétudes de ceux qui posent un jugement plus négatif sont arrimées à l’interaction des niveaux actuels des taux hypothécaires avec le surcroît dans le renouvellement des prêts hypothécaires attendus en 2024 et en 2025. Puisque les prêts hypothécaires sont renouvelés à des taux qui représentent plusieurs points de pourcentage de plus qu’à l’origine, il ne fait aucun doute qu’il y aura un impact sur les dépenses des ménages. Nous croyons que la plupart des ménages exerceront un degré élevé de contrôle sur la durée du choc des paiements compte tenu de la valorisation des prix depuis que les emprunts hypothécaires ont été contractés, ce qui permettra aux ménages de refinancer leurs prêts et d’étendre les durées d’amortissement s’ils le souhaitent. En outre, un tiers des prêts hypothécaires font l’objet d’un remboursement accéléré à hauteur de 611 $ par mois en moyenne, selon les Professionnels hypothécaires du Canada, ce qui apporte aux débiteurs hypothécaires encore plus de souplesse pour amortir le choc des paiements associés au renouvellement de leur hypothèque. En outre, les deux tiers des clients de la Banque Scotia ont toujours des dépôts supérieurs à ce qu’ils étaient avant la pandémie. En supposant que ce portrait soit représentatif des ménages canadiens types, il y a toujours un coussin financier substantiel pour financer les dépenses de consommation. Enfin, environ 60 % des ménages sont locataires ou n’ont pas de prêt hypothécaire sur leur propriété. À nouveau, il ne fait aucun doute que les dépenses des ménages se modéreront à terme; or, nous pouvons difficilement faire valoir que le recul des dépenses sera catastrophique.

Au Canada, deux risques haussiers pourraient donner lieu à une croissance plus vigoureuse qu’attendu l’an prochain. Le premier est celui de la politique budgétaire : les gouvernements pourraient adopter des mesures expansionnistes ou consacrer des programmes d’aide aux entreprises et aux ménages pendant la prochaine saison du budget. En raison de l’interaction entre l’humeur déprimée et la situation financière difficile de nombreuses entreprises et de multiples ménages, de concert avec les mauvais résultats des sondages pour les libéraux fédéraux et de nombreux premiers ministres provinciaux, il ne faudrait pas déconsidérer ce risque de nouvelles mesures d’aide budgétaires. Le deuxième risque de hausse porte sur le marché du logement, actuellement très anémique compte tenu de ce qui s’apparente de plus en plus à un pic des coûts du crédit. L’écart énorme entre l’offre et la demande perdure et est probablement en train de se creuser. Nous savons que les ménages repoussent actuellement leurs décisions d’achat en prévision d’une baisse des taux hypothécaires l’an prochain. Puisque la baisse escomptée des taux approche, il se peut que nous soyons témoins d’une répétition du rebond du logement constaté au printemps 2023 dans la foulée de la hausse des taux de la Banque du Canada. Nous ne le prévoyons pas; il semble toutefois qu’il y ait une forte probabilité que le marché du logement puisse rebondir vigoureusement au printemps si les ménages agissent pour contrer la demande refoulée de logements. Dans ce cas, nous pourrions en fait constater une accélération de la croissance économique au T1 et au T2 de 2024.

Le principal enjeu à l’horizon porte sur l’orientation qu’adopteront les taux d’intérêt. Toute autre hausse des taux de part et d’autre de la frontière posera des difficultés pour les entreprises et pour les ménages. À ce point de vue, les résultats inflationnistes seront critiques pour les résultats économiques. Aux États‑Unis et au Canada, l’inflation s’est nettement modérée dans les derniers mois. Nous croyons qu’il y a plus de raisons d’être optimiste sur l’inflation aux États‑Unis qu’au Canada. Le marché du travail reste nettement plus tendu au Canada qu’aux États‑Unis, ce qui donne de meilleurs gains de salaires au nord de la frontière. De concert avec la baisse de productivité au Canada et sur fond de forte croissance de la productivité aux États‑Unis, la croissance des salaires au Canada est nettement plus inflationniste qu’elle l’est aux États‑Unis. C’est ce qu’on constate très clairement dans les coûts unitaires de main‑d’œuvre (graphique 3). D’après les chiffres publiés récemment, les hausses de salaire sont de l’ordre de 5 %, alors que la croissance de la productivité est négative.

Pour ces raisons, nous nous attendons à ce que la Réserve fédérale abaisse plus vigoureusement ses taux directeurs que la Banque du Canada en 2024 (graphique 4). Nous nous attendons à ce qu’elles commencent toutes deux à abaisser les taux au milieu de l’année, même s’il y a un risque que les baisses de taux interviennent un peu plus tôt aux États‑Unis. À l’heure actuelle, nous prévoyons des baisses de 150 points de base aux États‑Unis et de 100 points de base au Canada. Il va de soi que les risques qui pèsent sur le rythme et la chronologie des baisses de taux portent essentiellement sur l’évolution des perspectives économiques et inflationnistes. Nous sommes plus inquiets des risques haussiers de l’inflation au Canada par rapport aux États‑Unis compte tenu du rythme problématique des gains de salaires au Canada. La Banque du Canada devra composer avec un seuil inférieur à celui de la Réserve fédérale pour d’autres écarts par rapport à la cible de 2 %. C’est pourquoi nous continuons de penser que dans les prochaines réunions, la Banque du Canada risque plus de durcir encore les taux d’intérêt, au lieu de les abaisser plus rapidement. La brusque réduction des coûts du crédit à plus long terme de part et d’autre de la frontière vient étayer encore plus ce point de vue : cette réduction donne lieu à un assouplissement substantiel de la conjoncture monétaire à l’heure où ni l’une ni l’autre des banques centrales ne peut croire que cet assouplissement intervient à point nommé.

Si lointaine qu’elle puisse paraître, la possibilité d’une hausse des taux directeurs à court terme représente le plus grand risque de récession à notre avis. En particulier, les taux directeurs en vigueur au Canada sont proches du point de rupture pour les entreprises et les ménages. De nouvelles hausses en raison d’une progression plus forte qu’attendu de l’inflation prolongeraient le mal et pourraient exacerber encore plus la léthargie. Au moment d’écrire ces lignes, les entreprises comme les ménages espèrent que les taux ont atteint leur point culminant et qu’ils baisseront. Doucher ces espoirs en haussant les taux directeurs pourrait avoir des impacts non linéaires sur les dépenses des entreprises et des ménages.

Les risques politiques pèsent lourdement sur l’an prochain. Aux États‑Unis, ces risques auront probablement le plus d’impact. L’élection présidentielle américaine pourrait induire une forte volatilité sur les marchés et sur les perspectives. Une deuxième présidence Trump risque d’être très perturbante aux États‑Unis et dans ses pays partenaires commerciaux. Si l’ex‑président n’a pas encore vraiment exprimé sa vision, il semble être favorable à l’idée d’imposer des tarifs unilatéraux sur toutes les importations aux États‑Unis, sans égard au pays d’origine. Il faudra franchir plusieurs étapes pour que cette éventualité se matérialise : Trump devrait remporter la candidature républicaine, ce qui paraît assuré, puis gagner la présidentielle américaine, ce qui est plus aléatoire, et enfin, mettre en œuvre cette politique, ce qui est loin d’être garanti. Bien qu’il s’agisse d’un risque plutôt lointain à l’heure actuelle, il s’agirait d’une nouvelle très percutante, qui aurait des incidences fondamentales pour le système du commerce mondial et pour les entreprises qui exercent leurs activités dans ce système. Et pour un pays qui, comme le Canada, est particulièrement exposé aux États‑Unis, des tarifs généralisés sur les exportations à destination de ce pays seraient très disruptifs.

AVIS

Le présent rapport a été préparé par Études économiques Scotia à l’intention des clients de la Banque Scotia. Les opinions, estimations et prévisions qui y sont reproduites sont les nôtres en date des présentes et peuvent être modifiées sans préavis. Les renseignements et opinions que renferme ce rapport sont compilés ou établis à partir de sources jugées fiables; toutefois, nous ne déclarons ni ne garantissons pas, explicitement ou implicitement, qu’ils sont exacts ou complets. La Banque Scotia ainsi que ses dirigeants, administrateurs, partenaires, employés ou sociétés affiliées n’assument aucune responsabilité, de quelque nature que ce soit, en cas de perte directe ou consécutive découlant de la consultation de ce rapport ou de son contenu.

Ces rapports vous sont adressés à titre d’information exclusivement. Le présent rapport ne constitue pas et ne se veut pas une offre de vente ni une invitation à offrir d’acheter des instruments financiers; il ne doit pas non plus être réputé constituer une opinion quant à savoir si vous devriez effectuer un swap ou participer à une stratégie de négociation comportant un swap ou toute autre transaction. L’information reproduite dans ce rapport n’est pas destinée à constituer et ne constitue pas une recommandation de swap ou de stratégie de négociation comportant un swap au sens du Règlement 23.434 de la Commodity Futures Trading Commission des États-Unis et de l’Appendice A de ce règlement. Ce document n’est pas destiné à être adapté à vos besoins individuels ou à votre profil personnel et ne doit pas être considéré comme un « appel à agir » ou une suggestion vous incitant à conclure un swap ou une stratégie de négociation comportant un swap ou toute autre transaction. La Banque Scotia peut participer à des transactions selon des modalités qui ne concordent pas avec les avis exprimés dans ce rapport et peut détenir ou être en train de prendre ou de céder des positions visées dans ce rapport.

La Banque Scotia et ses sociétés affiliées ainsi que tous leurs dirigeants, administrateurs et employés peuvent périodiquement prendre des positions sur des monnaies, intervenir à titre de chefs de file, de cochefs de file ou de preneurs fermes d’un appel public à l’épargne ou agir à titre de mandants ou de placeurs pour des valeurs mobilières ou des produits dérivés, négocier ces valeurs et produits dérivés, en faire l’acquisition, ou agir à titre de teneurs de marché ou de conseillers, de courtiers, de banques d’affaires et/ou de maisons de courtage pour ces valeurs et produits dérivés. La Banque Scotia peut toucher une rémunération dans le cadre de ces interventions. Tous les produits et services de la Banque Scotia sont soumis aux conditions des ententes applicables et des règlements locaux. Les dirigeants, administrateurs et employés de la Banque Scotia et de ses sociétés affiliées peuvent siéger au conseil d’administration de sociétés.

Il se peut que les valeurs mobilières visées dans ce rapport ne conviennent pas à tous les investisseurs. La Banque Scotia recommande aux investisseurs d’évaluer indépendamment les émetteurs et les valeurs mobilières visés dans ce rapport et de faire appel à tous les conseillers qu’ils jugent nécessaire de consulter avant de faire des placements.

Le présent rapport et l’ensemble des renseignements, des opinions et des conclusions qu’il renferme sont protégés par des droits d’auteur. Il est interdit de les reproduire sans que la Banque Scotia donne d’abord expressément son accord par écrit.

MD Marque déposée de La Banque de Nouvelle-Écosse.

La Banque Scotia, de pair avec l’appellation « Services bancaires et marchés mondiaux », est une dénomination commerciale désignant les activités mondiales exercées dans le secteur des services bancaires aux sociétés, des services bancaires de placement et des marchés financiers par La Banque de Nouvelle-Écosse et certaines de ses sociétés affiliées dans les pays où elles sont présentes, dont Scotiabank Europe plc; Scotiabank (Ireland) Designated Activity Company; Scotiabank Inverlat S.A., Institución de Banca Múltiple, Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Casa de Bolsa, S.A. de C.V., Grupo Financiero Scotiabank Inverlat, Scotia Inverlat Derivados S.A. de C.V., lesquelles sont toutes des membres du groupe de la Banque Scotia et des usagers autorisés de la marque Banque Scotia. La Banque de Nouvelle-Écosse est constituée au Canada sous le régime de la responsabilité limitée et ses activités sont autorisées et réglementées par le Bureau du surintendant des institutions financières du Canada. Au Royaume-Uni, les activités de La Banque de Nouvelle-Écosse sont autorisées par la Prudential Regulation Authority et assujetties à la réglementation de la Financial Conduct Authority et à la réglementation limitée de la Prudential Regulation Authority. Nous pouvons fournir sur demande les détails du périmètre de l’application, à La Banque de Nouvelle-Écosse, de la réglementation de la Prudential Regulation Authority du Royaume-Uni. Les activités de Scotiabank Europe plc sont autorisées par la Prudential Regulation Authority et réglementées par la Financial Conduct Authority et la Prudential Regulation Authority du Royaume-Uni.

Les activités de Scotiabank Inverlat, S.A., de Scotia Inverlat Casa de Bolsa, S.A. de C.V., de Grupo Financiero Scotiabank Inverlat et de Scotia Derivados, S.A. de C.V. sont toutes autorisées et réglementées par les autorités financières du Mexique.

Les produits et les services ne sont pas tous offerts dans toutes les administrations. Les services décrits sont offerts dans les administrations dont les lois le permettent.