Points à retenir :

Une maison est probablement l’un des achats les plus importants que vous ferez au courant de votre vie. Au Canada, il peut s’avérer parfois difficile d’épargner pour une mise de fonds élevée, surtout pour votre première maison. Grâce au Régime d’accession à la propriété (RAP), vous pouvez tirer parti de votre épargne-retraite pour vous rapprocher davantage de votre objectif de devenir propriétaire.

Le Régime d’accession à la propriété (RAP) est un programme gouvernemental qui vous permet de retirer de l’argent de votre régime enregistré d’épargne-retraite (REER) pour acheter une maison1. Il est important de vous rappeler que vous devrez rembourser le montant emprunté de vos REER dans un délai de 15 ans.

Vous devez également répondre à certains critères pour avoir droit au RAP :

- Vous devez être l’acheteur d’une première habitation.

- Vous aurez besoin d’une entente écrite pour acheter ou construire une habitation admissible au Canada pour vous-même ou pour une personne handicapée qui vous est liée2.

- Vous devez être un résident canadien.

Quelques renseignements importants:

- La propriété doit être située au Canada et doit être achetée ou construite avant le 1er octobre de l’année qui suit l’année de la date du retrait. (Par exemple, si vous avez commencé à retirer des fonds le 1er janvier 2023, vous devez avoir complété l’achat ou la construction de votre propriété au plus tard le 1er octobre 2024.)

- Vous ou la personne handicapée qui vous est liée devez vivre dans cette habitation (p. ex : il doit s’agir de votre résidence principale) dans l’année qui suit l’achat ou la construction.

Les critères d’admissibilité peuvent être différents pour vous et votre époux ou votre conjoint de fait. Par exemple, même si vous vivez ensemble, vous pouvez tout de même être considéré comme l’acheteur d’une première habitation si votre conjoint est l’unique propriétaire de votre logement actuel.

De plus, si vous et votre conjoint avez vécu séparément pendant au moins 90 jours au cours des quatre dernières années, vous pouvez avoir le droit de faire un retrait dans le cadre du RAP.

Même si vous ne prévoyez pas de déménager, il se peut qu’une occasion inattendue se présente à l’extérieur du Canada. Si vous n’êtes plus résident du Canada avant ou après l’achat de la propriété, assurez-vous de respecter les règles qui s’appliquent à votre situation et de remplir les sections nécessaires de votre déclaration de revenus3.

Le RAP présente plusieurs avantages :

- Il vous permet de profiter d’un prêt sans intérêt, à condition de respecter le programme de remboursement.

- Vous pouvez emprunter jusqu’à 60 000 $ pour la mise de fonds.

- Vous pouvez combiner le RAP à d’autres comptes enregistrés, tels que le compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) et le compte d’épargne libre d’impôt (CELI) pour épargner en vue de l’achat d’une maison.

Pour les acheteurs d’une première habitation qui remplissent les conditions requises, le plafond de retrait est actuellement de 60 000 $ au cours d’une même année d’imposition. Si chaque personne d’un couple a son propre REER et que chacune peut retirer 60 000 $, le total auquel elles ont droit peut aller jusqu’à 120 000 $.

Veuillez noter qu’à compter du 17 avril 2024, le retrait maximum au titre du RAP passera de 35 000 $ à 60 000 $. Les personnes qui ont retiré, avant le 17 avril 2024, le montant maximum de 35 000 $ de leur REER dans le cadre du RAP auront jusqu’au 31 décembre 2024 pour retirer un montant additionnel de 25 000 $, pourvu que chaque retrait respecte les critères d’admissibilité au titre du RAP.

Une restriction s’applique : vous ne pouvez pas retirer de l’argent d’un REER immobilisé ou d’un REER collectif.

Pour commencer à recevoir des fonds, vous devez remplir le formulaire T1036 – Régime d’accession à la propriété (RAP) – Demande de retirer des fonds d’un REER4. Si vous avez plusieurs REER, vous devez soumettre des formulaires à chacune des institutions financières.

Il est essentiel de prévoir le moment où vous pensez avoir besoin de retirer votre argent. Pourquoi? Vos cotisations doivent demeurer au compte REER pour au moins 90 jours avant que vous puissiez les retirer dans le cadre du RAP. Après 90 jours, vous pouvez commencer à retirer de l’argent pour la mise de fonds.

Si vous ne respectez pas la règle des 90 jours du RAP, les cotisations pourraient ne pas être déductibles, quelle que soit l’année.

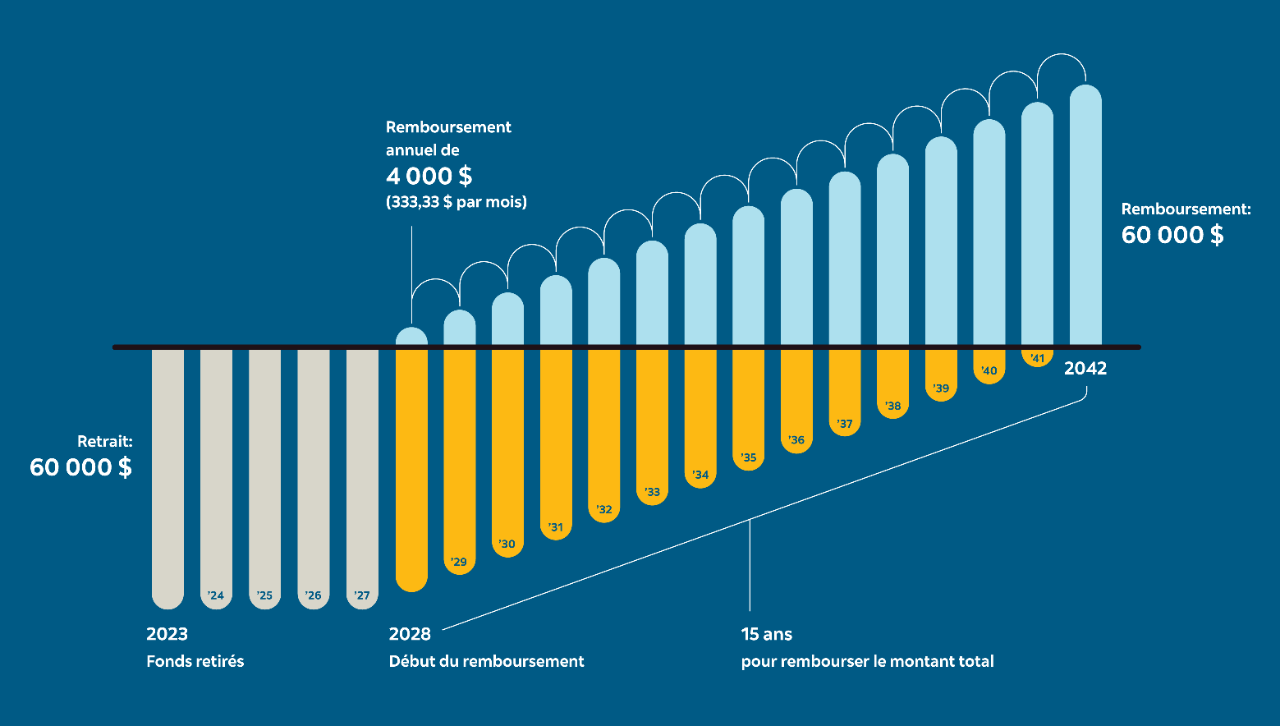

Vous devrez éventuellement rembourser les fonds à votre REER. La période de remboursement débute dans la deuxième année suivant l’année où vous avez retiré les fonds. Pour effectuer vos remboursements annuels, vous pouvez cotiser à votre REER pendant l’année ou dans les 60 premiers jours de l’année suivante. Vous avez 15 ans pour tout rembourser.

La période de grâce de 15 ans pendant laquelle les propriétaires ne sont pas tenus de rembourser les retraits à leur REER a été prolongée de trois années supplémentaires, de sorte que les personnes ayant effectué un premier retrait entre le 1er janvier 2022 et le 31 décembre 2025 pourront commencer à rembourser les fonds retirés à compter de la cinquième année suivant le retrait.

Par exemple, si vous commencez à retirer de l’argent en 2023, vous devrez commencer à rembourser les fonds en 2028, et vous aurez jusqu’en 2043 pour achever les remboursements. Supposons que vous empruntiez la totalité du montant maximum, soit 60 000 $. Vous devrez 4 000 $ par an pendant 15 ans. Si vous prenez ce montant et que vous le divisez par 12, le paiement mensuel sera de 333,33 $.

Chaque année, vous recevrez un relevé du solde de votre compte. Vous pouvez également consulter votre solde dans Mon dossier ou dans l’application mobile MonARC.

Il est important de savoir que vous devrez payer un montant minimal chaque année et qu’il y a des conséquences si vous ne le faites pas. Si le remboursement est inférieur au montant exigé pour une année (soit 1/15e du montant) ou si vous ne le remboursez pas, vous devrez inclure la différence à la ligne 12900 de votre déclaration de revenus, puisque ce montant sera considéré comme un revenu pour l’année en question.

Par contre, si vous remboursez plus que le montant requis pour une année, le solde du RAP restant sera réduit pour les années suivantes. Vous devrez tout de même rembourser le montant requis l’année suivante jusqu’à ce que le solde soit nul.

Les cotisations ne sont pas toutes considérées comme un remboursement. Par exemple, les cotisations que vous versez au REER ou au régime de pension déterminé (RPD) de votre conjoint de fait ou de votre époux ne le sont pas5. Assurez-vous de bien comprendre toutes les règles à cet égard6.

Les retraits effectués dans le cadre du RAP auront une incidence sur votre déclaration de revenus et sur votre revenu imposable. En d’autres termes, il y a plus de formulaires fiscaux à remplir.

Lorsque vous commencez à rembourser vos REER, vous devez remplir le formulaire suivant chaque année, jusqu’à ce que le solde soit entièrement remboursé : Annexe 7 – REER, RPAC et RPD – Cotisations inutilisées, transferts et opérations dans le cadre du RAP ou du REEP7.

Bonne nouvelle! En tant qu’acheteur d’une première habitation, vous pouvez également être admissible à des crédits d’impôt supplémentaires :

- Le crédit d’impôt pour l’achat d’une première habitation, qui prévoit un crédit d’impôt pouvant aller jusqu’à 1 500 $8 pour 2022.

- Le remboursement de la TPS/TVH pour habitations neuves, qui permet aux acheteurs admissibles de récupérer une partie des taxes fédérales ou provinciales qu’ils ont payées pour une habitation neuve ou rénovée9.

- L’incitatif à l’achat d’une première habitation, qui permet aux nouveaux propriétaires admissibles d’obtenir un prêt sans intérêt de 5 à 10 % du prix d’une habitation pour les aider à réduire leurs paiements hypothécaires10.

Advenant un changement de situation, vous pourriez décider de vendre votre propriété. Si vous vendez votre maison pendant que vous participez au RAP, vous devrez respecter le même délai de remboursement pour acquitter le solde. Vous pouvez effectuer un paiement forfaitaire pour effectuer le remboursement plus rapidement ou vous en tenir au calendrier de paiement initial.

Il y a un élément important à prendre en compte concernant les fonds provenant du RAP qu’il ne faut pas oublier. L’argent que vous retirez pour acheter votre nouvelle maison est de l’argent que vous retirez de votre épargne-retraite. Même si vous avez jusqu’à 15 ans pour rembourser ce que vous avez utilisé pour l’achat de votre habitation, il est avantageux de le faire plus tôt. Le fait de rembourser le montant sur une période plus longue peut avoir des répercussions sur vos objectifs de retraite, puisque vous ne pourrez pas toucher les intérêts composés de ces fonds.

Dans les faits, la plupart des acheteurs d’une première habitation ont besoin d’aide pour la mise de fonds. L’option de placement la plus récente est le compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP) qui vous permet de cotiser jusqu’à 8 000 $ par an (le plafond de cotisation est de 40 000 $) en vue de verser une mise de fonds.

N’oubliez pas le compte d’épargne libre d’impôt (CELI) où vous pouvez verser des cotisations et faire fructifier votre argent à l’abri de l’impôt. Le plafond de cotisation pour 2023 est de 6 500 $. Vérifiez vos droits de cotisation à vie dans Mon dossier de l’ARC11.

Plus vous commencez tôt à mettre de l’argent de côté en vue de l’achat de votre propriété, plus il vous sera facile d’atteindre rapidement votre objectif d’épargne. Étant donné que vous aurez probablement besoin d’une mise de fonds assez importante pour l’achat d’une maison au Canada, vous pouvez envisager de combiner les comptes enregistrés, soit le CELIAPP et le CELI. Si vous envisagez la possibilité d’utiliser le RAP, l’un de nos conseillers de la Banque Scotia sera là pour vous aider.

Le présent article est publié à titre informatif seulement. Les informations qu’il contient ne doivent pas être interprétées comme des conseils financiers, fiscaux ou en placement, des garanties pour l’avenir ou des recommandations d’achat ou de vente. Les renseignements présentés, notamment ceux ayant trait aux taux d’intérêt, à la conjoncture des marchés, aux règles fiscales et à d’autres facteurs liés aux placements, peuvent changer sans préavis, et La Banque de Nouvelle-Écosse n’est pas tenue de les mettre à jour. Les références aux produits, services, opinions ou déclarations de tiers, de même que l’utilisation d’un nom commercial, d’entreprise ou de société, ne constituent pas une recommandation ou une approbation par La Banque de Nouvelle-Écosse de ces produits, service ou opinions de tiers. Même si les renseignements de tiers contenus dans le présent document proviennent de sources jugées fiables à la date de publication, La Banque de Nouvelle-Écosse n’en garantit ni la fiabilité ni l’exactitude. Les lecteurs sont invités à consulter leur propre conseiller professionnel pour obtenir des conseils financiers, des conseils de placement ou des conseils fiscaux adaptés à leurs besoins. Ainsi, il sera tenu compte de leur situation, et les décisions seront fondées sur l’information la plus récente.

Sources:

4https://www.canada.ca/fr/agence-revenu/services/formulaires-publications/formulaires/t1036.html