Dans la dernière décennie, les taux d’intérêt au Canada ont atteint des creux sans précédent. La faiblesse des taux d’intérêt a eu pour effet de réduire le coût d’emprunt et de faciliter l’achat d’un logement sur certains marchés, créant ainsi une occasion en or pour ceux qui ont fait l’acquisition d’une première maison. Il n’y a qu’un souci: les taux d’intérêt sont tellement faibles qu’ils ne peuvent que monter. Quand les taux d’intérêt montent, vos versements hypothécaires augmentent aussi, ce qui angoisse les acheteurs, puisque la hausse des taux d’intérêt peut déterminer ce qu’ils peuvent se permettre d’acheter.

En outre, les propriétaires qui ont des prêts hypothécaires à taux variable peuvent aussi s’inquiéter des conséquences d’une hausse potentielle des taux pour leurs paiements hypothécaires. Si la hausse des taux d’intérêt vous inquiète, il y a des moyens d’amortir le choc. Voici ce qu’il faut savoir.

Il faut d’abord savoir comment les taux hypothécaires sont fixés. La plupart des gens qui achètent un logement doivent emprunter. C’est ce qu’on appelle un emprunt hypothécaire. En empruntant, vous vous entendez avec le prêteur qui définit les conditions de l’emprunt, ainsi que le taux d’intérêt.

Quand vous demandez un prêt hypothécaire, le taux d’intérêt qu’on vous offre dépend de quelques facteurs, dont:

- le taux de financement à un jour établi par la Banque du Canada (BdC) désigne le taux d’intérêt qu’appliquent les banques lorsqu’elles se consentent des prêts à un jour sur le marché;

- votre cote de crédit;

- votre choix entre un prêt hypothécaire à taux variable ou à taux fixe;

- la durée du prêt hypothécaire.

Dans la plupart des cas, le taux à un jour fixé par la BdC est le facteur qui a le plus d’effet sur les prêts hypothécaires à taux variable. Quand la BdC augmente son taux à un jour, les prêts hypothécaires à taux variable deviennent plus chers. Par contre, quand la BdC diminue ce taux, un taux hypothécaire à taux variable devient moins cher.

Votre cote de crédit est un autre facteur important quand les banques déterminent le taux hypothécaire qu’elles peuvent vous offrir. Si vous avez une excellente cote de crédit, on vous donnera probablement l’approbation qui vous permettra de profiter de meilleurs taux que si votre cote de crédit était moins bonne.

Votre cote de crédit correspond à un chiffre compris entre 300 et 900. On considère généralement qu’une cote comprise entre 700 et 900 points est bonne. Lorsque votre cote de crédit est inférieure à 700 points, il se pourrait que vous ayez de la difficulté à obtenir un bon taux, ou même à obtenir un prêt.

Voici quelques mesures qui pourraient vous aider à améliorer votre cote de crédit:

- remboursez vos dettes

- faites toujours vos paiements à temps

- versez plus que le paiement minimum sur vos comptes de carte de crédit

- veillez à ce que le solde de votre compte soit inférieur à 35 % du crédit disponible

Le taux de base, aussi appelé taux préférentiel, représente le taux d’intérêt annuel auquel les grandes banques et institutions financières au Canada se fient pour établir les taux d’intérêts pour les prêts hypothécaire.

Il dépend du taux d’intérêt établi par la Banque du Canada (BdC), appelé le taux à un jour ou le taux directeur de la BdC. Le taux de base et le taux à un jour de la BdC sont étroitement liés, puisque les prêteurs se servent du taux fixé par la BdC pour établir leur taux de base, ce qui se produit habituellement quelques jours après une annonce de changement de taux par la BdC.

La Banque du Canada peut changer les taux d’intérêt huit fois par an, c’est donc une bonne idée de consulter sa page Taux directeur pour obtenir l’information la plus récente sur son taux directeur actuel.

Les taux d’intérêt qui montent encouragent les ménages à épargner. Puisque le moment est propice à l’épargne, on emprunte et on dépense moins. Les entreprises peuvent alors ralentir la hausse de leurs prix plus ou même les baisser pour encourager les consommateurs à dépenser encore. C’est ce qui permet de réduire l’inflation, puisque le prix des biens n’augmente pas aussi rapidement qu’il le ferait autrement.

La baisse des taux d’intérêt produit l’effet contraire. Le crédit coûte moins cher quand les taux d’intérêt sont faibles; or, vous pouvez moins faire fructifier votre épargne, ce qui veut dire que vous pourriez finir par dépenser plus. La hausse des dépenses de consommation peut avoir pour effet de hausser les prix, puisque les consommateurs sont prêts à dépenser plus.

La Banque du Canada fait appel à la hausse et à la baisse des taux d’intérêt pour circonscrire l’inflation. Elle tâche de maintenir l’inflation à 2 % par an puisque la plus grande partie de la population peut s’adapter à ce niveau de changement sur un an.

Une hausse potentielle des taux n’aura pas le même effet sur votre situation, selon que vous achetez votre première maison ou que vous êtes déjà propriétaire.

Pour ceux qui souhaitent acheter leur première maison, la hausse des taux d’intérêt réduira le montant qu’ils peuvent se permettre d’emprunter pour leur achat. S’il en est ainsi, c’est parce que vos frais de financement (c’est-à-dire les frais que vous engagez pour être propriétaire) augmenteront.

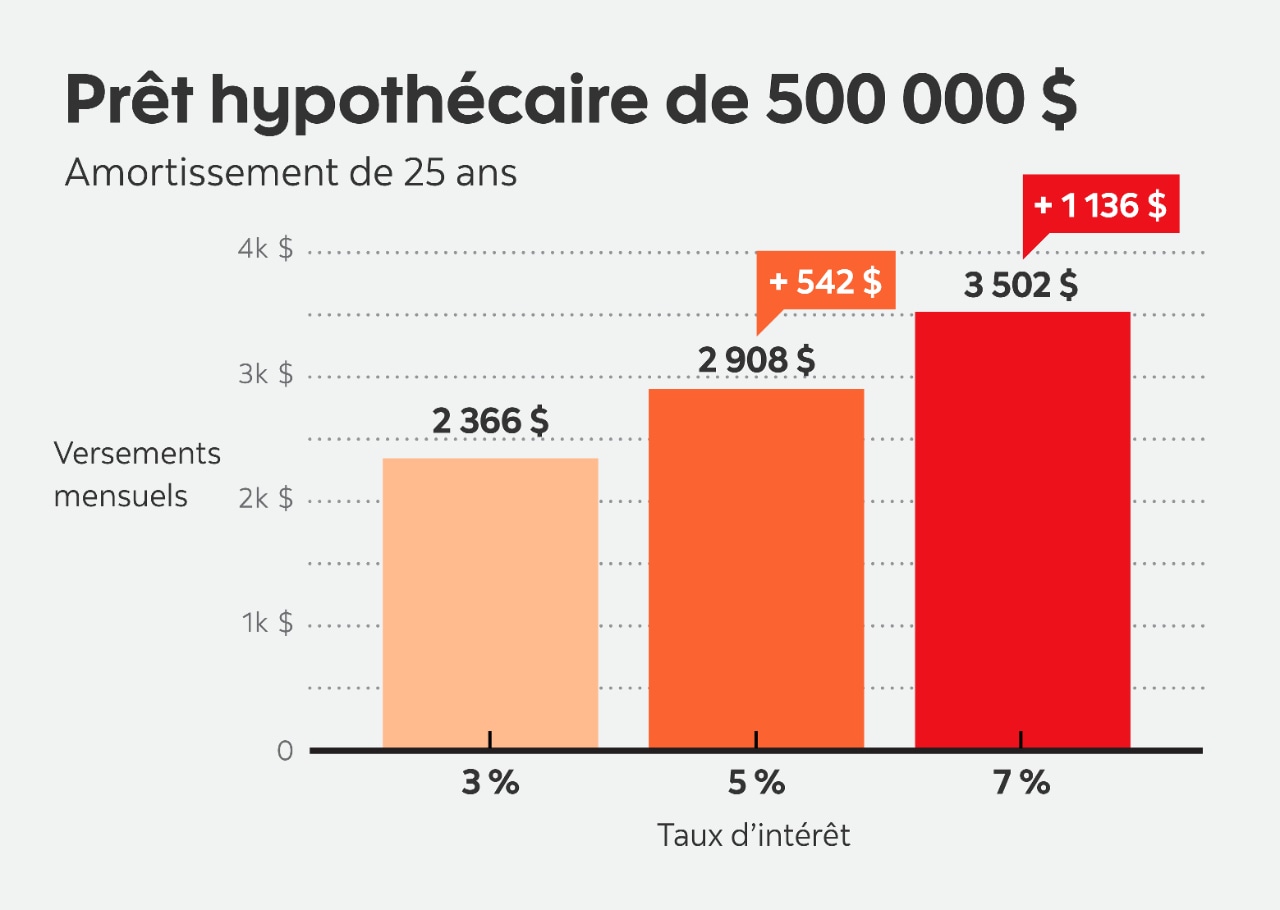

Supposons par exemple que vous ayez besoin d’un emprunt hypothécaire de 500 000 $ et que le taux d’intérêt est de 3 %. Votre mensualité s’élèverait à 2 366 $ sur un délai de remboursement de 25 ans. Si toutefois le taux d’intérêt est de 5 %, votre mensualité s’élèverait à 2 908 $. Autrement dit, vous devriez payer 542 $ de plus par mois. Et si les taux augmentaient jusqu’à 6 % ou 7 %, votre mensualité gonflerait respectivement de 3 199 $ et 3 502 $.

Quiconque renouvelle son prêt hypothécaire en période de hausse de taux d’intérêt pourrait être estomaqué en découvrant le nouveau montant de sa mensualité.

Les propriétaires actuels qui ont un prêt hypothécaire à taux variable subiraienteux aussi les contrecoupsd’une hausse des taux d’intérêt. À la Banque Scotia, vous pouvez soit profiter d’un prêt hypothécaire à taux variable, qui fluctue quand les taux de la BdC augmentent ou diminuent, ou d’un prêt à taux variable assorti d’une garantie de taux plafond.

Un prêt hypothécaire à taux plafonné prévoit des paiements fixes pour la durée du prêt hypothécaire; ces paiements sont calculés d’après un taux plafond, plutôt qu’en fonction du taux variable actuel; lorsque les taux augmentent, une plus grande part de vos paiements est consacrée aux intérêts, et une moins grande part, au capital (mais vos mensualités ne changent pas). Si toutefois vous avez un prêt à taux variable ajustable, le montant que vous rembourserez changera lorsque les taux d’intérêt augmenteront.

Un prêt hypothécaire à taux plafonné prévoit des paiements fixes pour la durée du prêt hypothécaire; ces paiements sont calculés d’après un taux plafond, plutôt qu’en fonction du taux variable actuel; lorsque les taux augmentent, une plus grande part de vos paiements est consacrée aux intérêts, et une moins grande part, au capital (mais vos mensualités ne changent pas). Si toutefois vous avez un prêt à taux variable ajustable, le montant que vous rembourserez changera lorsque les taux d’intérêt augmenteront.

Si un prêt hypothécaire à taux variable avec versements fixes peut vous aider à boucler votre budget mensuel, vous pourriez avoir une mauvaise surprise quand viendra le temps de renouveler votre prêt, puisque votre prêteur devra tenir compte de la hausse des taux d’intérêt et du montant à rembourser pour continuer à respecter le calendrier d’amortissement initial. (La période d’amortissement représente les années requises pour rembourser la totalité d’un prêt hypothécaire.) Cela signifie que votre mensualité pourrait augmenter considérablement, ce qui pourrait vous prendre au dépourvu.

Si vous êtes titulaire d’un prêt hypothécaire à taux variable auprès de la Banque Scotia, le montant de votre mensualité augmentera à chaque hausse du taux de base de la banque pour éviter un choc de paiement ou la prolongation de la période d’amortissement à l’échéance de votre prêt hypothécaire.

Les clients qui ont un prêt hypothécaire à taux fixe ne sont pas du tout touchés par la hausse des taux de la BdC pendant la durée de leur emprunt hypothécaire.

Pour déterminer le type de prêt hypothécaire qui convient le mieux à votre situation, la plupart du temps, vous devez choisir entre un taux fixe et un taux variable. Chaque taux a ses avantages et ses inconvénients. C’est pourquoi il est important de savoir comment ils fonctionnent afin de prendre la décision la plus judicieuse.

Prêt hypothécaire à taux variable

Avantages

Taux d’intérêt initial inférieur à celui d’un prêt hypothécaire à taux fixe

Vous profitez d’un taux d’intérêt moindre tant que la BdC ne hausse pas ses taux directeurs

Si vous avez un régime de paiement plafonné (voir le libellé précédent sur l’emprunt hypothécaire à taux plafonné), quand les taux d’intérêt baissent, une plus grande partie de vos paiements est consacrée au remboursement du capital

Si vous avez un régime de paiement ajustable, quand les taux d’intérêt baissent, vos mensualités baissent elles aussi

Vous pouvez convertir votre prêt hypothécaire en prêt à taux fixe pour la même durée ou pour une durée supérieure, n’importe quand, sans pénalité de remboursement anticipé

Inconvénients

Si vous avez un régime de paiement plafonné, quand les taux d’intérêt montent, une plus grande part de vos paiements est consacrée aux intérêts

Si vous avez un régime de paiement ajustable, quand les taux d’intérêt augmentent, vos mensualités augmentent elles aussi

Hypothécaire à taux fixe

Avantages

Vos paiements ne changent pas pendant toute la durée de votre prêt hypothécaire; vous profitez d’un taux favorable immobilisé sans risquer d’être touché par les hausses de taux de la BdC

Les prêts hypothécaires à taux fixe sont faciles à comprendre et à gérer: les paiements sont fixes et on connaît le capital à rembourser à la fin de la durée du prêt

Inconvénients

Taux initial supérieur par rapport à un prêt à taux variable

Des frais s’appliquent à l’annulation de votre prêt hypothécaire; ces frais sont généralement supérieurs à ceux qui s’appliquent à l’annulation d’un prêt hypothécaire à taux variable

Des frais s’appliquent à l’annulation de votre prêt hypothécaire; ces frais sont généralement supérieurs à ceux qui s’appliquent à l’annulation d’un prêt hypothécaire à taux variable.

En règle générale, un prêt hypothécaire à taux fixe est idéal quand on veut avoir l’assurance que les paiements resteront les mêmes pendant la durée de l’emprunt hypothécaire. Les prêts hypothécaires à taux variable restent attrayants quand le taux d’intérêt initial est inférieur à celui du prêt hypothécaire à taux fixe (selon le taux à un jour du moment) et offrent une plus grande souplesse qu’un prêt hypothécaire à taux fixe immobilisé. Si les hausses de taux de la BdC sont faibles ou modestes, un prêt hypothécaire à taux variable pourrait faire en sorte que vous ayez moins d’intérêts à payer sur la durée de votre prêt. Mais si les taux montent, le loyer (les taux d’intérêt) de votre prêt augmentera lui aussi.

Si vous êtes un client de la Banque Scotia, vous pouvez renouveler votre prêt hypothécaire à taux fixe ou à taux variable avant son échéance, sans payer de frais de remboursement anticipé durant les 6 mois précédant l’échéance du prêt. Dans un contexte de hausse des taux, vous pourriez réaliser des économies importantes en évitant de trop tarder à renouveler votre prêt hypothécaire, alors que l’ascension des taux pourrait se poursuivre.

Les prêts hypothécaires ouverts offrent des options de remboursement souples: vous pouvez augmenter vos paiements, quel que soit le montant et n’importe quand, sans frais de remboursement anticipé. Puisqu’un prêt hypothécaire ouvert vous permet de faire des paiements comme bon vous semble, le taux d’intérêt est généralement supérieur à celui d’un prêt hypothécaire fermé.

Le prêt hypothécaire ouvert est idéal lorsqu’on s’attend à toucher bientôt des rentrées de fonds supplémentaires qui pourront servir à rembourser l’emprunt hypothécaire: il peut s’agir d’un héritage, du produit de la vente d’un logement ou d’une prime professionnelle.

Les prêts hypothécaires fermés sont moins souples quand il s’agit de rajuster ou d’augmenter les paiements de votre emprunt. Généralement, un prêt hypothécaire fermé vous donne l’occasion de faire un remboursement forfaitaire supplémentaire (à concurrence d’un certain montant) ou d’augmenter vos paiements (à concurrence du montant plafonné) une fois par an; tous les autres paiements donnent lieu à des frais.

Si vous avez un prêt hypothécaire fermé, la Banque Scotia vous propose trois solutions de remboursement anticipé :

- Augmenter vos paiements (jusqu’à concurrence d’un certain pourcentage chaque année)

- « Doubler » des paiements (pour certains ou chacun de vos paiements) : Cette option peut être utile dans l’éventualité que vous n’ayez d’autre choix que de manquer à l’une de vos obligations de paiement

- Effectuer un remboursement forfaitaire supplémentaire (à concurrence d’un certain montant plafonné par rapport au montant initial du prêt hypothécaire) une fois par an, à tout moment.

Vous pouvez aussi combiner ces options pour vous aider à rembourser encore plus rapidement votre prêt hypothécaire.

Même si les taux d’intérêt peuvent augmenter ou baisser à tout moment, il y a des moyens de vous protéger.

Obtenez une préapprobation de votre prêt hypothécaire

Si vous êtes à la recherche d’un logement, vous pouvez demander la préapprobation de votre prêt hypothécaire. Vous saurez ainsi exactement le montant qu’un prêteur est prêt à vous avancer, et vous connaîtrez votre taux d’intérêt et les conditions de l’emprunt. Les taux qui vous sont consentis dans un prêt hypothécaire préapprouvé sont généralement garantis pour une période fixe (habituellement, entre 90 et 120 jours), ce qui vous donne le temps de rechercher un logement en sachant que la hausse des taux d’intérêt n’aura pas d’incidence sur vous durant cette période (une fois votre demande approuvée, la Banque Scotia vous garantit un taux durant 120 jours). Sur le portail eHOME de la Banque Scotia, ce processus a été simplifié pour vous permettre de faire préapprouver votre prêt en ligne, en quelques minutes, dans le confort de votre foyer.1

Choisir un prêt hypothécaire à taux fixe

Si les fluctuations des taux hypothécaires vous angoissent, une solution simple consiste à choisir un prêt hypothécaire à taux fixe. Vos paiements demeureront les mêmes pendant toute la durée de votre prêt. Vous n’aurez donc pas à vous inquiéter des taux d’intérêt pendant au moins quelques années.

Convertir votre emprunt en prêt hypothécaire à taux fixe

La plupart des prêts hypothécaires à taux variable peuvent être convertis en prêts hypothécaires à taux fixe. Consultez votre établissement de crédit pour connaître la marche à suivre et pour savoir s’il y a des pénalités ou des frais que vous devrez payer. Un prêt hypothécaire à taux variable de la Banque Scotia vous permet de passer à un prêt hypothécaire à taux fixe en tout temps, à condition que la durée du nouveau prêt à taux fixe respecte l’échéance initiale. Par exemple, si vous en êtes à la troisième année d’un prêt d’une durée de 5 ans, vous pourriez convertir les 2 années restantes (ou plus) à un prêt à taux fixe de 2 ans (ou plus). Si vous décidez d’opter pour une nouvelle durée de moins de 2 ans, vous devrez payer des frais de remboursement anticipé.

Vous n’avez pas à vous sentir captif de cette décision. Grâce au programme Crédit intégré ScotiaMD (CIS), vous pouvez gérer les risques de taux d’intérêt en adaptant vos solutions hypothécaires à votre tolérance au risque2. Le programme CIS permet aux clients de regrouper jusqu’à trois volets hypothécaires à taux fixe ou variable, le tout selon différentes conditions ou durées pour chaque prêt hypothécaire. La Ligne de crédit ScotiaMD est une autre option du programme CIS, qui vous donne une meilleure marge de manœuvre, puisque la ligne de crédit n’est pas de durée limitée. Le programme CIS vous aide à personnaliser vos emprunts et à les adapter à vos besoins changeants.

Si vous avez un prêt hypothécaire à taux variable, quand le taux d’intérêt de base de la Banque Scotia augmente, vos paiements hypothécaires pourraient augmenter eux aussi, ce qui pourrait se répercuter sur vos liquidités et sur votre budget.

Les conseillers de la Banque Scotia peuvent vous expliquer vos options et vous aider à prendre une décision éclairée, en fonction de votre situation. Communiquez avec votre Les conseillers de la Banque Scotia peuvent vous expliquer vos options et vous aider à prendre une décision éclairée, en fonction de votre situation. Communiquez avec votre conseiller pour choisir l’option hypothécaire qui vous convient le mieux.

1 Toutes les demandes de prêt hypothécaire sont assujetties aux exigences de la Banque Scotia en matière de crédit, de prêts hypothécaires résidentiels et de montants d’emprunt maximums autorisés.

2 Toutes les demandes sont assujetties aux exigences de la Banque Scotia en matière de crédit, de prêts hypothécaires résidentiels et de montants d’emprunt maximum autorisés. Dans certaines circonstances, une nouvelle demande pourrait être nécessaire pour ajouter ou modifier des produits dans le cadre du CIS. Si vous demandez une modification de la limite de crédit de vos produits, il se peut que nous vous demandions de fournir de nouveaux renseignements ou de soumettre une nouvelle demande. Dans certains cas, l’inscription d’une nouvelle hypothèque pourrait être nécessaire. Certaines solutions de prêts hypothécaires pourraient ne pas être admissibles au titre du programme CIS. D’autres restrictions et conditions peuvent s’appliquer.