Points à retenir :

Avez-vous déjà regardé votre relevé de compte bancaire en vous demandant : «Où va tout mon argent?» Si vous ne faites pas le suivi de vos revenus et de vos dépenses, il est possible que vos fins de mois soient serrées. Compte tenu de l’incertitude et des fluctuations qui caractérisent la conjoncture économique, il est essentiel de prendre le temps de faire le bilan de vos finances. Pour mieux comprendre où va votre argent, songez à mettre en place une stratégie de gestion de vos liquidités.

Une stratégie de gestion de vos liquidités vous donne une idée claire de votre situation financière. Vous pouvez ensuite utiliser ces renseignements pour revoir la façon dont vous gérez votre argent.

Voici ce que vous devez savoir sur les stratégies de gestion des liquidités et quelques astuces pour calculer et faciliter la gestion de vos entrées et sorties de fonds afin que vous puissiez atteindre vos objectifs financiers.

Une stratégie de gestion des liquidités consiste à gérer efficacement vos revenus et vos dépenses. En somme, il s’agit d’établir un budget, d’épargner, d’effectuer des placements et de veiller à ce que vos revenus couvrent vos besoins essentiels tout en vous permettant d’atteindre vos objectifs à court et à long terme.

Vous n’avez besoin que de deux outils simples : un relevé de l’avoir net et un relevé des liquidités.

Votre avoir net est constitué de votre actif actuel (ce que vous possédez) moins votre passif actuel (ce que vous devez). Votre actif comprend notamment votre épargne, vos placements et les biens que vous possédez. Votre passif est constitué de vos prêts courants, tels qu’un prêt hypothécaire, un prêt automobile, un prêt personnel et les soldes de vos cartes de crédit.

Pour obtenir votre avoir net, soustrayez votre passif total de votre actif total. Si vous devez plus que ce que vous possédez, votre avoir net sera négatif. Si vous possédez plus que ce que vous devez, votre avoir net sera positif.

Il est essentiel de connaître votre avoir net, car cette information vous permettra de vous faire une idée précise de votre situation financière actuelle et vous aidera à vous fixer des objectifs financiers.

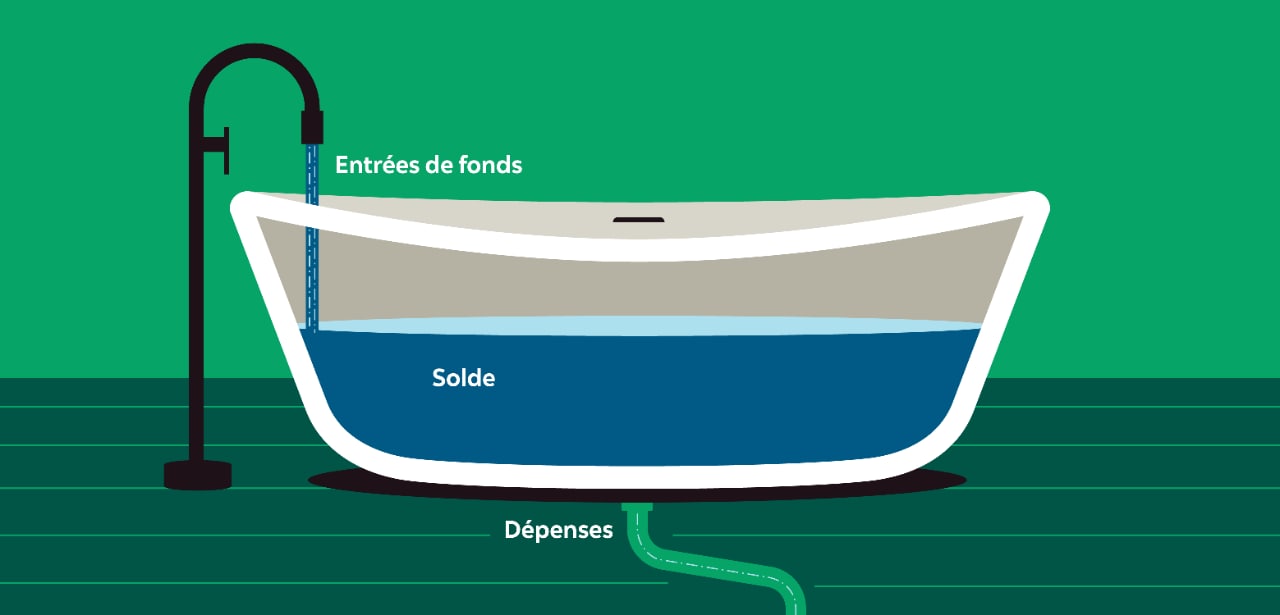

Un relevé du flux de trésorerie personnel est un document détaillé qui montre votre santé financière globale. La gestion de vos liquidités est importante, car elle vous permet de déterminer si votre situation financière est stable et si vous êtes sur la bonne voie pour atteindre vos objectifs financiers.

Le processus de création d’un relevé du flux de trésorerie personnel vous aide à comprendre pourquoi il vous reste (ou non) de l’argent à la fin du mois. Si vous manquez de fonds, vous pouvez commencer à chercher des moyens de réduire vos dépenses ou d’augmenter vos revenus. S’il vous reste de l’argent, vous pouvez envisager de le placer ou de l’épargner.

Faites le suivi de vos entrées et sorties de fonds sur une période de trois mois. Vous aurez ainsi une idée plus précise de ce que vous faites avec votre argent et vous disposerez des renseignements nécessaires pour élaborer un plan d’action pour l’avenir.

Voici par où commencer.

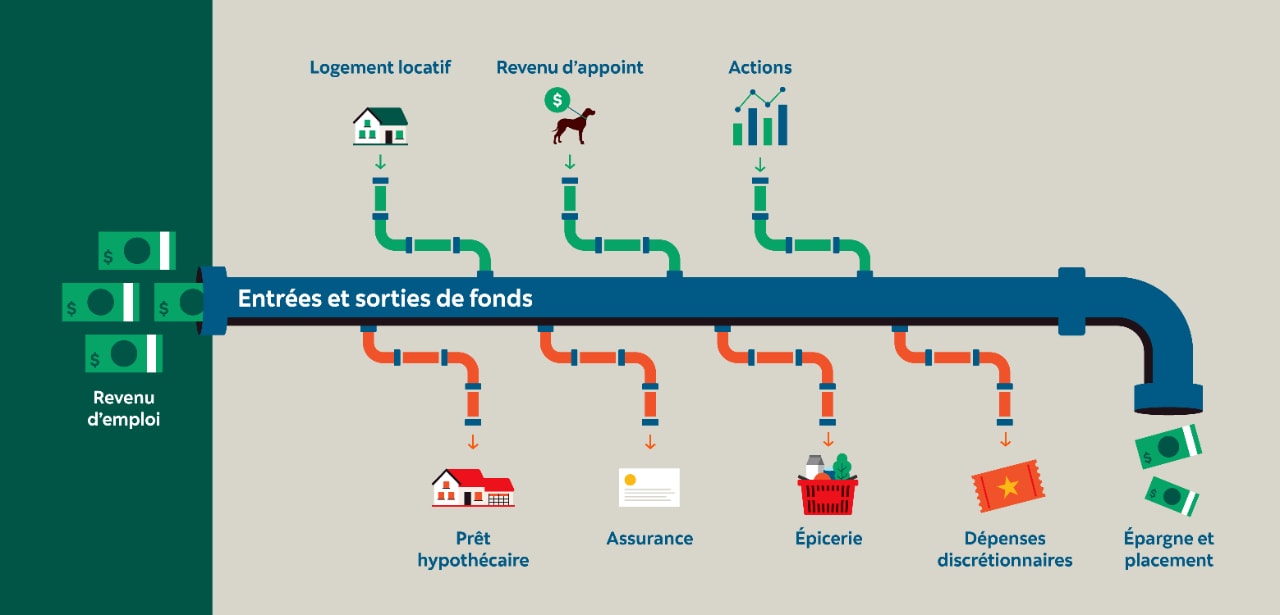

1. Calculez vos entrées de fonds (combien d’argent vous encaissez)

Commencez par examiner vos sources de revenus. Le revenu net de votre emploi principal (ce que vous recevez après impôts) constitue généralement la base de votre relevé du flux de trésorerie. Vous pourriez toutefois avoir d’autres sources de revenus stables, comme des activités secondaires ou une pension alimentaire.

Assurez-vous de consigner toutes vos autres sources d’entrées de fonds dans votre relevé, telles que les prestations fiscales, les héritages ou l’obtention d’une prime au travail.

Additionnez vos bulletins de paie mensuels et tout autre revenu régulier pour calculer votre revenu mensuel total.

2. Calculez vos sorties de fonds (combien d’argent vous dépensez)

Examinez ensuite vos sorties de fonds, c’est-à-dire vos dépenses. Vous devrez soustraire ces montants du solde des entrées de fonds.

Les dépenses entrent généralement dans deux catégories :

- Les dépenses essentielles, comme le loyer ou les versements hypothécaires, ainsi que les coûts liés aux assurances, aux services publics, à l’épicerie et au transport.

- Les dépenses non essentielles, c’est-à-dire les dépenses discrétionnaires telles que l’abonnement à un centre de conditionnement physique, les cadeaux, les sorties au restaurant, les loisirs et les vacances.

N’oubliez pas d’inclure vos dettes actuelles et les mensualités correspondantes dans votre budget global. Si vous avez un solde de carte de crédit, comptabilisez-le comme une dépense et incluez les frais et les paiements dans votre relevé du flux de trésorerie, même si vous remboursez la totalité du solde chaque mois. Vous ne réglez pas la totalité du solde? Incluez les paiements minimaux et les frais d’intérêt.

Indiquez également les montants que vous versez dans vos comptes d’épargne ou dans votre fonds de prévoyance. Bien qu’elle soit considérée comme une dépense dans votre relevé du flux de trésorerie, la mise en place de ces coussins financiers vous permet de couvrir d’éventuelles dépenses imprévues sans accumuler de dettes.

3. Calculez vos liquidités nettes

Utilisez cette formule simple pour calculer vos liquidités nettes :

Liquidités nettes = Total des entrées de fonds – Total des sorties de fonds

Autrement dit, soustrayez vos dépenses de vos revenus pour obtenir vos liquidités nettes.

4. Analysez votre relevé du flux de trésorerie

Votre relevé du flux de trésorerie vous indiquera si le mouvement de vos liquidités est positif ou négatif.

Un mouvement positif de liquidités signifie que les entrées de fonds sont supérieures aux sorties, ce qui est généralement une bonne chose. Une fois vos dépenses couvertes, vous pouvez utiliser l’excédent pour investir ou pour épargner. Vous devez également disposer d’un mouvement positif de liquidités si vous souhaitez acheter une maison ou financer votre retraite.

Un mouvement négatif de liquidités signifie que vous dépensez plus que ce que vous gagnez. Vous devrez peut-être modifier la façon dont vous gérez votre argent afin de ne pas vous endetter davantage.

Plus vos liquidités sont importantes, plus vous disposez de souplesse pour atteindre vos objectifs financiers. Voici quelques pistes pour vous y aider.

1. Réduisez vos dépenses

Les dépenses supplémentaires peuvent s’accumuler rapidement et, parfois, nous ne les remarquons même pas, comme les services de diffusion en ligne dont vous ne profitez pas ou l’abonnement à un centre de conditionnement physique dont vous aviez oublié l’existence. Examinez vos dépenses discrétionnaires et cherchez ce que vous pouvez réduire ou éliminer.

2. Commencez à épargner automatiquement

La Banque Scotia offre deux outils d’épargne intelligents qui peuvent vous aider à épargner automatiquement : Payez-vous d’abord et Trouver l’argent.

- Payez-vous d’abord est un outil qui vous aide à mettre en place des virements automatiques à partir de vos dépôts périodiques, comme votre paie, directement sur votre compte d’épargne Maître Compte. Vous établissez le montant ou le pourcentage à épargner, et l’outil surveille vos habitudes de dépenses et vos entrées et sorties de fonds, puis effectue des virements lorsqu’il détermine que vous pouvez vous le permettre2.

- Trouver l’argent est un outil qui examine vos sources de revenus ainsi que vos entrées et sorties de fonds, afin de trouver des occasions d’épargner de petites sommes et de les virer de votre compte-chèques désigné à votre compte d’épargne Maître Compte lorsqu’il semble que vous pouvez vous le permettre3. Vous fixez votre objectif d’épargne mensuel, et Trouver l’argent s’occupe du reste.

Ces deux outils vous permettent de vous fixer des objectifs d’épargne et de garder un œil sur vos mouvements de fonds grâce à des notifications. De plus, vous pouvez profiter du taux d’intérêt bonifié qui s’applique à votre compte d’épargne Maître Compte tant que votre compte demeure inscrit à l’un des deux outils4. Cliquez ici pour en savoir plus.

3. Utilisez les récompenses de vos cartes de crédit, si possible

Certaines cartes de crédit peuvent offrir des récompenses comme des points ou des remises en argent sur certains achats.

Chacune de ces cartes fonctionne différemment ; certaines offrent des points lorsque vous effectuez des achats faisant partie de catégories données, comme l’épicerie ou l’essence.

D’autres cartes, comme la carte Visa* Momentum ScotiaMD, donnent droit à des remises en argent. Votre remise s’accumule chaque mois selon vos dépenses, et vous recevez un paiement une fois par an. Après 12 mois, la remise en argent que vous avez accumulée apparaît sous forme de crédit sur votre relevé de novembre, ou vous pouvez choisir de la verser dans votre compte-chèques ou votre compte d’épargne.

Les cartes de points, comme les cartes de crédit de la Banque Scotia qui offrent des récompenses Scène+MC, vous permettent d’obtenir des points sur les achats courants admissibles portés à votre compte. Vous pouvez ainsi réaliser des économies lorsque vous échangez des points au moyen du programme Scène+.

Les récompenses Scène+ MC peuvent être échangées en tout temps. Vous pouvez les utiliser pour obtenir, par exemple, des crédits portés à votre compte de carte de crédit, des cartes-cadeaux, des produits divers ou des voyages.

Utilisez le Calculateur de récompenses de cartes de crédit de la Banque Scotia pour estimer la valeur des récompenses que vous pourriez obtenir avec les différentes cartes de crédit de la Banque Scotia.

4. Tenez compte de la règle 50-30-20

Cette méthode populaire de gestion du budget vous aide à faire preuve d’une plus grande discipline à l’égard de l’argent que vous dépensez. La règle 50-30-20 suggère de diviser votre revenu après impôt en trois grandes catégories :

- 50 % pour les besoins essentiels comme le logement, les services publics, l’épicerie, le transport et d’autres besoins essentiels au maintien d’un niveau de vie de base

- 30 % pour les loisirs, ce qui comprend les dépenses discrétionnaires comme les sorties au restaurant, les loisirs et les autres dépenses liées au style de vie

- 20 % pour l’épargne et le remboursement des dettes, cette portion est essentielle pour constituer un fonds de prévoyance, épargner en vue d’objectifs futurs (comme l’achat d’une maison ou les études) et rembourser ses dettes

Bien que la règle 50-30-20 soit utile, elle ne convient pas à tout le monde. Par exemple, si vous habitez dans une ville où le coût des loyers est plus élevé, vous devrez consacrer un pourcentage plus important à vos besoins essentiels. Vous devez trouver un équilibre qui vous convient. L’outil Argent futé Scotia de Conseils+ peut vous aider à établir votre budget. Vous pouvez également rencontrer un conseiller de la Banque Scotia qui travaillera avec vous à l’établissement d’un budget et d’un plan pour vos finances qui vous conviennent et qui vous aideront à atteindre vos objectifs.

5. Envisagez de trouver d’autres sources de revenus

Réfléchissez à des façons de gagner plus de revenus, par exemple au moyen de sources de revenus passifs, où vous effectuez le travail dès le départ, puis percevez les paiements au fil du temps.

- Immobilier : Si vous êtes en mesure de le faire, l’investissement dans l’immobilier peut être un catalyseur de croissance financière et contribuer à créer une source régulière et fiable de revenus passifs. En achetant des logements résidentiels ou commerciaux, vous pouvez recevoir des loyers réguliers pour couvrir le coût de votre prêt hypothécaire, et tout excédent devient un revenu passif. Les biens immobiliers peuvent également prendre de la valeur au fil du temps, augmentant ainsi la valeur de votre investissement.

- Dividendes de placements : Les actions à dividendes versent une partie de leurs bénéfices aux actionnaires sous forme de dividendes. Lorsque vous investissez dans ces actions, vous recevez des dividendes réguliers, souvent trimestriels, créant ainsi un revenu passif constant. Si vous réinvestissez les dividendes que vous recevez, vous pouvez bénéficier de rendements composés. Au fil du temps, le montant des dividendes versés augmente avec la croissance du placement.

6. Remboursez vos dettes et envisagez le programme Crédit intégré Scotia

Le remboursement des dettes peut rapidement gruger l’argent qui entre dans votre compte. Si vous avez des dettes à taux d’intérêt élevé (p. ex. les soldes de vos cartes de crédit), envisagez de les consolider en un seul prêt assorti d’un taux d’intérêt inférieur. Vos paiements mensuels seront moins élevés, ce qui augmentera vos liquidités.

Pour ce faire, vous pouvez notamment utiliser le programme Crédit intégré ScotiaMD. Si vous êtes propriétaire d’une maison et que vous avez des dettes impayées, comme des cartes de crédit, déterminez si le programme Crédit intégré Scotia vous convient. Ce programme vous permet d’utiliser la valeur nette de votre maison pour consolider ou restructurer vos dettes à un taux d’intérêt inférieur, ce qui peut réduire vos versements mensuels. Pour en savoir plus sur la façon dont le programme pourrait vous convenir, essayez notre Calculateur Crédit intégré Scotia. Un conseiller en financement résidentiel de la Banque Scotia ou un conseiller en succursale peut également vous expliquer comment le programme Crédit intégré Scotia pourrait s’intégrer à votre plan financier global.

7. Modifiez les conditions de votre prêt hypothécaire

L’un des moyens d’augmenter vos liquidités est de réduire vos versements hypothécaires en procédant à un refinancement. Un refinancement hypothécaire peut ajouter une certaine souplesse à votre budget. Par exemple, une période de remboursement plus longue peut vous coûter plus cher en intérêts à long terme, mais elle peut aussi réduire le montant de vos versements mensuels et augmenter vos liquidités.

La prolongation de la période d’amortissement de votre prêt hypothécaire actuel peut également vous offrir une certaine marge de manœuvre. La prolongation de la période d’amortissement est une façon de réduire vos versements hypothécaires en rétablissant votre période d’amortissement, c’est-à-dire le nombre d’années qu’il vous faudra pour rembourser intégralement votre prêt hypothécaire. Si vous avez choisi une option de paiement accéléré pour économiser sur les frais d’intérêt lorsque vous avez obtenu votre prêt hypothécaire ou si vous avez effectué des remboursements anticipés pour réduire votre période d’amortissement, vous pourriez peut-être augmenter votre période d’amortissement jusqu’à concurrence de la période d’amortissement contractuelle restante afin de réduire vos versements et d’augmenter vos liquidités.

Renseignez-vous sur les solutions hypothécaires de la Banque Scotia qui pourraient vous aider à augmenter vos liquidités mensuelles.

Vous disposez d’un mouvement positif de liquidités? C’est une excellente occasion de réduire davantage votre dette, si les conditions de votre contrat de prêt hypothécaire vous le permettent. Voici quelques options :

- Paiements forfaitaires : Profitez des privilèges de remboursement anticipé et remboursez jusqu’à 10 %, 15 % ou 20 % du capital initial de votre prêt hypothécaire à n’importe quel moment chaque année5.

- Coup double : Vous pouvez rembourser votre prêt hypothécaire plus rapidement si vous doublez votre paiement du principal, des intérêts et des taxes à n’importe quelle date de versement. Le montant supplémentaire sert directement à rembourser votre capital sans frais de remboursement anticipé6.

- Augmentation de la fréquence des versements : Envisagez de passer d’un échéancier de versements mensuels à un échéancier de versements hebdomadaires ou à la quinzaine. Des versements plus fréquents pourraient vous aider à réduire le nombre d’années de versements hypothécaires supplémentaires et à vous libérer de votre prêt hypothécaire plus rapidement.

- Période d’amortissement plus courte : Même si vos versements seront légèrement plus élevés, vous rembourserez votre prêt hypothécaire beaucoup plus tôt que prévu. Utilisez notre calculatrice hypothécaire pour calculer le montant des intérêts que vous pourriez économiser en raccourcissant votre période d’amortissement.

Découvrez comment vous pouvez rembourser votre prêt hypothécaire de la Banque Scotia plus rapidement.

8. Tenez compte des variations des revenus ou des dépenses au fil du temps

La vie change. Assurez-vous de réviser votre relevé du flux de trésorerie lorsque des changements importants surviennent, comme un nouvel emploi ou une augmentation des dépenses. De plus, revoir régulièrement votre plan financier avec votre conseiller de la Banque Scotia vous aidera à comprendre vos habitudes de dépenses et vous permettra de rester sur la bonne voie pour atteindre vos objectifs financiers.

Conclusion

L’endroit où va votre argent ne devrait pas être un mystère. Le calcul de votre avoir net et la gestion de votre budget sont les premières étapes qui vous aideront à avoir une idée claire de votre situation financière. Connaître votre situation vous aide à voir vos objectifs financiers sous un nouvel angle et vous donne les outils dont vous avez besoin pour les atteindre.

L’intérêt s’appliquant au solde créditeur de votre compte cible (voir la définition ci-dessous) sera versé conformément aux conditions énoncées dans le Guide d’accompagnement – Opérations bancaires courantes.

Lorsque vous inscrivez votre compte d’épargne Maître Compte admissible (le «compte cible») à l’un des outils d’épargne intelligents, vous êtes admissible à la bonification du taux d’intérêt (le «taux d’intérêt bonifié») qui s’applique au solde quotidien de clôture de votre compte. Environ cinq (5) jours ouvrables après votre inscription à l’un des outils d’épargne intelligents, votre taux d’intérêt bonifié sera appliqué au solde de clôture quotidien total de votre compte cible, et ce, tant que votre compte restera

inscrit.

Votre taux d’intérêt bonifié sera calculé quotidiennement et versé mensuellement. Il s’agit d’un taux d’intérêt annuel qui peut être modifié avec ou sans préavis. Cliquez ici pour connaître le taux d’intérêt bonifié en vigueur.

Ce taux d’intérêt bonifié ne peut être combiné à aucune autre offre de bonification du taux d’intérêt applicable à votre compte cible. Si vous acceptez une autre offre de bonification du taux d’intérêt s’appliquant à votre compte cible, vous ne serez plus admissible au taux d’intérêt bonifié de l’outil d’épargne intelligent qui sera automatiquement annulé à compter de la date à laquelle vous avez accepté l’autre offre. Cette caractéristique peut être modifiée ou retirée en tout temps.